目次

FRBは利下げに舵を切りました。25bpsか50bpsで利下げ開始するのか?市場参加者でも割れていましたが、50bpsで利下げ開始しました。

実は過去に50bpsで”利下げ開始”したのは2回しかありません。2001年のドットコムバブル崩壊前と、リーマンショック崩壊前の2007年のみ。(現在が3回目)

というのもあって、今回の利下げが「FRBは経済崩壊認識しており、その予兆ではないか?」とする意見も多々あります。

では当時の相場と現在の相場の違い。金銀価格はどのように変動していたのか?見ていきましょう。

※当時と同じように現在の金価格が推移することを保証する内容ではございません。

1,2001年1月 ドットコムバブル崩壊前の相場

まずはドットコムバブル崩壊の前の相場。

当時の金利を見ると2001年1月に50bpsの利下げが行われています。そして2001年から断続的に利下げし続けています。

当時のS&P500を見ると、利下げが始まる前2000年9月から景気後退が懸念されはじめ、株価は下落。2003年3月が底値になってます。

利下げ直後は少し株価も戻していますが、その後も利下げは続いたにも関わらず、株価は下落しています。

なぜ金利は下がっているにも関わらず、株価は下落し続けていたのでしょうか?

理由の1つは1990年代後半のテクノロジー株ブームで、多くの企業が実際の業績や利益と関係なく、過剰に評価されていた背景あります。

その過剰評価されていた企業の1つがCiscoです。

Ciscoはドットコムバブル期に急成長を遂げましたが、バブル崩壊後の景気後退と需要の減少により、業績が急速に悪化しました。

Cisco株価を見ると2000年9月から下落し始め、利下げ開始後も株価は下落し続けています。

利下げを開始したからといって、企業収益にすぐにそのまま反映されるわけではなく、利下げしても収益が改善しなければ、株価は下落しつずけていく例です。

当時のインターネットバブルに似ていると指摘されるのが、AIブームです。

円キャリートレードの巻き戻しによって、日経は大きく下落すると真っ先にしていた、ダリオ氏によると、現在のNVIDIAはCiscoに似ているようだと指摘しています。

https://Twitter.com/DarioCpx/status/1794168897765277756

もう1つ見ておきたいのが失業率です。

2024年現在失業率は4.2%ですが、当時もバブル発生直後の失業率は4.2%で2003年のピークには6.3%驚異的な失業率になっています。

当然ではありますが、”利下げをしただけ”では株価が自動的に上昇するわけではなく、利下げしようが景気後退が止まらないという市場心理がある限り、株価は上昇しないということが分かります。

ここまで見ると、当時と同じように50bps=景気後退が近いのか?と感じますが、相違点もあります。

1,米国債と政策金利の乖離

当時の金利を見ると改めてみると、2000年12月から1月に50bpsの利下げ前は6%を超えてます。

そして、実際の市場の10年国債金利を見ると、利下げ前はほぼ政策金利と同程度の金利で推移してます。

政策金利と市場の金利が同程度で推移しているということは、債券市場参加者は今後の利下げを予測していない=景気後退を織り込んでいないということです。

つまり、当時の市場はそれほど景気後退を織り込んでおらず、FRBが0.5%利下げした事で、景気後退を懸念し始め株価も大きく下落したと推測できます。

当時も逆イールドが発生し、解消後にドットコムバブルが発生したので、全く警戒されていなかったわけではないですが、現在よりは警戒は薄かったのではないでしょうか。

2,実質GDPは現在の方が強い

また、2024年現在は景気後退が警戒されていて、実際雇用統計など悪化しているものの、実質GDPは3%とハードランディングになるほどでないです。

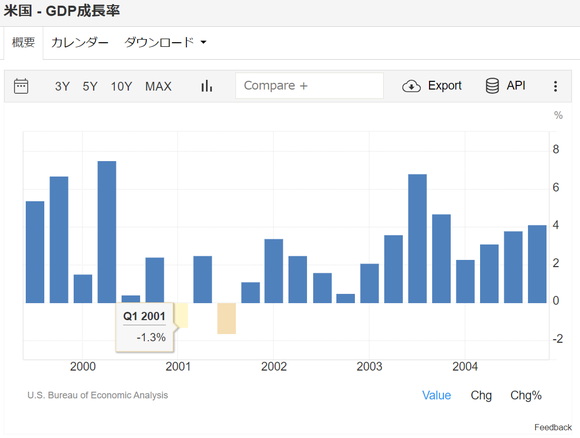

一方ドットコム崩壊当時の実質GDPを見ると2000年Q3に一度悪化、Q4で回復しているものの、2001年にはマイナスまで落ち込んでいます。

その後2002年には回復してますが、2003年までは下落し続けています。

もう一度当時のS&P500を見ると、2002年Q1にGDPが上昇しているのに合わせ上昇し、GDPの下落に合わせて株価も下落しているのが確認できます。

また、2003年からはGDPも回復していますが、同時に株価も回復しており、ある程度の相関関係はあると考えていいでしょう。

この点からドットコムバブル崩壊時と違い、2024年はまだ市場が上昇する余力が残っていると推測できます。

3,インフレ率は低かった

現在は上昇し続けるインフレが最大の懸念点ですが、ドットコム崩壊時はインフレはどうだったのか?を見ると。

2000年あたりからはインフレ上昇しているものの、最高でも3.6%のインフレ率であり、現在のような高インフレではありません。

(インフレ率は前年同月比なので、前年のインフレが低いと高い数値が出る傾向がある)

そして、ドットコムバブル崩壊とほぼ同時に1.1%まで急激にインフレ率が急落してます。

実質GDP、インフレ率も急落、失業率も上昇している点を考慮すればまさに景気後退といえます。

現在は最高で9.1%とまで急上昇しています。

現在はインフレ率2.5%まで下がってきてはいるものの、2000年のように急激に下落しているわけではないです。

また、前年8月のインフレ率が3.7%と高かったので、低い数値が出やすいのもあります。

総じてまとめると、50bps利下げ後に株価が下落し続けたドットコム崩壊時と違い、現在は当時よりもある程度は景気指標は強い。

そして、ドットコム崩壊時は、政策金利と米国債利回りの乖離はあまり見られず、市場は景気後退を織り込んでいなかったと推測できます。

ドットコム崩壊時の金、銀価格は?

ほとんどインフレ的ではなかったドットコム崩壊時の金銀価格はどうだったのか?まずは金価格を見るとこのようになっています。

面白いのは利下げ直前~直後は株価と同じように下落してはいますが、5月辺りからは反転して上昇し続けている点です。改めてS&P500チャートを見るとこのようになっています。

インフレではなかったにも関わらず、なぜ金の価格は上がり続け株価は下がっていったのか?

金利引下げ後も企業業績が回復せず、リスクオフ資産である債券の利回りが低下していることから債券が購入されていることが分かります。

一方、債券がの金利が下がっていくにつれて、相対的に債券の魅力が低下していきます。

市場全体が不確実性が高まる状況下で、”金は安全資産”というテンプレート的な流れで金価格が上昇したと言って良いかと思います。

一方で銀の価格は金と違って、ほとんど動きは鈍く株価の動きに近いです。

これは銀は安全資産としての資産の価値と同時に、金よりも工業使用の需要が大きいからだと思われます。

インフレ的でもなければ実態経済が弱い。

であれば、工業利用される銀の需要も減少するだろうという予想で、銀価格は伸びなかったということです。

2,2007年9月 リーマンショック前の50bps利下げの相場

リーマンショックの1年前、サブプライムローン危機の影響が表面化し始めた時期で、FRBは50bpsの大幅な利下げで緩和を開始しました。

ドットコムバブルよりもリーマンショックの方が、やや現在の状況に近いように思えます。

というのもリーマンショック時も暴落直前、インフレ率が高まりつつあり、2007年9月の50bps利下げ直前は2.8%だったのが、2ヶ月後には4.3%まで急上昇しています。

リーマンショックによる崩壊が始まるまでインフレは上昇を続け、最高で5.6%まで上昇してます。

一方でインフレ率が上昇しているにもかかわらず、政策金利を引き下げ続けています。

そして、株価。金利引き下げた直後は上昇していますが、その後リーマンショック発生の2008年9月まで下落しています。底値は2009年の3月。

1,GDPは現在の方がソフトランディング的か

当時のGDPを見ると金利を引き下げた前は安定して推移しているものの、2006年辺りから弱い指標が出始め、利下げ後の2008年Q1はマイナスに転じてます。

そして、2008年Q2GDPはマイナスからプラスに転じてます。株価を見ると、この転じた場面でプラスになっているのが確認できます。

そして、またQ3でマイナスに転じたタイミングで下落が始まってます。

利下げ後であっても実態経済がついていってないと判断され、株価は下落していくということでしょう。

そして現在のGDPはプラスであり、この点に関してはまだ現在の方が現時点ではソフトランディングに近いといえます。

逆に言えば、現在の利下げトレンドであっても、実態経済が伴っていないデータが出てくれば株価は急落する可能性があるともいえます。

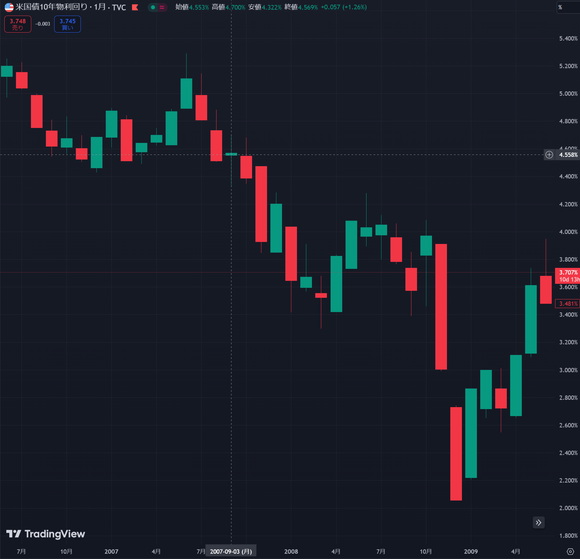

2,債券価格と政策金利の乖離は?

当時の10年債の金利は4.55%程度。政策金利が5.25%で約0.7%のギャップ。

2024年9月50bps利下げ直前の10年債利回りは3.68%程度政策金利は5.5%。1.82%のギャップです。

政策金利よりも市場金利が低く、ギャップが大きい方が市場は景気後退を懸念しているといえます。

つまり、リーマンショック直前より現在の利下げ前の方が、より景気後退に市場は備えているとも推測できます。

既に市場が景気後退に備えているのであれば、市場が急落する可能性も低いということです。

総じてまとめると、ある程度の景気後退は懸念されていたが、現在よりは楽観的であり、インフレ懸念の点では現在に近い相場であったように見えます。

リーマンショック前の50bps利下げ後の金、銀価格は?

まずは金価格。緑の矢印が利下げ後の金価格で、赤の矢印がリーマンショックによる暴落です。

もう一度株価を見ると面白いのですが、株価は利下げ直後は上昇してるにも関わらず、下落してきます。

金は株価とは逆に上昇しています。

当時は既にサブプライムローンの問題が表面化しつつ、景気後退→企業収益減が懸念されていたのが原因の1つかと思われます。

当時の失業率を見ると、利下げ開始時は4.7%で推移してますが、年末には5%に上昇しその後も上昇し続けています。

他にも実質GDPも2008年Q1にはマイナスに転じているなど、経済面でのマイナス材料が多くそれに伴って株価も下落していると予測。

実態経済の数値が減少する一方で、インフレ率は急上昇してます。

もう一度、当時のインフレデータを載せると、利下げ前から少しずつ上昇し利下げ後は更にインフレが急上昇してます。

つまり市場はサブプライムローン問題等による景気後退が懸念される中、利下げによるインフレヘッジの為にゴールドに資金が流入されたと考えられます。

そして面白いのが銀価格です。利下げ直後から上昇し始めています。

金と違って工業需要が多い銀の場合、景気後退が懸念されるのであれば、株価とともに下落するのではないか?と予測できます。

しかし、銀は工業用途と貨幣価値という2面性を備えています。

当時はインフレ率も上昇しつつある状況で、更に50bpsもの利下げが実施されたことにより、工業面での需要減退よりも、インフレヘッジの面がより強い需要を生んだのではないか?と推測してます。

そして、リーマンショック発生時に大幅に下落しており、金よりも下落率は高いです。

一方で下落後の上昇率が大きいのも銀です。

まずは金の価格を見るとリーマンショック後の暴落時、底値720ドルから最高値1880ドルまで上昇。

1160ドル上昇し、上昇率は約161%ほど。

一方、底値8.8ドルから2011年で48ドルまで上昇。

39.2ドル上昇し、上昇率は脅威の約445.5%です。

2024年現在もインフレが懸念される中、50bpsを実施した点ではドットコムバブル時よりも、リーマンショック前の方が環境は似ているように感じます。

【まとめ】2024年9月の50bps利下げが最も危機的?

まとめると表面的なデータを見ると過去2回の0.5%利下げが実施された相場より、現在の相場は既に市場が景気後退にある程度備えており、GDPなどの景気指標も強い。

”あくまでも現時点では”現在の方がソフトランディングに近いように見えます。

「2025年の半ば~に景気後退が発生するが、それ以前は市場は暴騰する(金は3400ドル、銀は75ドルまで上昇)」

というデビッドハンター氏の予測に一定の妥当性があるように感じます。

→デビッド・ハンター「バブル崩壊後に銀は500ドル、金は20,000ドルに到達する」と述べる。

ただ、デビッドハンター氏も市場の上昇は一時的であり、見たこともないような大恐慌に陥ると予測してます。

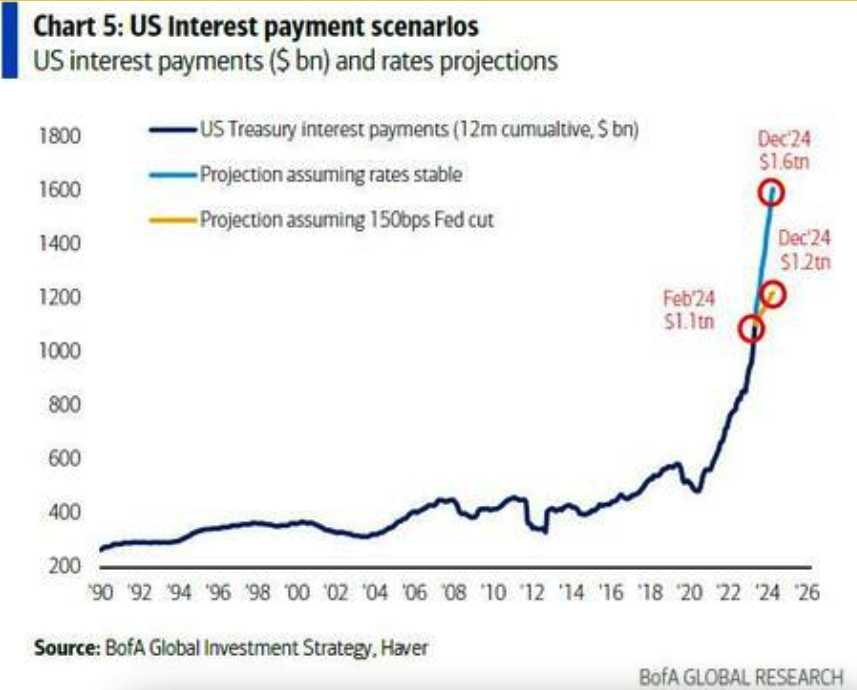

やはり一番の問題は以前から何度も言及しているように、米国債務の急増です。35兆ドルにも達し、利払い費だけで1兆ドルを超えてます。

以下のチャートはバンク・オブ・アメリカの試算した米国利払い費のグラフですが、2024年内に1.5%の利下げがあった場合(黄色)と利下げがなかった場合(水色)の利払い費です。

利下げがなかった場合(水色)は1.6兆ドルに増加し、例え1.5%の利下げがあった場合でも1.2兆ドルに膨れ上がるとしています。

→イーロン・マスク「米国は破産しつつある」ドルの価値は過去4年間で25%の価値が減少しているのは本当か?

今回利下げされたので、利払い費の上昇ペースは落ちると思われますが、ペースが落ちるだけで言っても解決するわけではありません。

利払い費が増加するようであれば、利払い費を払う為に債務を発行し、債務額(元金)が増えれば利払い費も増えるというスパイラルに陥ります。

少しでも延命する為にマネーを増刷し続けるしかありません。しかし、マネーを増刷すればインフレが再燃します。

インフレが再燃すれば金銀価格は上昇します。これは過去どの金融危機後の緩和でも実際に起きたことです。

→過去の金融危機で金、銀も大暴落した?S&P500と下落率を比較した結果・・・

もう一点は銀の需給ひっ迫です。

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの材料とは?

長くなってしまうので詳細は割愛しますが、昨今のソーラーパネル、EV需要などの過去4年銀の供給不足は続いており、今後も回復する見込みはありません。

ドットコムバブルやリーマンショック時よりも、遥かに銀が供給不足に陥っているという点は考慮しておいた方が良いでしょう。

→2025年までに世界の銀が枯渇?専門家が警告する3つの理由とは?

果たして今後金や銀の価格はどうなっていくのか?本当に興味深い時代です。

→デビッド・ハンター「2025年半ばに株式は80%下落し、20兆ドル規模の紙幣印刷でインフレ率は25%を超えるだろう」

→トランプ氏、ハリス氏どちらが大統領でも金銀の価格が上昇する3つの理由とは?

→ジム・ロジャーズ「2024年は金より銀が良い」なぜ今銀を推しているのか?

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。