目次

貴金属に強気であるデビッド・ハンター氏の予測を以前に解説しましたが、その続きです。具体的な時期についても述べています。

→デビッド・ハンター「バブル崩壊後に銀は500ドル、金は20,000ドルに到達する」と述べる。

ざっくり言ってしまうと景気後退が発生する前に金と銀の価格は上昇(メルトアップ)

その後の景気後退で一度暴落、暴落から回復する為にFRBの大規模なマネー印刷によって、景気後退前よりさらに金、銀を含むコモディティの価格が上昇していくという話でした。

では具体的な時期はいつなのか?デビッドハンター氏が語っていたので、自身の考察も交えながら紹介してきます。

1,【メルトアップ期】今(2024年)は一時的な強気市場である

デビッドハンター氏は現在2024年は一部では弱い経済指標があるとしながらも、まだ景気後退に至るまで消費は弱っておらず、今後もしばらくは金銀も含めた市場の強気状態が続いてくとしています。

クレジットカードの負債が増加し、延滞率も上昇しています。これらはすべて、サイクルの終わりが近いことを示しています。

しかし、その後も良い消費者支出の数値が続き、サービス部門も健全な状態を保っています。これらのデータを基に、ソフトランディングのシナリオを描いています。

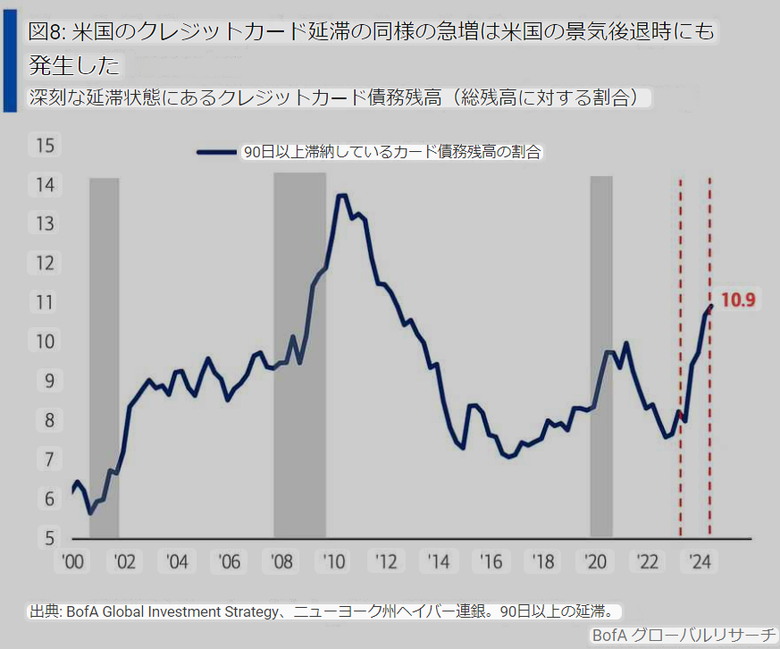

実際にクレジットカードの延滞率を見ると、かなり上昇してきているのが分かります。

バンク・オブ・アメリカのクレジットカード延滞率のデータを見ると、現在クレジットカードの利用者の11%が90日以上延滞している状況。

https://x.com/jessefelder/status/1827492481325494464

縦の薄い灰色は景気後退期間を示しています。

注意深く見ると、景気後退に入った直後にクレジットカード延滞率が上昇するというよりも、景気後退後期にクレジットカードの延滞率が上昇しています。

これはなぜか?おそらく、景気後退後に貯蓄が徐々に減っていき、最終的に生活費をクレジットカードに頼らざるを得ない状況に追い込まれているからでしょう。

現在の状況ですが、コロナショック時よりも高い延滞率になっており、正直ハンター氏がいうよりも速い段階で景気後退が来てもおかしくない気もします。

次にクレジットカード負債額。これに関しても1兆1400億ドルを超え、これは過去最高を記録しています。

NEW - Credit card debt in America reached new high of $1.14 trillion pic.twitter.com/IrToEcjVxt

— Insider Paper (@TheInsiderPaper) August 8, 2024

クレジットカード額を見ても、既に過去最高額に達しており、これもコロナショック時よりも既に高い数値です。

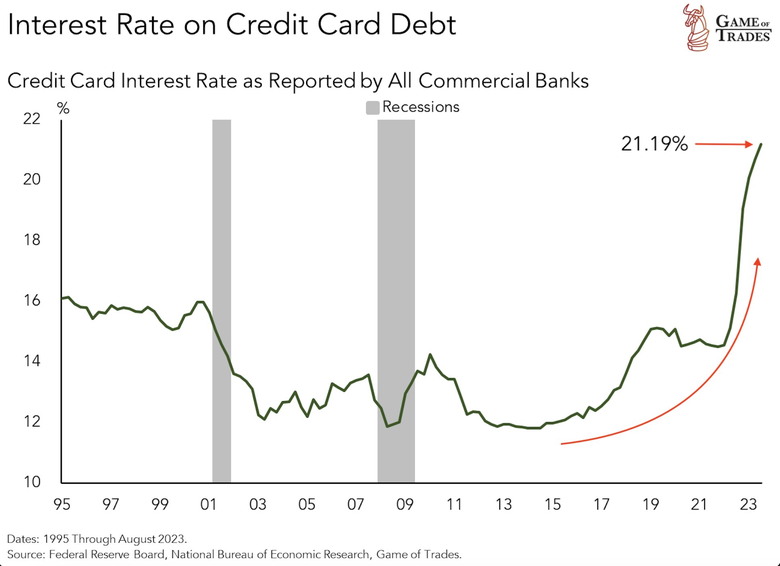

そしてクレジットカード金利に関しても20%を超えており、これも過去最高です。

https://x.com/GameofTrades_

これほど金利が高くなっているにも関わらず、過去最高額のクレジットカード利用額です。

もし、本当に経済が強いのであれば、20%超えのクレジットカードを利用するでしょうか?

このデータを見ると生活が苦しく、クレジットカードに頼らざるを得ない状況なのではないか?と推測できます。

これは少し前ですがアメリカ人の半数以上が緊急時の資金を持っておらず、そのうちの40%は1万ドル未満しかないという記事もあります。

最近の調査によると、アメリカの成人の56%が予期しない1,000ドルの費用を賄うための十分な貯蓄がないことが明らかになりました。

この調査は、1,030人の参加者を対象に行われました。これらの人々のうち、21%はクレジットカードを使用して借金に頼ると答え、16%は他の支出を大幅に削減して財政的なギャップを埋めると述べました。

さらに、10%は家族や友人からの支援を求め、4%は個人ローンを利用し、5%は代替手段を検討するということです。

https://www.nerdwallet.com/article/banking/data-2023-savings-report

この他にも先日雇用統計で81.9万人が下方修正、逆イールド、サームルールの発動、FRBの損失が1900億ドル、銀行機関の含み益がリーマンショックを遥かに超えている等いくつものリセッションシグナルが出ているのはハンター氏の言う通りです。

しかし、弱気シグナルは出ているものの、今すぐにリセッションがが迫っているわけではなく、FRBの利下げなどでしばらくは強気市場が続くと予想しているようです。

2,【メルトアップ後期】2025年の中頃までは強気市場は続き、金は3,000ドル、銀は75ドルを予測

FEDの緩和と市場の勢いが続く中、機関投資家は2025年以降の成長に期待し始め、投資を増やすだろう。

この間、市場はさらなる高みを目指し、金利が低下、インフレが抑制されるという楽観的なシナリオが展開される。

連邦準備制度が9月に利下げを始めると、この上昇はさらに顕著になるでしょう。

つまり、インフレが終わり楽観的なシナリオでは、インフレがコントロールされていると予想されると、中央銀行は金利を急激に上げる必要がなくなり、低いインフレ期待は金利を低く保つというわけです。

実際10年国債は4月には4.7%を超えていたのが現在は3.8%まで下落。

そしてパウエル議長に関しても、まるでインフレはもう終わったかのように、ハト派に転向しています。

パウエルFRB議長:「政策を調整する時期が来た」

・我々は労働市場のさらなる冷え込みを求めたり歓迎したりはしない

・インフレが2%に向かうという確信が高まった

利下げ期待が高まったことでゴールド、シルバー価格は上昇しています。

https:/Twitter.com/Anthony6355/status/1827007489373778349

ただ、現時点では株式市場が下落しているのもあり金は2,500ドル、銀は28ドル前後で推移しており、イマイチ鈍い上昇率です。

利下げが始まると更に上昇していくとハンター氏は言っていますが、過去においてはどうなのか?

以下は実業家で貴金属専門家でもあるEric氏のチャートですが、2007年ー2009年のリーマンショック前後の金価格のチャートです。

https://x.com/KingKong9888/status/1828360177168589296

9月辺りから急激にゴールドの価格が上昇しているのが分かります。

そして、米国の金利を見ると2007年9月から金利を引き下げ始めています。

米国大統領選挙時においては誰が大統領になるか?で経済政策が変わって来るので下落と上昇を繰り返していますが、結局は上昇しています。

そして、これはリーマンショック時だけではなく、コロナショックの利下げなど他の金融危機時にも同じように利下げ→金価格上昇しています。

→過去の金融危機で金、銀も大暴落した?S&P500と下落率を比較した結果・・・

ハンター氏はこのような利下げ後の金価格上昇を予測しているのだと思われます。

我々はソフトランディングに向かっていると思います。このまま選挙までの間は、ソフトランディングが続くというシナリオになるでしょう。

私の金の目標価格は3,000ドルであり、銀の目標価格は75ドルに引き上げました。

次の1四半期末までに75ドルに達する可能性があると考えています。

3,【大恐慌期】2025年の中頃から後半から、世界的な景気後退で株式市場が80%下落し、失業率は二桁になる。

しかし、ハンター氏によるとそのような楽観的な市場な長く続かず、2025年半ばから後半には大恐慌並の暴落が来るとしており、株式市場は最大80%下落するだろうとしています。

私の2025年の予測は厳しいものですが、選挙までの期間はより良い収益とインフレの抑制が見込まれ、金利は大幅に低下すると考えています。

10年物国債の金利は今年中に2.5%まで下がるかもしれません。

では、なぜ暴落が引き起こされるのか?ハンター氏は銀行業界の過剰なレバレッジ、リスク資産の投資が限界を迎え、それが世界中の金融機関に波及するだろうとしてます。

(この大恐慌は)銀行業界の広範な崩壊によって引き起こされると考えられてます。悪質なビジネスモデルがついにの銀行業界に影響を及ぼすためです。

多くの銀行は、利益を追求するあまり、リスクの高い投資や融資を行ってきました。

これには、サブプライムローンや高リスクの債務商品への投資が含まれます。

これらのリスクテイクは一時的な利益をもたらすものの、経済が不安定になるとすぐに問題となります。

以下のチャートはJPMorganなど大手銀行を含む、含み損です。左の小さい◯がリーマンショック時の含み損で右が現在の含み損です。

On the left we have the Great Financial Crisis of 2008

— Bobeana (@ValEricaorAmy) September 2, 2024

On the right we have WTF DO WE CALL THIS pic.twitter.com/TWnBsaFmhR

このグラフを見て「米国が金利を引き下げれば、含み損も魔法のように消える」と海外の反応も見かけました。

ただ、リーマンショック時は暴落が発生する1年前の2007年から利下げ開始しましたが、暴落は防げませんでした。

そして大手銀行が抱えているのは債券だけではありません。オーストリア経済学者であるピーター氏は次のように語っています。

「商業用不動産市場の崩壊により、多くの銀行が不良債権を抱え最大1兆2000億ドルの損失を抱えてています。」

"Ticking Time B*mb" in Commercial Real Estate as banks face up to $1.2 trillion in losses.

— Peter St Onge, Ph.D. (@profstonge) September 3, 2024

Thanks to bank lobbyists, you will be footing the bailout. pic.twitter.com/QnloqgJVj0

アメリカの大都市(例:サンフランシスコ、マンハッタンなど)は、中央業務地区(CBD)が空洞化し、多くの高層ビルが空になっていることから衰退しています。

これにより都市の価値が下がり、銀行の貸し出した商業用不動産の損失が深刻になっています。

銀行は商業ローンの不良化に対して十分な準備金を持っていないとされており

「延長とごまかし」

と呼ばれる手法を使って、実際には返済不可能なローンを維持し続けることにより、問題を先送りしていると警鐘を鳴らしています。

中国の不動産市場がヤバい!と報道されていますが、水面下では米国でも同じことが起こっているということです。

そして、遂に銀行の含み損が大きくなればごまかしが通用しなくなり、どこかの時点で破裂し、これが大恐慌のキッカケになるとしています。

銀行などを救済する側のFRBの損失も1,900億ドルを超えてます。

It's crazy how fast these meme coins can lose value - just kidding, these are the losses at the Federal Reserve; even the folks w/ a money printer are losing money these days: pic.twitter.com/mEukSKx5IJ

— E.J. Antoni, Ph.D. (@RealEJAntoni) August 16, 2024

救済する側が救済が必要になった時、誰が救済するのでしょうか?

現在の320兆ドルの世界債務が、大恐慌の後には500兆ドルに達し、金利もインフレとともに上昇するでしょう。

米国では15〜20%の金利が予想され、サービシングできない状況になるかもしれません。これは1930年代を超える深刻な不況を引き起こす可能性があります。

株式市場が80%下落した後、株式は数年間は横ばいで新高値を更新しない。

4,【超インフレ期】過去の危機と同様に、中央銀行の過剰なマネー印刷により金は2万ドル、銀は500ドルに達する。

そして、大恐慌が発生すれば金融機関を救う為、今までより遥かに大規模な金融緩和が行われるとしています。

コロナ時代のマネー印刷は過去のどの印刷行為よりもはるかに大規模でしたが、次の印刷はこれまで見たことがないものになるだろう。

FRBは単独で20兆ドルを印刷すると予測している。

大規模な金融緩和とはざっくり言ってしまえばマネーの印刷です。マネーが大量に印刷されるということはインフレが加速するということです。

実際、コロナショック後やリーマンショック後は大規模な金融緩和で問題を先送りにしてきましたが、その度にM2マネーは増加しています。

厳密に言えばM2マネーが増加してもインフレが高くならなければ、問題は表面化はしないです。

実際、リーマンショック後は大規模な緩和が行われましたが、インフレ率はそれほど高くならなかったので問題は表面化しませんでした。

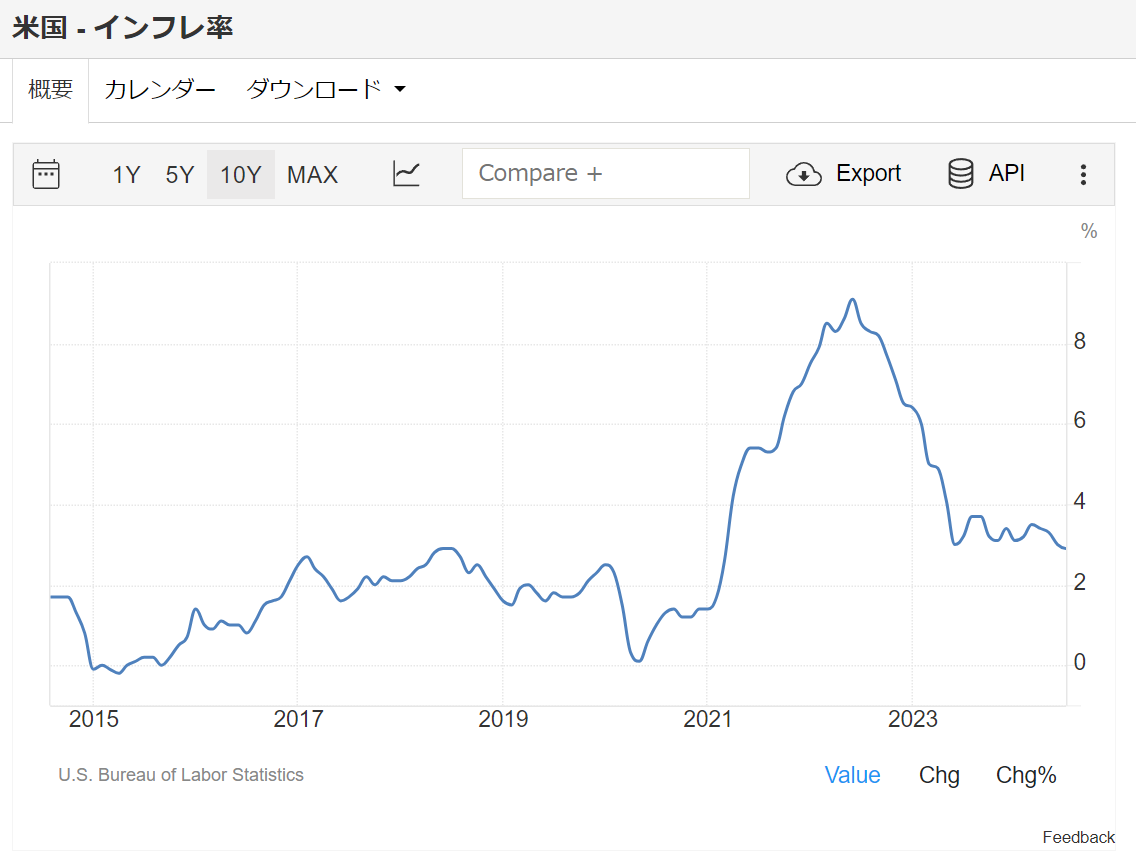

しかし現在は知って通り、最大で9%までインフレ率が上昇しています。今は2.9%まで下落していますが、これでも高い数値であり、金融緩和を再開すれば、再度インフレ率が高くなる懸念があります。

インフレ率は2020年代後半から2030年代初頭にかけて25%に達する可能性がある。

連邦準備制度と他の中央銀行が大量の資金を印刷して景気後退から脱出することで、インフレの急騰を引き起こす。

これはコモディティのスーパサイクルが始まるだろう。

あまり語られないですが、コロナショック時金や銀の価格は暴落後に暴騰してます。

銀の価格が19ドルから11.8ドルに下落し、約37.89%の下落率。特に下落率も激しいのですね。

ただ、その後の上昇も更に激しく、約11.8ドルから約29.2ドル約147%とすさまじい上昇率です。

→過去の金融危機で金、銀も大暴落した?S&P500と下落率を比較した結果・・・

現時点でもインフレが完全に消失したわけではないのに、再度コロナショック後を超える20兆ドル規模の金融緩和が行われればどうなるか?

過去の金融危機とは比べ物にならないほどのインフレが襲い、それがコモディティの価格としています。

(景気後退から回復するには)需要が急激に増える一方でコモディティの供給は限られており、そのため価格は上昇するしかない。

石油価格は500ドルに達する可能性があり、金は20,000ドル、銀は500ドルに達する可能性があります。

現在金は2,500ドルなので8倍、銀は28ドルなので18倍くらいでしょうか。

私の個人的な意見を言わせていただくと、”かなり低い予測”に感じました。(ハンター氏自身もかなり控えめな予測ということを示唆してますが)

というのも、現在ほど債務が膨張していなかった1970年代ですら金は25倍、銀は35倍以上に跳ね上がってます。当時もインフレ率最高でも13.55%程度です。

当時は米国債務残高GDP比は高くても35%ですが、現在は120%を超え。

ハンター氏が言うようなインフレ率25%まで達したら正直に言って何が起こるか分かりません。

金融面だけでも何が起こるかわからないレベルですが、現在は当時よりも銀の需給が逼迫している状況です。

過去4年で銀は供給不足であり、早ければ2025年までに銀は在庫が無くなる可能性もあるというくらいです。

→2025年までに世界の銀が枯渇?専門家が警告する3つの理由とは?

金に関しても最高値を更新し続けているのにも関わらず、世界の中央銀行が買い続けている状況です。

Global central banks reported adding a net 37t of #gold to official reserves in July. This represents a 206% m/m increase and the highest monthly total since January (45t). Read more about the latest changes to central bank gold reserves here: https://t.co/GA0AsgECuB pic.twitter.com/umlAgOhxB5

— Krishan Gopaul (@KrishanGopaul) September 3, 2024

果たして金は2万ドル、銀は500ドル程度で済むでしょうか?しかもこれはあくまでも金融面だけでの話であり、他にも紛争リスク、災害リスク、BRICS側の話は織り込んでいません。

歴史上最も何が起こるか分からない不確実性が高い時代に突入しているように感じます。

→今後1年でゴールドは2,800ドル~3,000ドル、シルバーは40~45ドルに上昇?等13の金銀関連ニュース【9月初週】

→ジム・ロジャーズ「2024年は金より銀が良い」なぜ今銀を推しているのか?

→ロバート・キヨサキ「株式、債券、金、銀、BTCの価格の史上最大の暴落が来る。」

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。