目次

- 1,ゴールド、シルバーに関するニュース等

- 1,米国雇用統計は予想以上に強いが、金、銀は一時急激に上昇。銀が2012年以来の高値を記録

- 2,銀は重要な抵抗線、32.5ドルを一時超える

- 3,ロシア財務省は、2025年に515億ルーブルを貴金属(特に金、銀、プラチナ、パラジウム)に割り当てる

- 4,HSBCがショートポジションを減少か?

- 5,ロンドン金属取引所(LME)は、今年末までに世界的な金属倉庫ネットワークを香港に拡大する予定

- 6,ポーランド国立銀行、金の準備高420トン英国を上回る

- 7,UBSは金価格目標を2,750ドルから2,900ドルに引き上げ、シティリサーチは2025年に銀の価格を40ドルを予想

- 8,デビッドハンター氏「金鉱山株GDX約1.5倍、GDXJ約2倍を予測」

- 9、円建てゴールドは過去5年で138%上昇、シルバーは144%上昇

- 10、2024年に最もパフォーマンスの良い資産はゴールド

- 米国経済のニュース

1,ゴールド、シルバーに関するニュース等

1,米国雇用統計は予想以上に強いが、金、銀は一時急激に上昇。銀が2012年以来の高値を記録

9月の米雇用統計は予想よりもかなり強い数字が出ています。

21:30発表

🇺🇸非農業部門雇用者数

結果:+25.4万人

予想:+14.0万人

前回:+14.2万人

🇺🇸失業率

結果:4.1%

予想:4.2%

前回:4.2%

🇺🇸平均時給(前月比)

結果:0.4%

予想:0.3%

前回:0.4%

平均時給(前年比)

結果:4.0%

予想:3.8%

前回:3.8%

予想よりもかなり強い数字で、この数字をそのまま受け取るのであれば、ソフトランディング達成に近づいているように見えます。

多くの場合、経済が強い数字が出る→金利が上がる→ドル高→貴金属は下落という流れになることが一般的です。

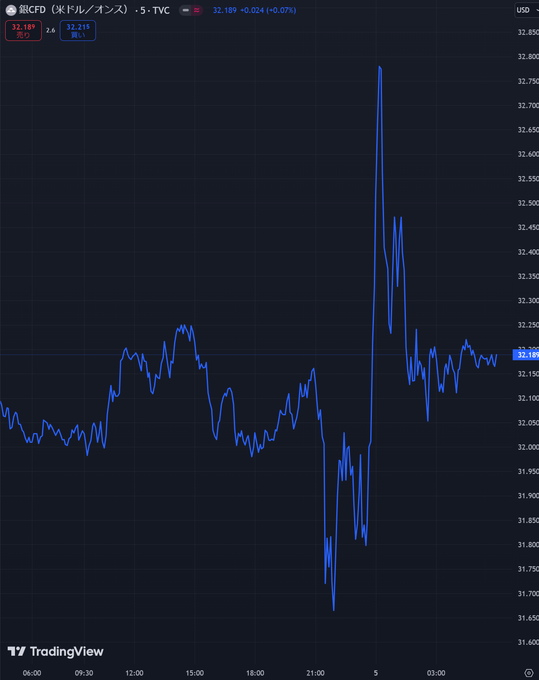

しかしながら、今回の場合は動きが違いました。雇用統計発表直後こそ下落しているものの、その後大きく反発。

反発後に下落しているものの、底値2636ドルから2653ドルまで回復しています。

そして、もっと面白いのが銀です。同じく雇用統計直後は下落しているものの、金を上回る反発を見せてます。

上昇後に下落しているのですが、それでも雇用統計発表前の水準は維持しています。

本来であれば、ここまで強い数値が出る場合、貴金属の価格は大きく下落してもおかしくありませんでした。

2,銀は重要な抵抗線、32.5ドルを一時超える

銀にとって32.5ドル重要な抵抗線と言われており、この32.5ドルを安定して超えるようであれば、50ドルまで急騰すると予想する貴金属投資家は多いです。

https://x.com/MakeGoldGreat/status/1838842500758536671

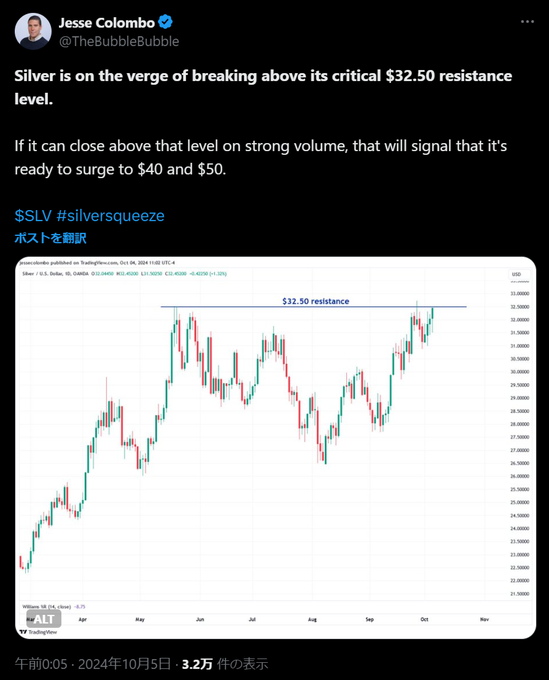

リーマンショックを予測した、テクニカル分析が得意分野であるコロンボ氏はこのように述べています。

銀は重要な抵抗水準である32.50ドルを突破する寸前だ。

強い出来高でその水準を上回って終値をつけることができれば、40ドルや50ドルまで急騰する準備ができていることを示すことになるだろう。

3,ロシア財務省は、2025年に515億ルーブルを貴金属(特に金、銀、プラチナ、パラジウム)に割り当てる

ロシア、貴金属戦略の大幅な転換で銀備蓄を増強へ

ロシアが貴金属戦略を転換し、金、プラチナ、パラジウムとともに銀を国家準備資産に加える見通し。

貴金属市場のブルマーケットにおいて、銀を購入対象に含めた中央銀行は今回が初めてです。

ロシアがどの割合が銀に割り当てるか不明ですが、今回の発表自体が、銀が戦略的資産としてグローバルに再評価される可能性がある。https://www.jpost.com/business-and-innovation/precious-metals/article-823167#google_vignette

金やプラチナ、パラジウム等の金属の他にも銀を国家準備資産に加える見通しが発表され、貴金属投資家の間で話題になっています。

今後、数年間で貴金属の保有量を大幅に増加させる計画が含まれており、もしロシアに続いて他国も銀を国家戦略備蓄として加えるような動きになれば、銀はの価格が再評価されるのではないか?とされています。

現在金の価格は最高値を更新し続けているわけですが、世界の中央銀行が大量に金を買っているのも一因です。

もし、金のように銀が世界中で購入される流れになるとすれば、今まで金に比べると動きが鈍かった銀の価格も上昇する可能性はありそうです。

4,HSBCがショートポジションを減少か?

HSBCは香港の銀行ですが、グローバルシステミックリスクバンク(大きすぎて潰せない銀行)の1つです。

そのHSBCが銀のショートポジションを減らしているという報道があります。

過去数週間でHSBCが銀の空売りペダルから足を離したのを私たちは目撃しました。

そして今、私たちは重要な33ドル/オンスのレベルを試しています。

今後数週間は確かに興味深いものになるでしょう。

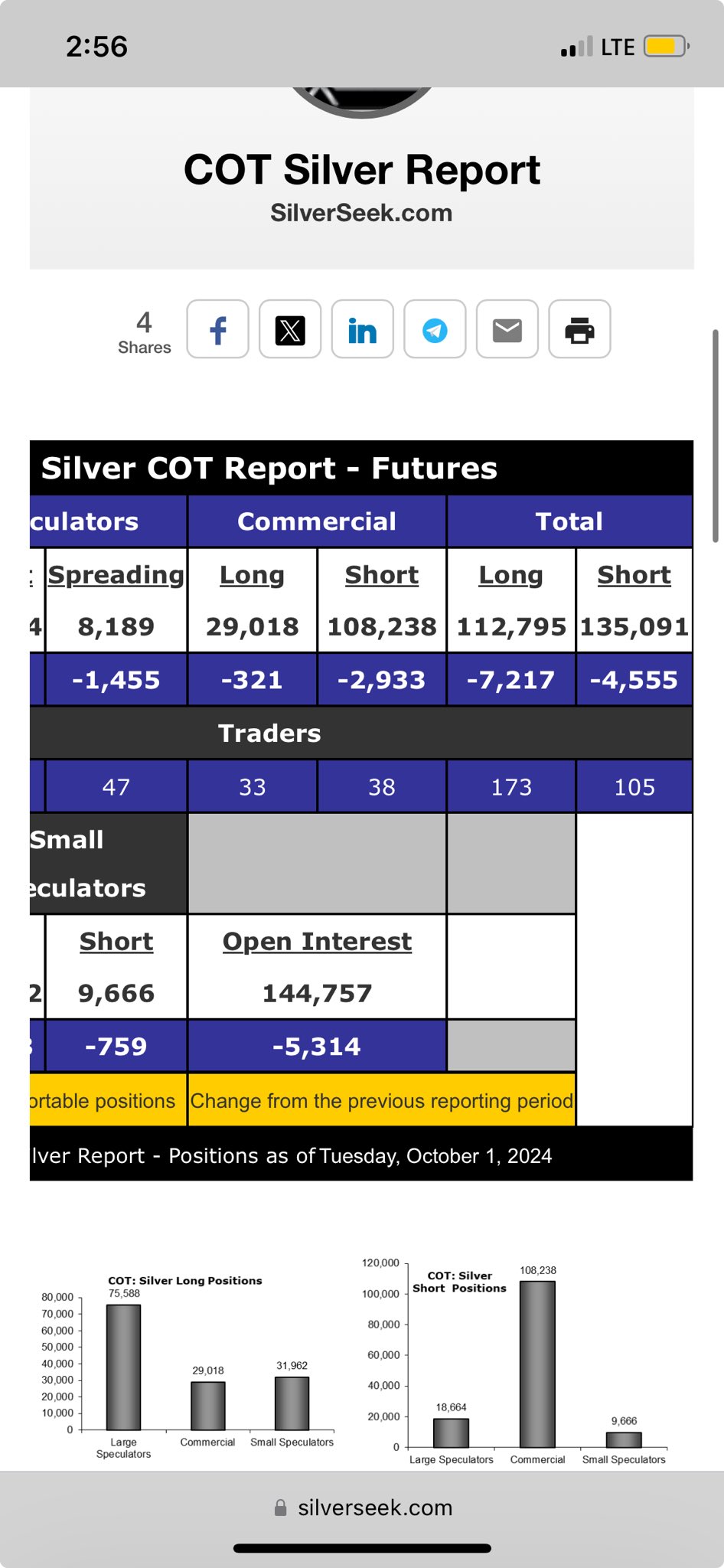

現在のHSBC以外を含む、大手金融機関の銀のショートポジションは6億7500万オンスとされています。(135091×5000)

銀の世界の生産量が約8億オンスということを考えると、銀のショートポジションが凄まじい量なのが理解できると思います。

ショートポジションが多い場合、銀価格に下落圧力がかかります。

金と違い銀の価格がなかなか上がらない理由の1つとして、大手銀行等が大規模な銀のショートポジションを持っているという推測があります。

そして大規模なショートポジションを取っている筆頭がHSBC銀行なのですが、HSBCがショートポジションを減らしているという報道です。

もし、一時的ではなく継続的にショートポジションを減らすのであれば、他のショートポジションをとっている機関も続いていく可能性は高いです。

今後、銀の価格が上昇していくにつれ、ショートポジションを持っている機関は含み損が膨らんでいくわけですが、少しでも損失を抑える為、早くポジションを閉じる必要があります。

5,ロンドン金属取引所(LME)は、今年末までに世界的な金属倉庫ネットワークを香港に拡大する予定

ロンドン金属取引所(LME)は、2024年末までにその世界的な金属倉庫ネットワークを香港に拡大することを承認する予定だと、事情に詳しい3人の関係者が述べた。この動きは中国本土への扉を開くことになる。

ロンドン貴金属取引所が香港にも倉庫を拡大するということで、西側にある貴金属が更に東側に流れるのではないか?という推測されてます。

6,ポーランド国立銀行、金の準備高420トン英国を上回る

ポーランド国立銀行のアダム・グラピンスキ総裁は、木曜日の記者会見で「全ポーランド国民を代表して」同銀行が現在420トンの金を保有しておりイギリスの保有量を上回る。

https://www.zerohedge.com/economics/poland-now-has-more-gold-reserves-uk

金を大量に購入しているのはBRICS側とされていますが、中央ヨーロッパであるポーランドは実も金をこう

7,UBSは金価格目標を2,750ドルから2,900ドルに引き上げ、シティリサーチは2025年に銀の価格を40ドルを予想

UBSは2023年時点での予測は「2024年3月末までに2200ドル」だったのですが、予想以上に金価格は上がり続け、何度も予測値を超えています。

銀行側からすれば金の価格が上昇するのは好ましくないですが、だからといって金価格の予想を大外しするのは信頼性低下を招きます。

なので、上昇はするがかなり控えめな上昇を予測しているのかもしれません。

またシティに関しても銀に強気な価格予想を表明しています。

当社は銀に対して強気で、年末と2025年半ばの目標価格はそれぞれ1オンスあたり35ドルと38~40ドルです。

Even Citi Research is calling for $40 #Silver.

— Peter Krauth (@peter_krauth) October 2, 2024

Is this a contrarian sign to get near-term cautious? pic.twitter.com/IpmdssXG6U

8,デビッドハンター氏「金鉱山株GDX約1.5倍、GDXJ約2倍を予測」

金鉱山株ETFのGDX(大型金鉱株会社ETF)、GDXJ(小型および中型の金鉱会社ETF)の価格を以下のように予測してます。

GDX 65ドル

GDXJ 100ドル

https://x.com/DaveHcontrarian/status/1840212558495539570

執筆時の価格からすると、約1.5倍以上の上昇です。本当にありえるのか?以下の記事で解説してます。

個人的にはハンター氏に限らず、盲信するのは好きではないですが、今のところかなり正確に予測しているように見えます。

例えば先日の米国利下げ前において市場では以下のような予測は多かったです。

「50bpsはありえない。FRBは50bpsもの利下げを始めた場合、市場はこれが景気後退の始まりだと判断し逆に株価が下がるのでは?」

しかし、ハンター氏は「そんなことはありえず。恐らく50bpsでその後も市場は上昇続ける」と言い当てています。

→デビッド・ハンター「50bpsの利下げで株価下落はナンセンス」ドットコムバブル崩壊時との相違点と当時の金相場は?

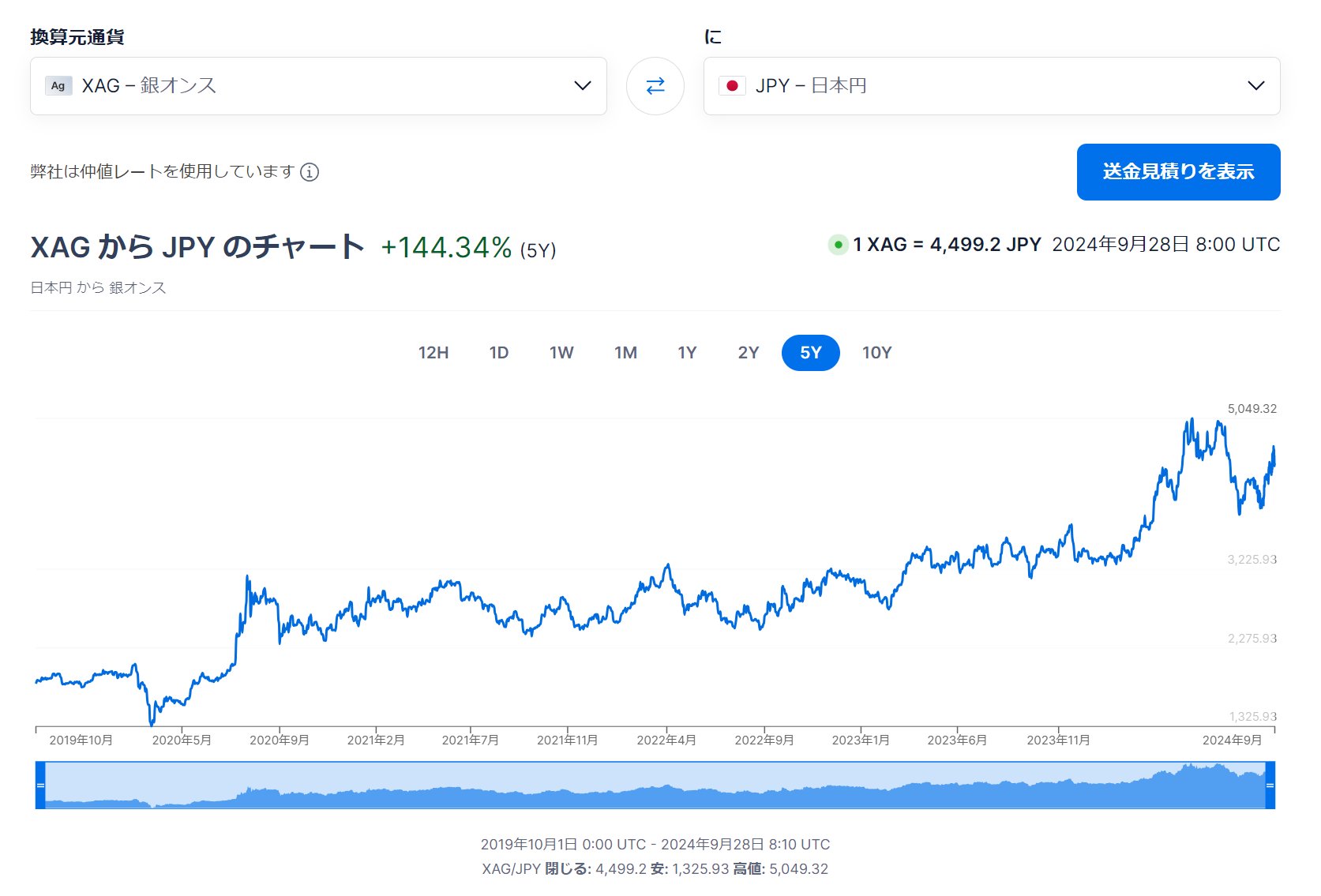

9、円建てゴールドは過去5年で138%上昇、シルバーは144%上昇

日本の金価格は過去5年で約138%上昇。

銀価格は144%上昇。金が最高値を更新し続けているのに、銀は最高値からまだまだ遠いにも関わらず、上昇率は高いです。

ちなみに日本ではインフレによって、あらゆるものが上昇してます。

うまい棒10円→15円 50%上昇

PS5→5万4978円→税込7万9980円 約45.48%の上昇

やはり金や銀はインフレヘッジに最適なようです。

10、2024年に最もパフォーマンスの良い資産はゴールド

「2024年に最もパフォーマンスの良い資産は金、最もパフォーマンスの悪い資産は石油」 -ハートネット

"Gold is best performing asset in 2024, Oil is worst"

— VBL’s Ghost (@Sorenthek) October 4, 2024

-Hartnett pic.twitter.com/QEMP8XzfjT

S&Pなどよりも金の方がパフォーマンスが高い状態が続いています。恐らく銀もこれに続いていくでしょう。

米国経済のニュース

1,バフェット氏バンク・オブ・アメリカ株を約800万株売却。

https://Twitter.com/DarioCpx/status/1841623412583846187

ウォーレン・バフェットのような大口株主はSEC(米国証券取引委員会)に対して株の売買を迅速に報告する義務があります。

しかし、持株比率が10%未満の保有に減少すると即時報告が不要となり、通常は四半期ごとの13F報告書でしかバフェットの売買活動が確認できなくなります。

なぜこれほどまでに急いで売却する必要があるのでしょうか?

また、バンク・オブ・アメリカはHSBC等と同様に銀のショートポジションを大量に持っているとされる銀行の1つです。

2,ドル円149円まで円安加速

【1ドル=149円】

— 相場変動お知らせ (@GOLD_OIL) October 4, 2024

↗ドル円が上昇して149円台にタッチ

1時36分 149.001円【円安へ】 pic.twitter.com/p19dQFx5l2

日本の場合、ドル建て金価格だけでなく、自国通貨の円安も注視する必要があります。

ホルダーにとっては、円安+ドル建て金価格上昇は円建て金価格が大きく上昇するので、喜ばしいニュースではあります。

3,市場の11月利下げ予測。50bpsは53%→0%に

先週までは、50bpsの利下げ予測が53%を上回ってましたが、米国の強い雇用統計数値によって0%に。

https://Twitter.com/Anthony6355/status/1842382495112990923

JPモルガンに関しても、11月のFRBの金利引き下げは25bpsと予想に変更したようです。以前は50bpsでした。

4,サミュエル・トゥームズ氏「9月の米国雇用統計は下方修正される可能性がある。」

サミュエル・トゥームズ氏は、パンテオン・マクロエコノミクスの英国担当チーフエコノミストとして知られています。

「今日発表された254,000の雇用増加は下方修正される可能性が高い」とのことです。

この数字は、8月の159,000からの増加で、150,000の予想を上回る結果となりました。

トゥームズは「この急増は、雇用の引き締めを示す多くの指標と逆行している」と述べ、サンプル中の企業のうち62%しか予測のための回答を時間通りに提出していないことを指摘。

これは昨年の68%から減少しています。

「私たちは、小規模企業が特に回答が遅れており、大企業よりも雇用を削減していると考えています。」

https://x.com/DeItaone/status/1842197196608782719

簡潔に言うと強い雇用統計の数値は、他の雇用関連のデータと矛盾しており、調査参加企業のうち、期限内に回答したのは62%だけで、正しいデータが取れていない。

なので、後ほど修正される可能性が高いと述べています。

もし、雇用統計の数値が大幅に修正されることがあれば、また利下げ観測が強まり、貴金属の価格は上昇するかもしれませんね。

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの根拠とは?

→なぜ過去の50bps利下げで金銀価格は暴騰したのか?ドットコムバブル,リーマンショック時と現在の相場を比較。

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。