目次

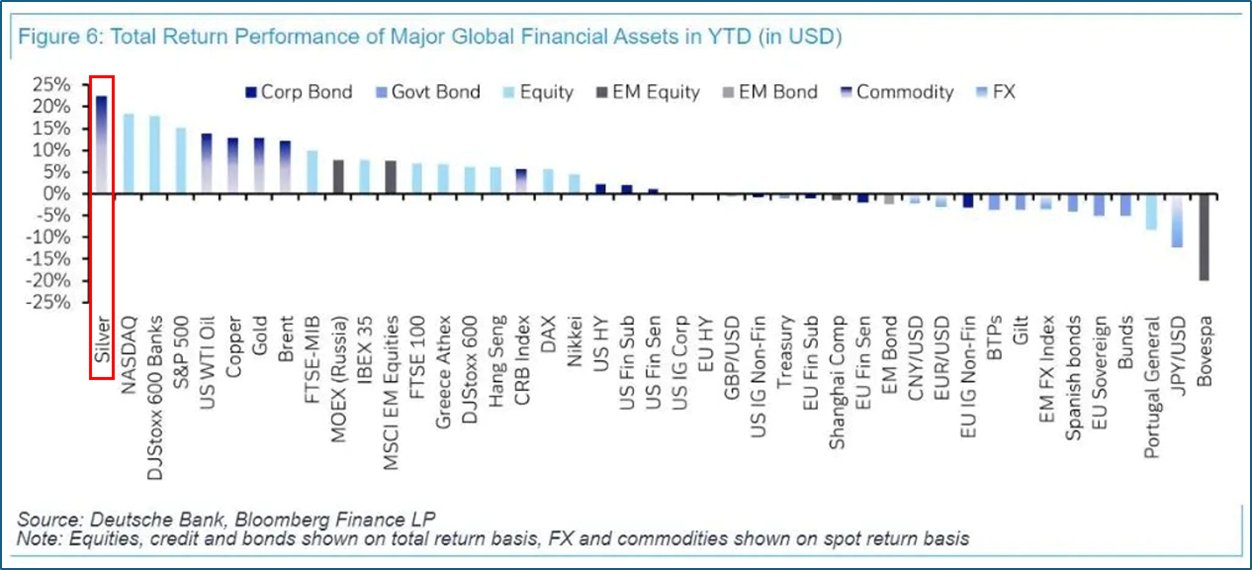

2024年は金、銀の価格が大きく上昇し銀は2024年上半期に最もパフォーマンスの良い資産でした。

https://x.com/peter_krauth/status/1808871211985727706

貴金属投資家の中には最終的に600ドルを超えるような上昇をすると予想する方もいます。

では、なぜ金や銀は上昇してくと予想されているのか?

今回は主に銀において今後価格が上昇していくと言われている根拠を8つほど挙げていきます。

※当記事では金の上昇=銀も追随していくという前提条件で話している部分があります。

※当記事は貴金属の知識を提供する目的で執筆しており、投資を推奨するものではありません。投資家は投資した金額より少ない金額しか取り戻せない可能性があります。

1、銀は供給が足りていない。4年連続で供給不足

まず根本的な原因として銀はここ数年凄まじい供給不足です。

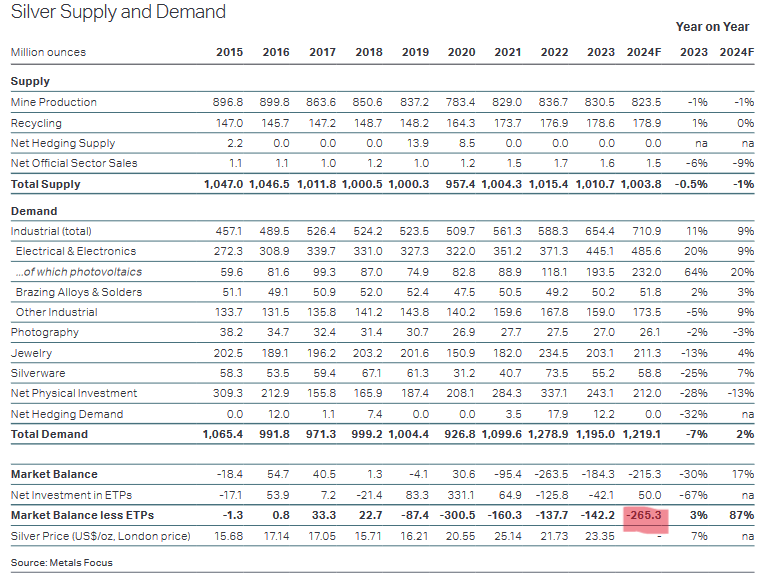

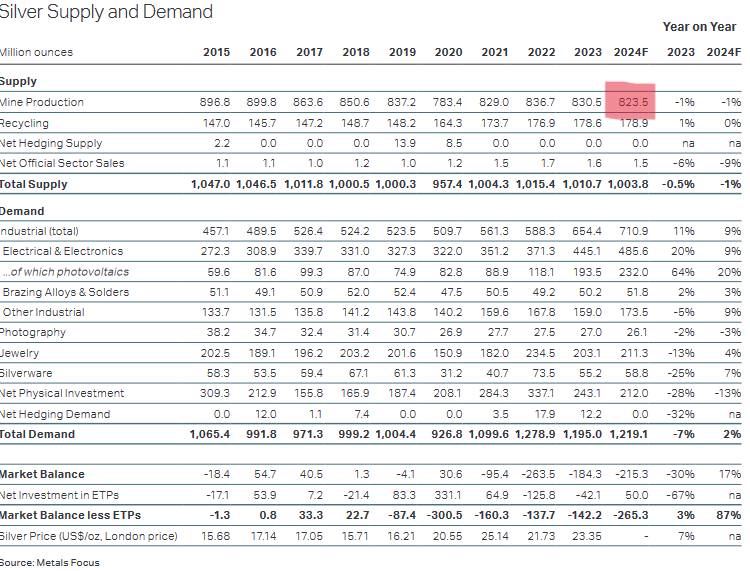

Silver Institute "World Silver Survey 2024"

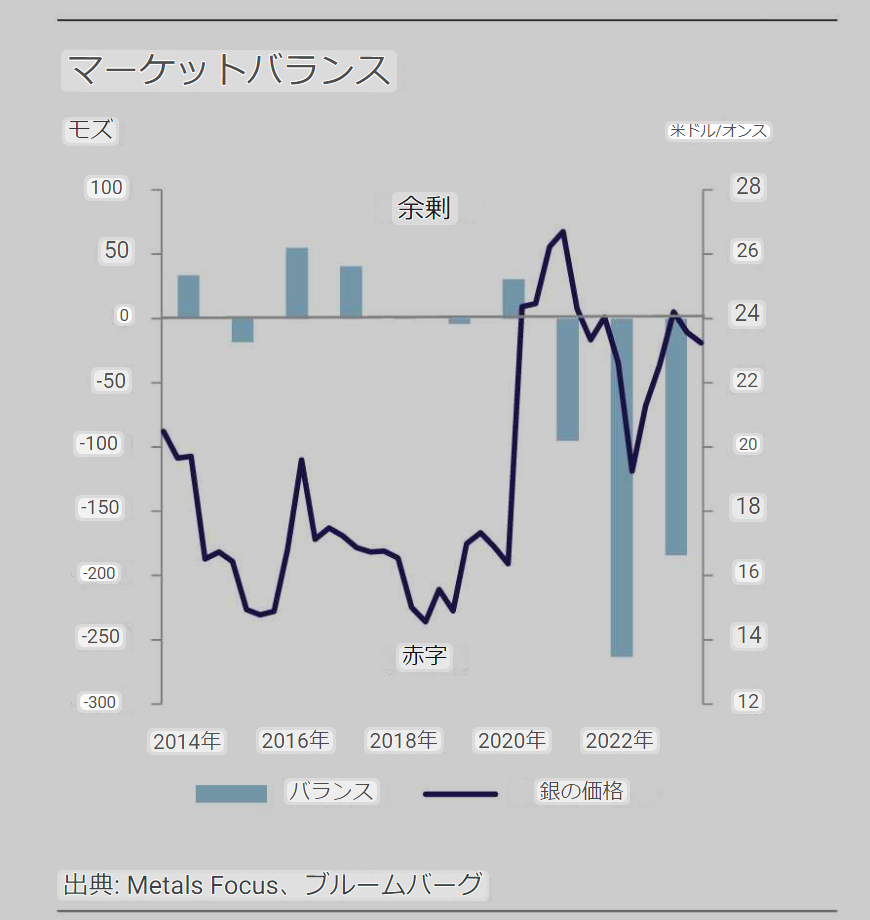

以下のグラフを見ると2023年は銀市場の需給バランスが著しくマイナスなのが分かります。世界の銀の需要は供給を1億8千万オンス上回っています。

いまいちピンと来ないかもしれませんが、これは過去10年間で2番目に大きな銀の赤字です。

グラフでは2023年までしか表示されてませんが、シルバーインスティテュートは2024年の世界の銀不足量は2億6,500万オンスに達すると予測されています。

https://www.mining.com/web/global-silver-deficit-to-rise-in-2024-due-to-higher-demand-lower-supply/

いまいちピンと来ないかもしれませんが、1年間の銀の採掘量が8億2千万オンスです。

つまり、1年間の銀供給量の約32%もの量が不足しているということになります。

当然ですが、採掘量以上に消費される銀は既にある銀の在庫から消費されることになります。

銀現物の”投資需要は減少”を予測している

そして、2024年の銀現物”投資需要”は13%減少し、2023年よりも3,200万オンス減少すると予測してます。

つまり、投資需要ではなく工業需要だけで、過去最高の銀不足が発生することを予測しています。

仮に銀の価格が上がるなどで、銀の現物が投資家の注目を集め、この予測が外れた場合は更に供給不足になる可能性があるということです。

なぜ、産業需要が増加しているのか?

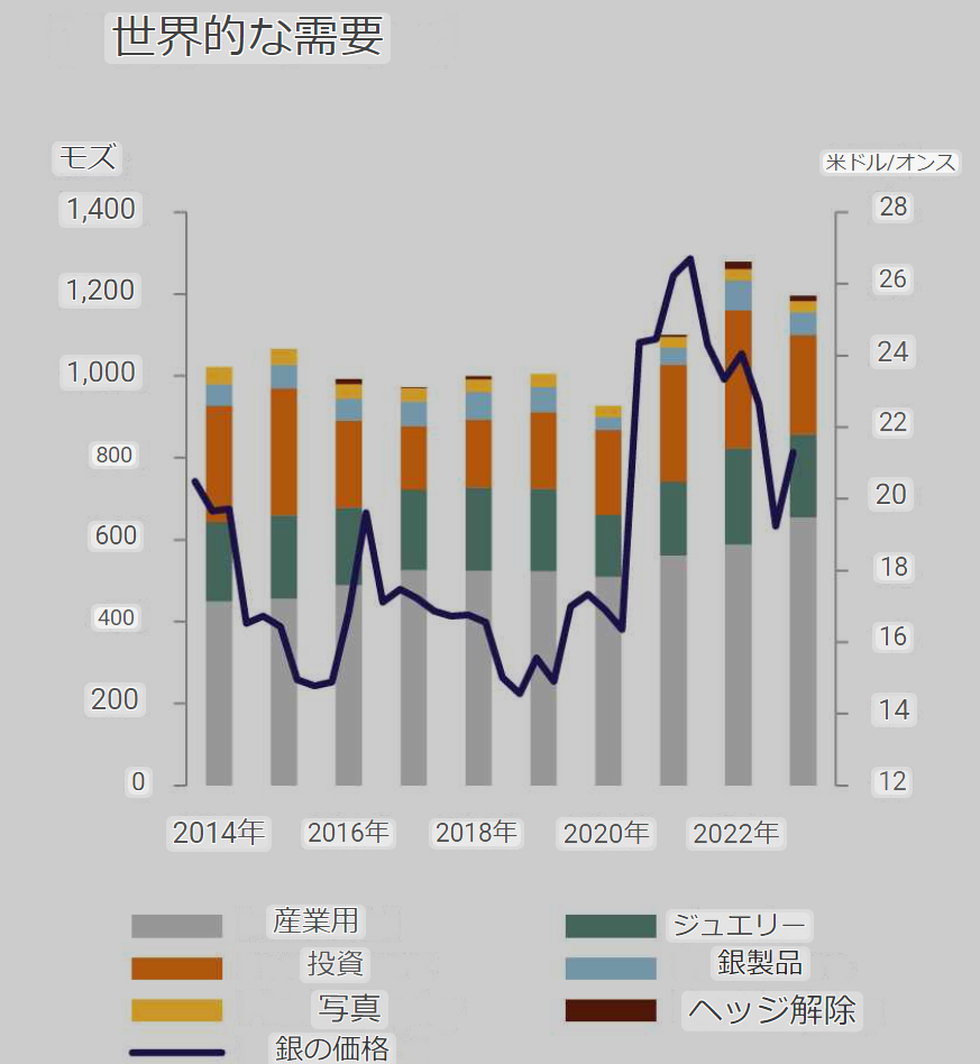

ではなぜ急激に産業用途が増加しているのか?

銀は金属の中でもっとも導電率が高い金属であり、バッテリーや導電電気接触材料や回路基板、太陽光発電システムなど、多くの電子機器に利用されています。

その高い導電性により、銀は電気を効率よく伝えることができ、電力損失を最小限に抑えることが可能です。

特に今後AI、暗号通貨のマイニング、EVやドローンに莫大な電力が必要であり、それらの電力を補うために大量のソーラーパネル、電子機器、バッテリーに使用される為です。

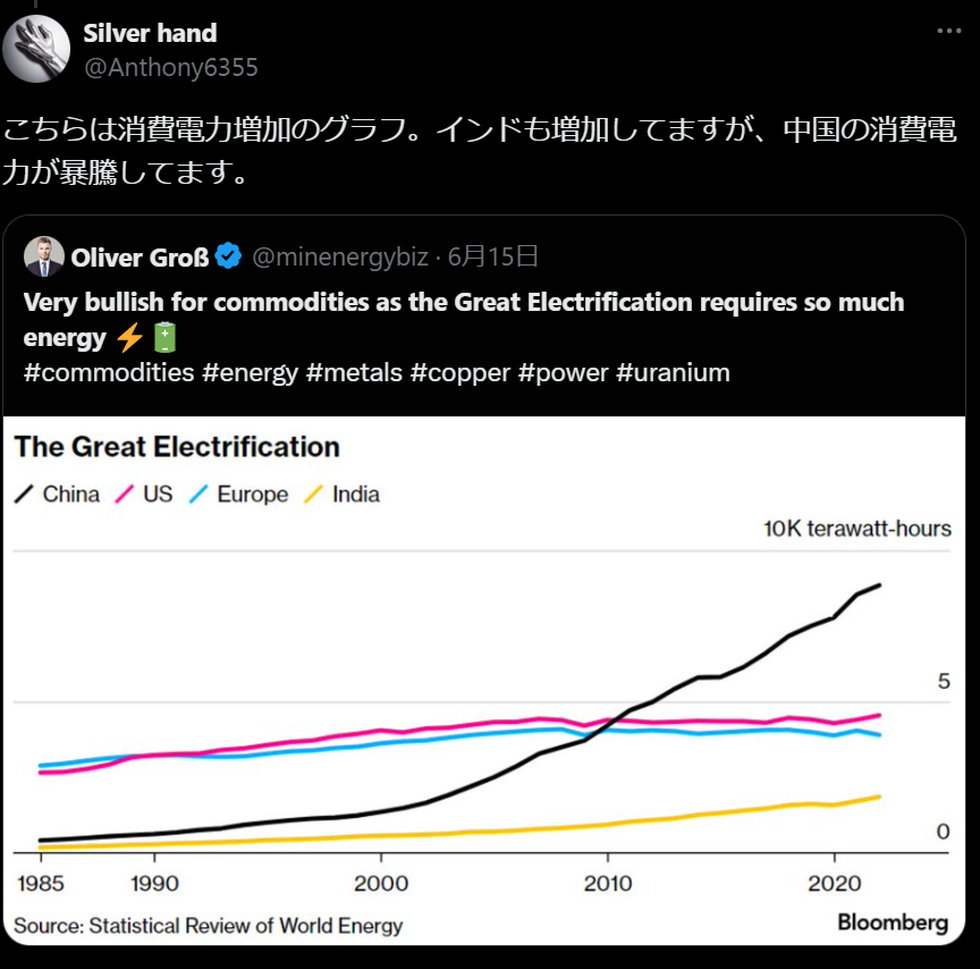

世界の消費電力増加のグラフを見るとこの通り、インドも増加しているのですが、中国が特に激しい上昇率。

また、ブラックロックのCEOラリーフィンク氏は「G7諸国はAIを為に必要な電力が足りないと述べています。

「これらのAIデータセンターは、私たちが想像していた以上の電力を必要とするでしょう。私たちG7には十分な電力がありません」とフィンク氏。

「これは各国にとって競争上の大きな課題になると思います」https://www.reuters.com/technology/blackrock-ceo-sees-giant-issue-europe-due-ai-power-needs-2024-05-17/

最近、NVIDIAの時価総額が世界首位になりMicrosoft抜きましたが、知っての通り、NVIDIAはAIの処理チップGPUメーカーです。

GPUを動かすのには大量の電力が必要になります。また、今後暗号通貨が普及するにしたがって、暗号通貨のマイニングにも大量の電力が必要になります。

文明が発展するのには今まで以上に電力が必要なのを見越して、中国やインド等はソーラーパネルを大量に製造しているのでしょう。

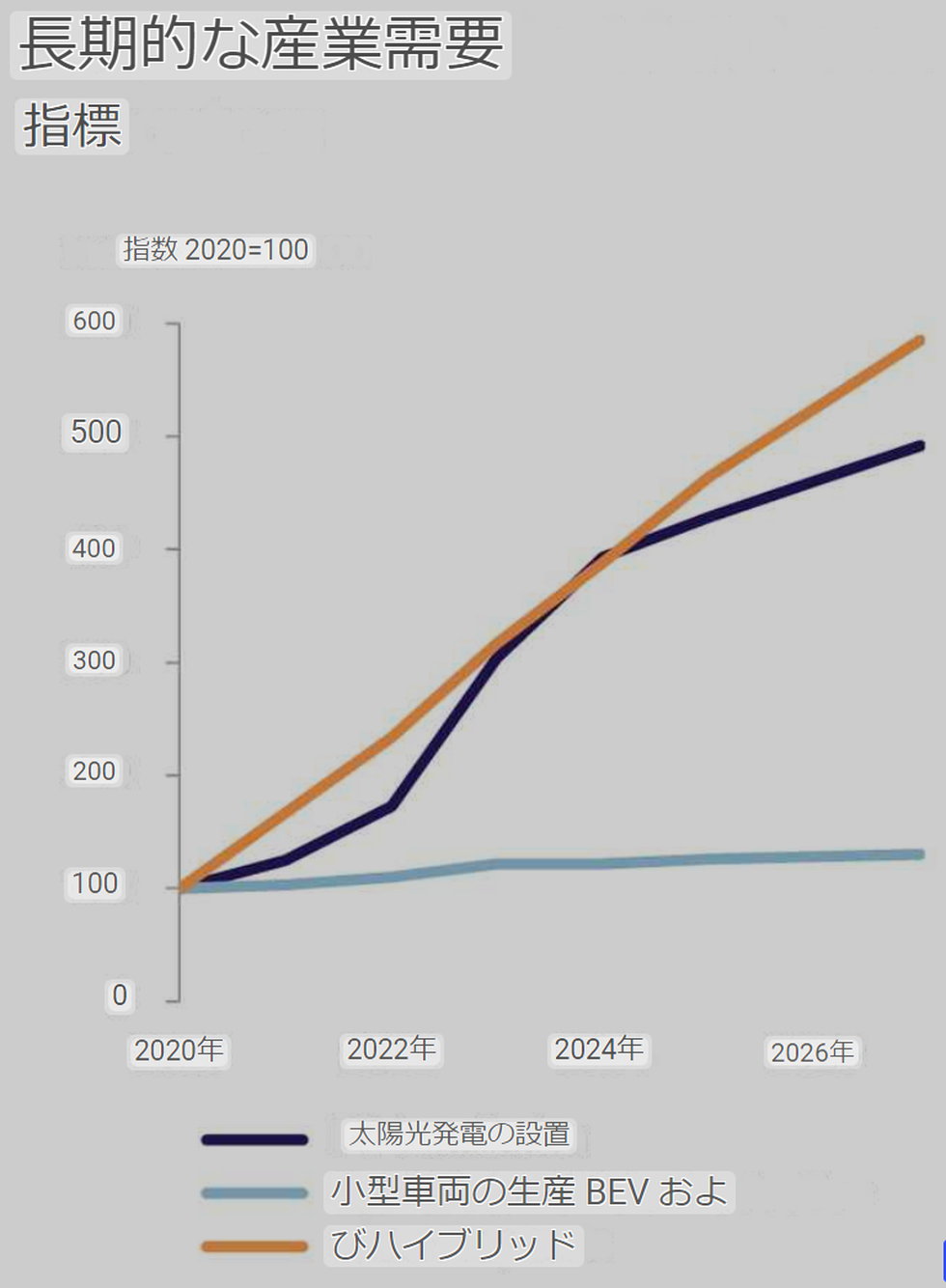

以下はソーラーパネルとEV車の需要です。

日本だと太陽光パネルとEVに対して過剰にネガティブキャンペーンが繰り広げられている(実際デメリットもありますが)ので、ピンと来ないかもしれませんが、ソーラーパネルやEV車の進化は凄まじいものがあります。

→サムスンが新型EV全固体電池バッテリー発表!銀が16,000トン消費される?

長くなるので割愛しますが、YouTube等で中国のEV車など検索してみてください。できれば海外のYouTuberのものが良いです。

ちなみに私は「中国凄い!日本終わりだ」と言いたいのではなく、危機感を持たなければこのまま日本は本当に後進国になってしまうという危機感を感じて書いています。

日本が復活する為には現在の立ち位置を客観的に事実ベースで把握しなければなりません。

他国を貶し、「日本凄い凄い凄い!」と言い続けることで本当に日本は成長するでしょうか?

話を戻して中国だけでなくインドも銀を大量に輸入しています。

インドは過去10年間で最大の銀不足に陥った。 https://t.co/xugsVe67Ar pic.twitter.com/jlyCrXTRCQ

— Silver hand (@Anthony6355) May 12, 2024

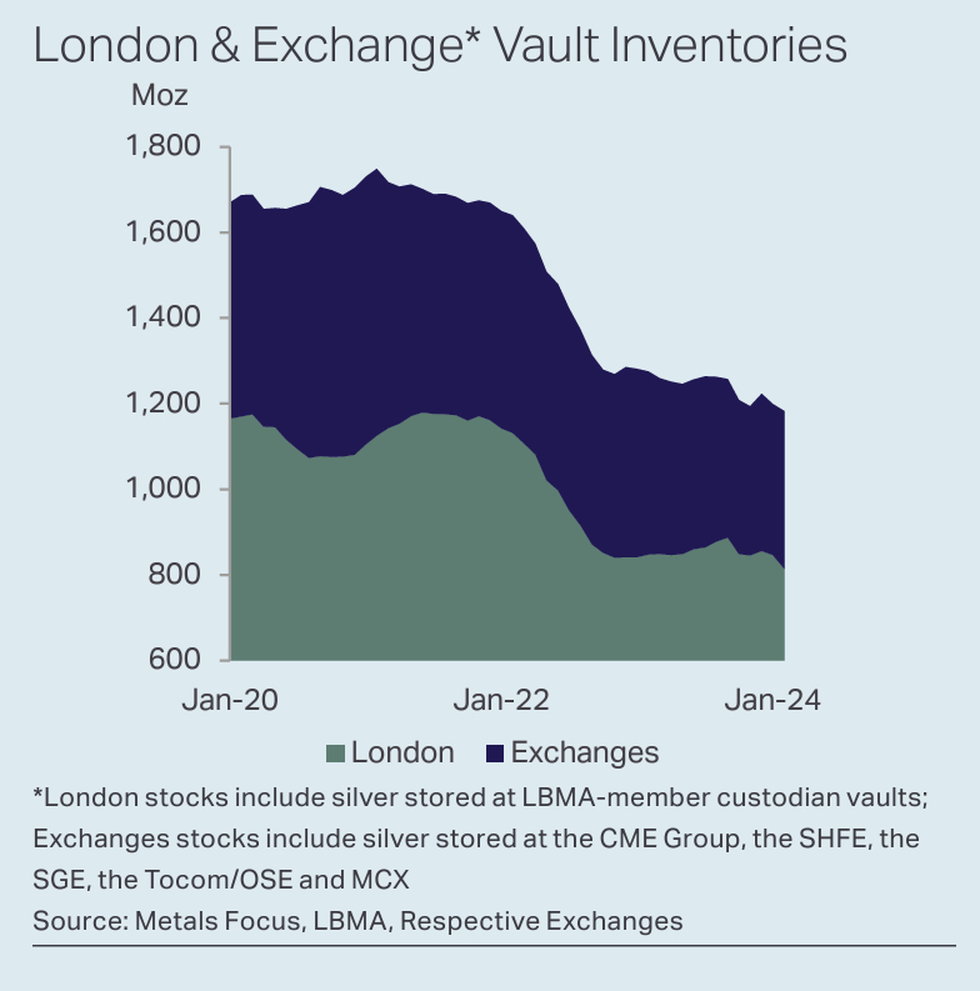

それに伴って世界の銀の在庫量も急激に減少してます。(LBMAメンバーの保管庫とCMEグループ、SHFE、SGE、TOCOM/OSE、MCXに保管されている銀の在庫)

銀が足りないなら、もっとたくさん銀を採掘すればいいじゃないっとあなたは思うかもしれませんが、銀鉱山自体が枯渇してきています。

銀の鉱床の探査、環境評価、許認可取得、インフラ整備、鉱山の建設など、多くのステップを経る必要があります。

これらのプロセスは通常、多くの規制と大規模な投資を伴い、完了するまでに最大で10年程度かかかるのです。

つまりどんなに早くても銀の供給は数年間増加しない見込みです。

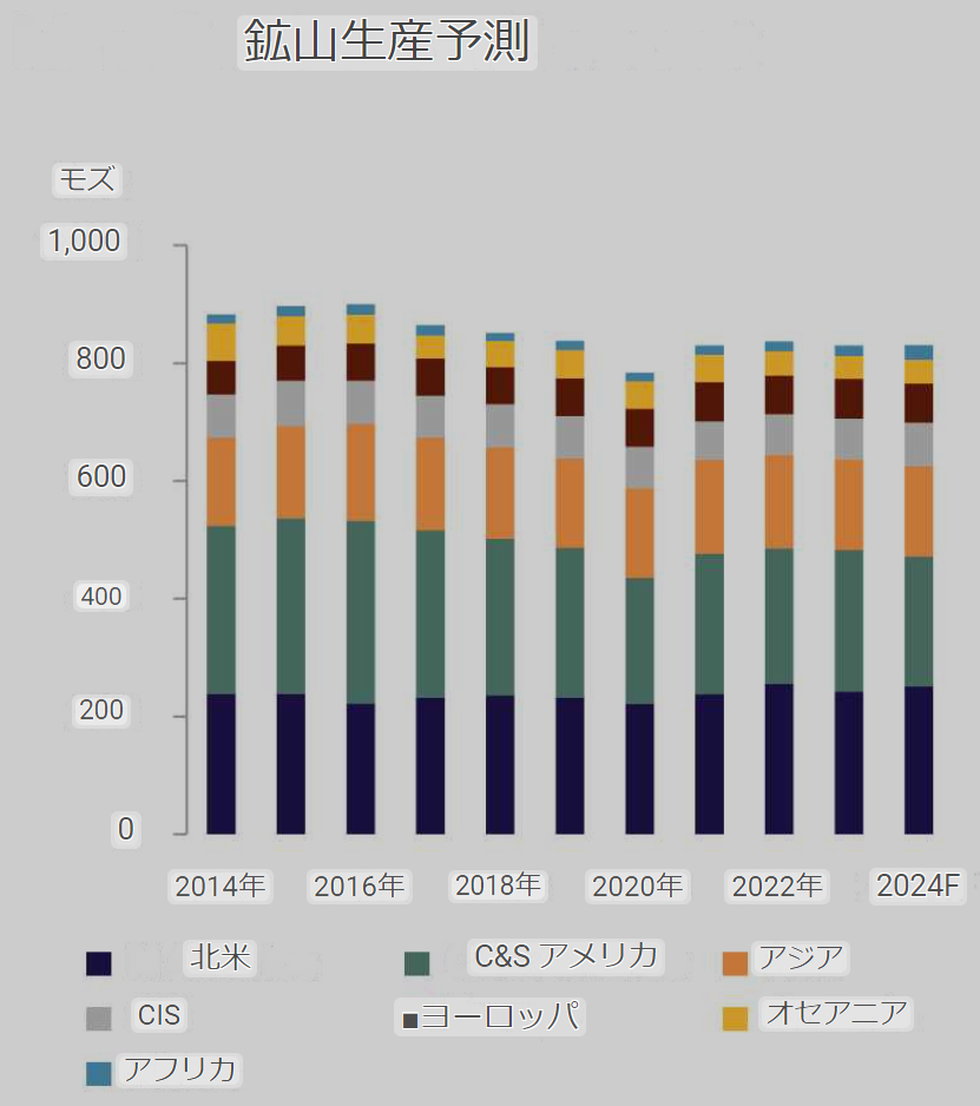

以下の画像は世界の銀鉱山採掘量の予測。増えるどころか、2024年の世界の銀鉱山生産量は0.8%減少する見込み。(25,613トン減少)

既に最高品質の銀鉱山は採掘され尽くしてて、新たな大鉱床を見つけることも難しくなっているとも言われています。

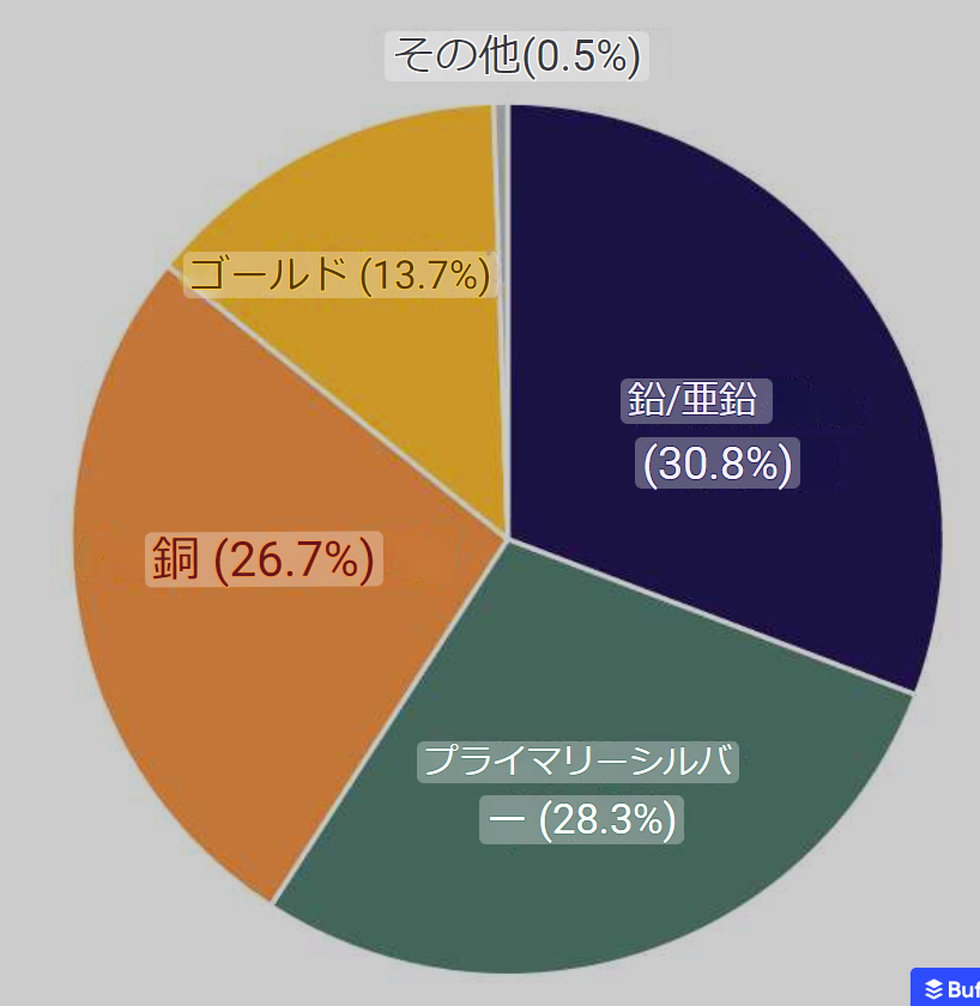

そもそもですが、銀は他の金属の副産物として採掘されるものが70%を占めています。

銀を目的に採掘されている鉱山は30%しかありません。

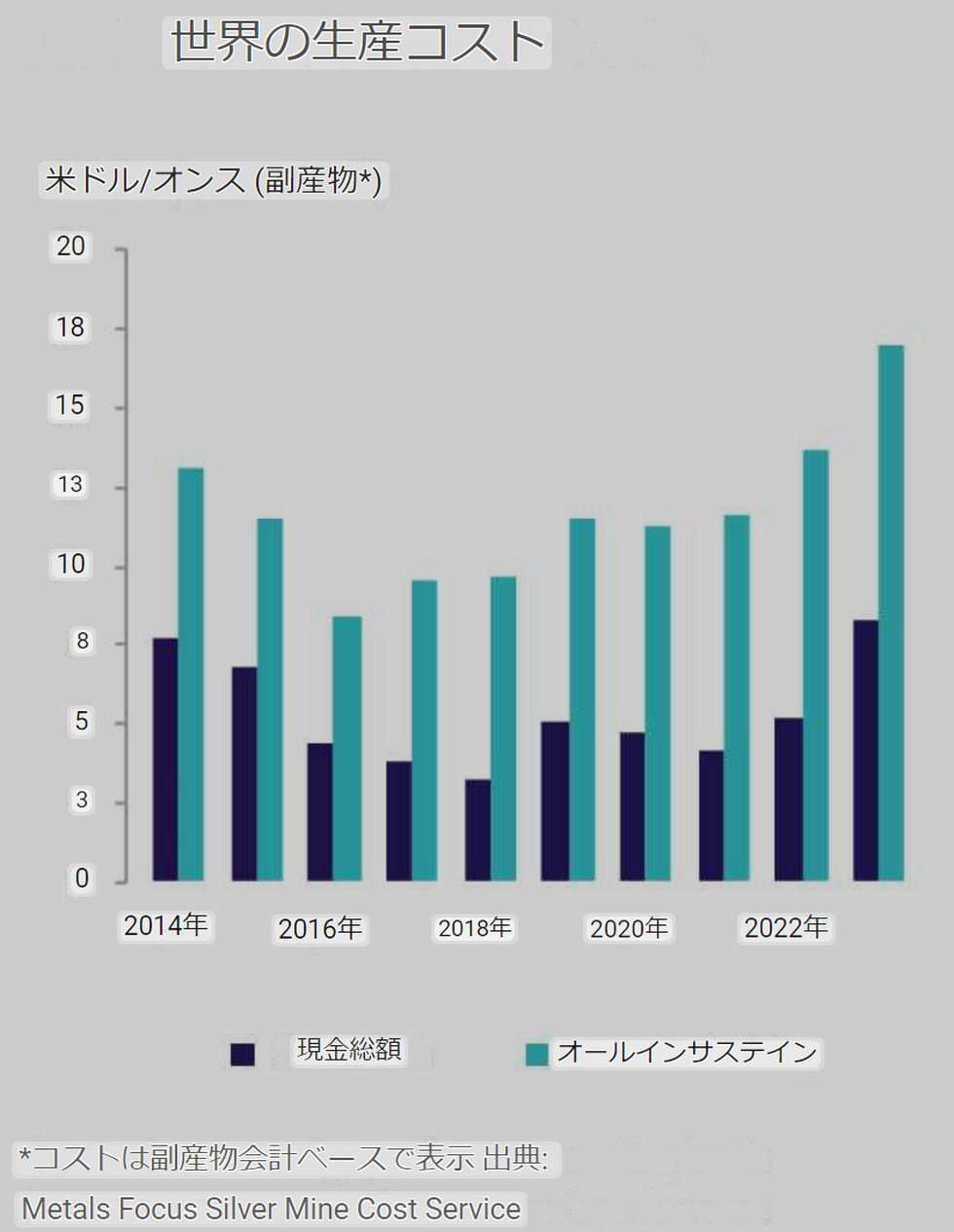

そして、更に銀の採掘コストは2018年意向から50%以上増加していて、銀鉱山では利益を上げるためには銀1オンスあたり20~25ドルが必要です。

最低でも20~ドルであることが必要と言うことは逆に言えば20ドル以下になる可能性はかなり低いとも言えます。

赤字が続くのに採掘を続ける業者なんていませんので、採掘量が更に少なくなれば銀の総量も減少してき、結果的には価格は高騰していくと思われます。

このような感じで、銀の供給不足は今後AIや暗号通貨、EVなどの発展に伴って更に加速してくと思います。

ただ、個人的には銀は今後暴騰してき、産業用途には高価になりすぎて通貨としての立ち位置に戻るのではないかと考えてます。

(銀の代わりに銅が代替鉱物になるのでは)

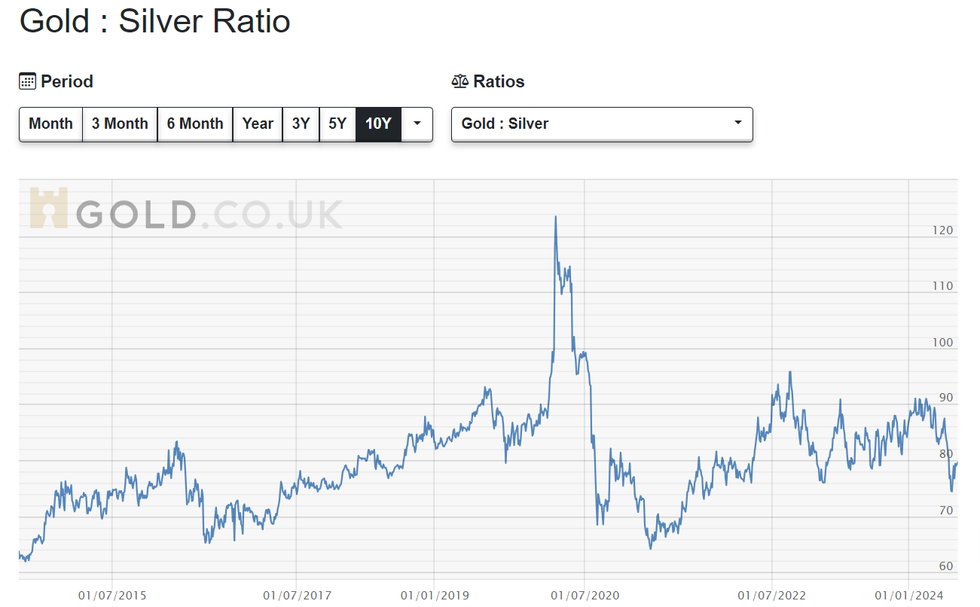

2,金銀比価が70~90と歴史的に高い

金銀比価とはゴールド1オンスに対して、シルバーが何オンス必要なのか?の比率です。

例えばゴールドが1オンス2000ドル、シルバーが25ドルだった場合

2000÷25=金銀比価80

ということになります。金1オンスを銀と交換するのに、銀が80オンス必要ということなります。

ここ最近の金銀比価は70~90前後で、2020年は一時的ですが120まで急上昇してます。

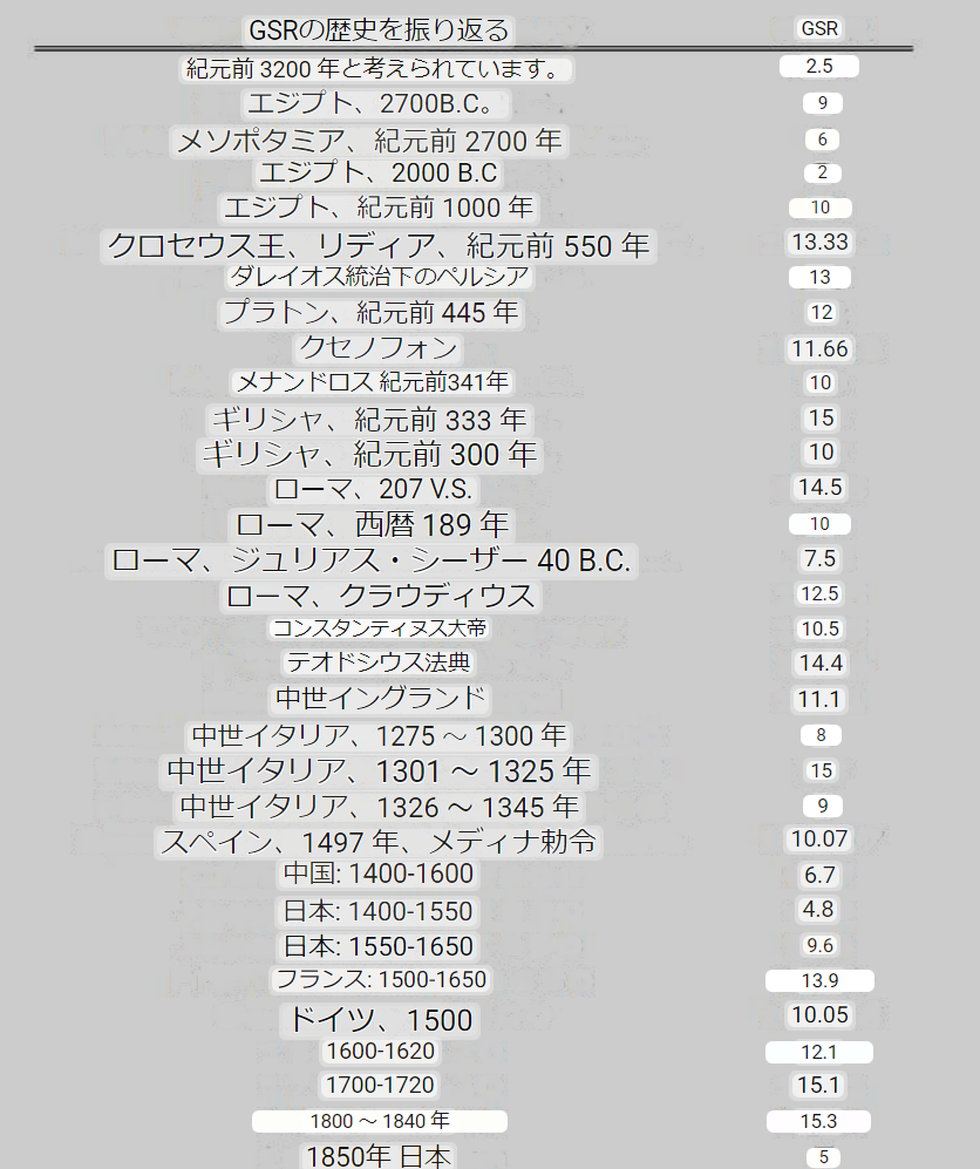

これは非常に高く金銀比価80という数値は歴史的に見ると、異常なレベルであり過去の例を見ると

このように5~15程度と現在の金銀比価はかなり高い数値。

そんな大昔の話されてもっと思うかもしれませんが、1980年辺りでも金銀比価は30前後で推移しています。

当然ながら、銀の採掘量が増えたり需要が大幅に減少すれば、金銀比価の数値は上昇するのが自然です。

ただ、先程の銀の供給不足のデータが有る通り、今後の産業に銀は不可欠かつ既に供給不足。

これはつまり銀が過小評価されていると言っても言い過ぎではないかと思います。

3,米国のスタグフレーションに突入する可能性が高い(日本も)

スタグフレーションとは、経済においてインフレーション(物価の上昇)と景気停滞(経済成長の低迷またはマイナス成長)が同時に発生する状態を指します。

金や銀は基本的にインフレヘッジとして買われる資産です。

逆にいえば米国の経済が安定してるのであれば、金や銀など配当金も金利も付かない資産よりも、株式や債権の方が買いということになります。

ただ、米国は2022年に9%までインフレ率が高騰。

このインフレを抑える為にFRBは高金利4.5~5.5%にすることで9%⇛3%台までインフレ率を抑えてきました。

9%から3%台というと安心できるような数値ではないです。

あくまでも物価の上昇率が3%台まで落ちてきているだけであって、物価が安くなっているわけではありません。依然としてインフレ率は高止まりが続いている状態です。

なぜインフレは収まらないのか?ですが、簡単で某パンデミックの景気対策として世界中で給付金バラマキなど、超大規模な緩和策が実施されたからです。

こちらはアメリカのM2マネーのグラフ。

M2マネーは経済における貨幣供給の総量で、消費者や企業がより多くのお金を使えるようになり、需要が増加しそれが価格上昇を引き起こす可能性があります。

そして実際、それが起きてます。

あくまでもインフレ指標の1つですが、2020年辺りから大量に貨幣が供給され、それとともに人々の財布の紐が緩み急激にインフレ率が高くなったのが推測できます。

また、2022年辺りはFRBが量的引き締め(QT)を実施したことで、M2マネー量も減少とともに、インフレ率も下がっているのが確認できます。

ただ、最近までM2マネーは減少していたのですが、高金利維持&インフレが収まっていないにもかかわらずまたM2マネーが上昇してきています。

これはつまり再度インフレが上昇する可能性があるということです。

今のところ、経済は強い!とされています。

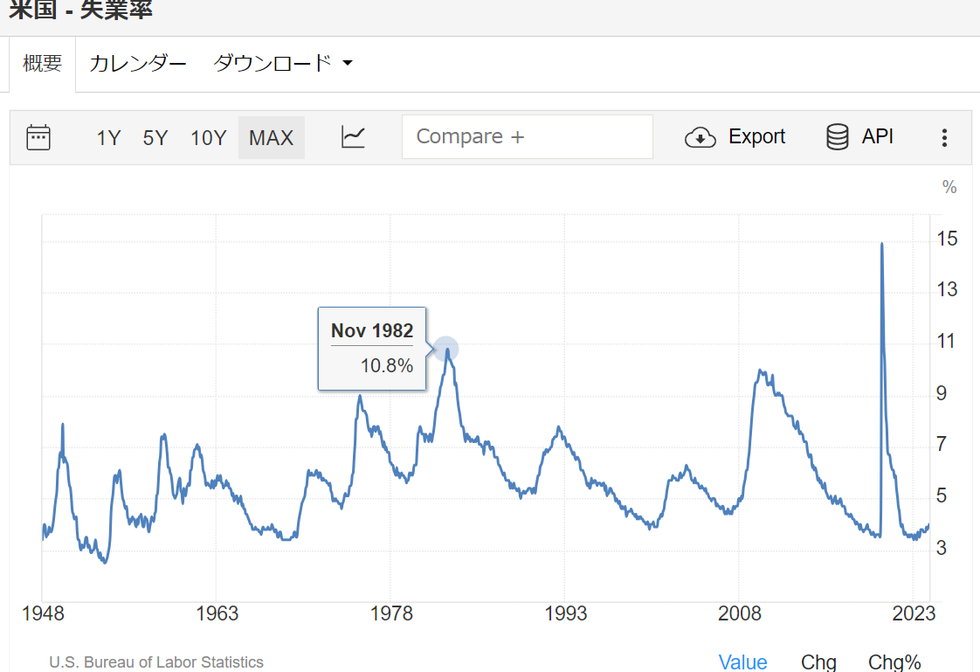

確かに米国経済をデータの表面だけ見ると、失業率はまだ4%を保っていますし、(表面的なデータの話を抜きにして)

ただのインフレ高止まり相場のように見えますが、至る所で米国経済の綻びが見え始めています。

銀行破綻は終わっていない?

2023年はシリコンバレー銀行の破綻を筆頭にファースト・リパブリック・バンクなど複数の銀行が破綻したのは記憶に新しいです。

銀行破綻劇から1年以上経過し、多くの人は既と終わった事と忘れかけていますが、銀行破綻はきっかけにすぎないと思います。

レイ・ダリオ氏も

「この銀行の倒産は「炭鉱のカナリア」という早期警戒シグナルであり、ベンチャー界だけでなく、それ以上の影響をもたらすだろう。次の1〜2年間の金融/経済の状況は厳しいと思われる。」

と述べています。

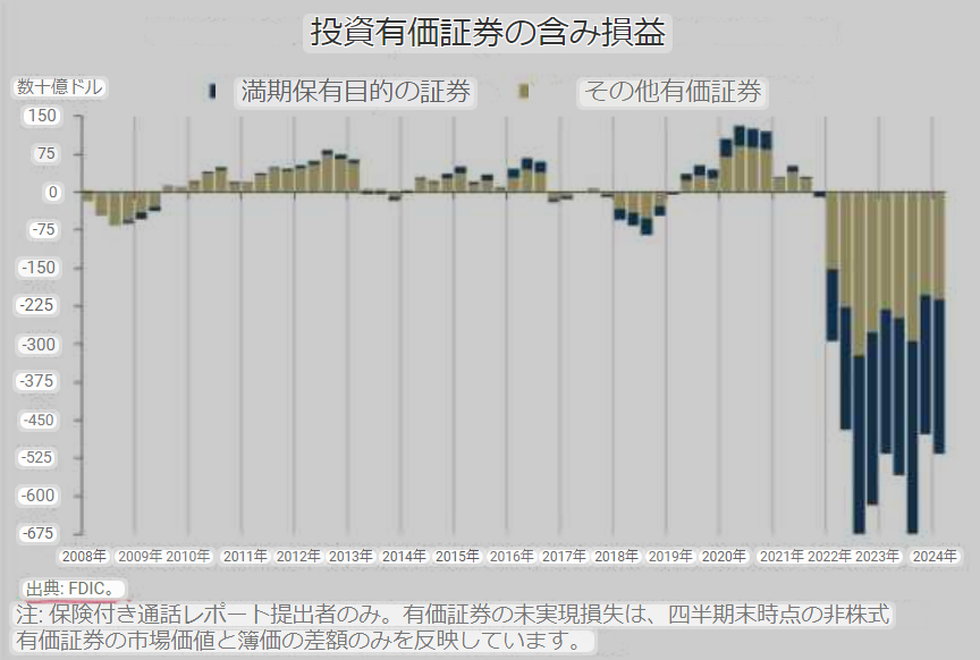

では実際米銀行の財務状況はどうなのか?ですが、高金利が続いたことで米国の銀行の含み損は第1四半期に5170億ドル(約81兆1690億円)に増加。

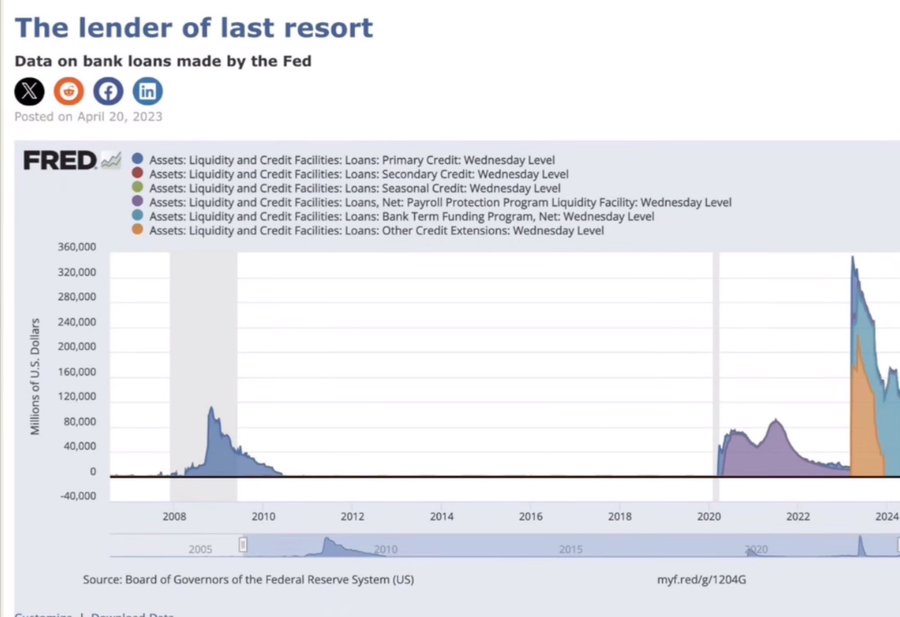

そして、FRBが銀行に対して流動性を供給する貸出プログラムは、2008年の金融危機時よりもはるかに規模が大きくなっています。

※チャートには、プライマリー・クレジット・プログラム、セカンダリー・クレジット・プログラム、ペイロール・プロテクション・プログラム流動性ファシリティなど

これらの貸出プログラムは銀行は一時的な流動性不足に直面した場合、例えば、預金者からの急な大量引き出しや予期せぬ支出が発生した場合などに、プライマリー・クレジットを利用することがされるものです。

プライマリー・クレジットの金利は、市場金利よりも高く設定されているため、銀行にとっては緊急時の流動性確保の手段として利用されるものです。

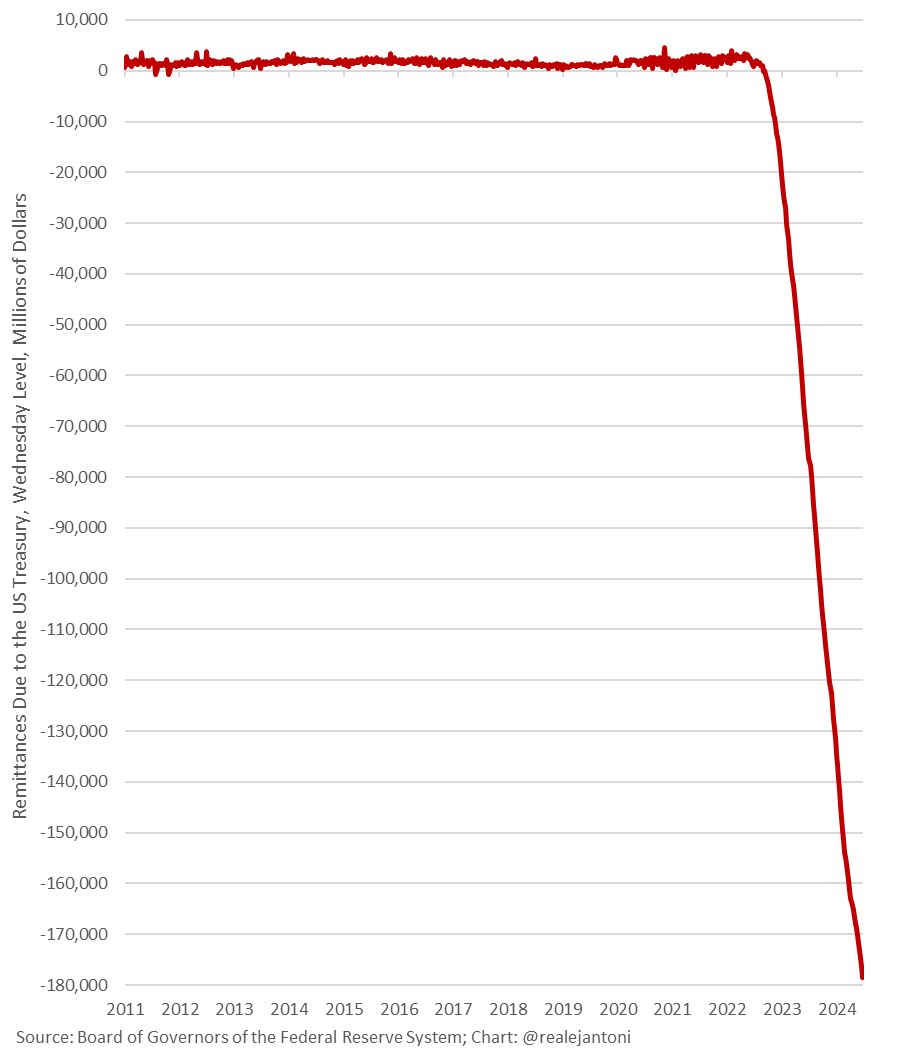

そして、こちらはFRB(連邦準備制度)が米国財務省に対して送金した金額。1800億ドルもの金額になります。

2023年以降、金利の急激な上昇により、FRBが保有する低金利債券の価値が下がり、評価損が発生しています。

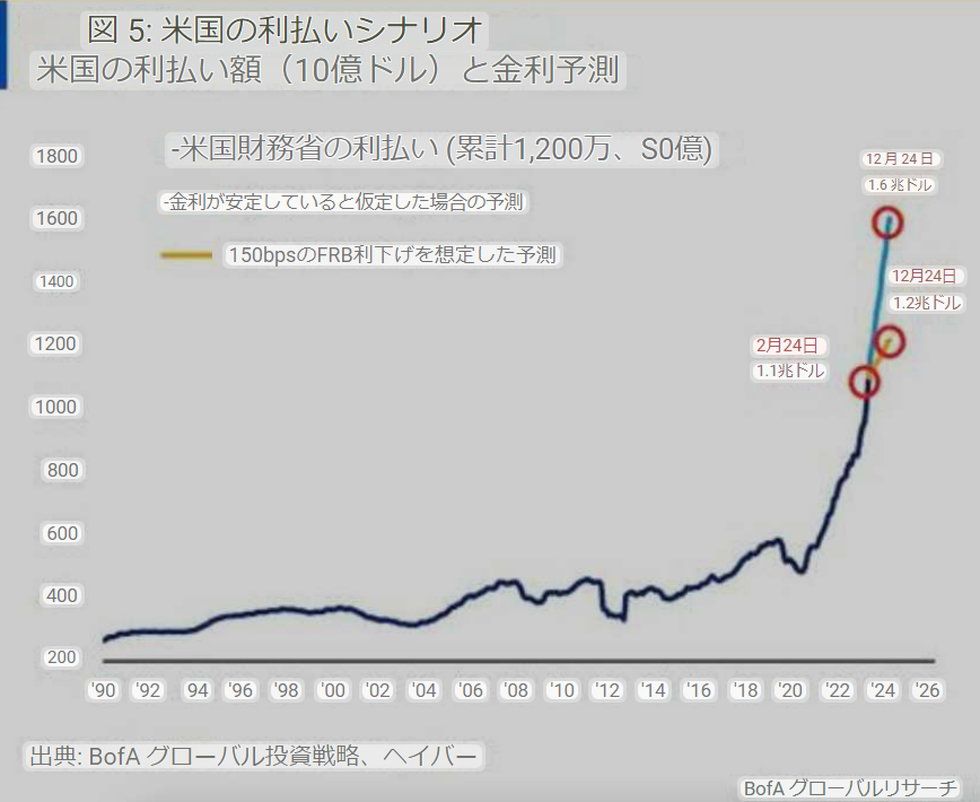

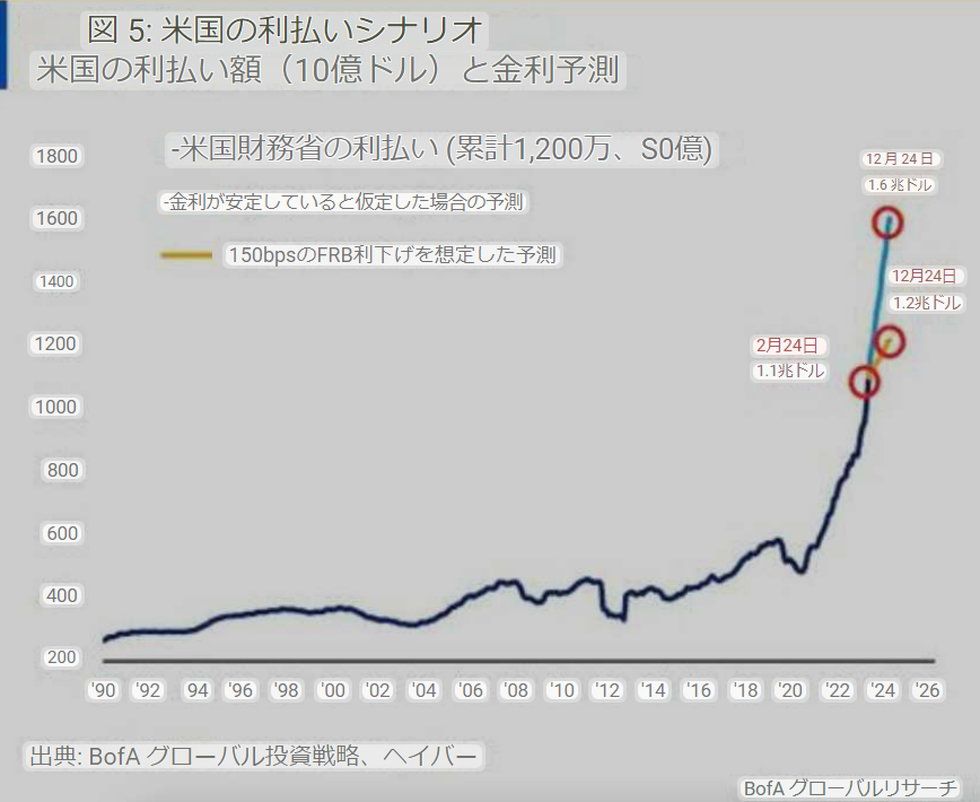

そして米国債務額を見ると35兆ドルまで大きく膨れ上がり、利払いだけでも1兆ドルを超えています。

この1兆ドルの利払い費はは米国の軍事費用を上回る金額です。

バンク・オブ・アメリカによれば、2024年12月までに利子支払いが約1.6兆ドルに達する可能性があり、そして金利を1.5%引き下げたと仮定しても、約1.2兆ドル程度になるという試算を出しています。

1.2兆ドルでも巨額なのですが、このまま黙っているだけでも更に利払いが1.6兆ドルまで大幅に増加するという時点で詰んでいるようにしか見えません。

米国経済学者の方も皮肉交じりに警鐘を鳴らしてます。

Here's a fun little exercise:

— E.J. Antoni, Ph.D. (@RealEJAntoni) April 11, 2024

1) Look at your paystub for Mar

2) See how much you paid in federal income taxes

3) Realize that 55% of those taxes were consumed just by interest on the debt - no roads, military, social security, hospitals or schools - just interest

4) Laugh or cry pic.twitter.com/Fpmi4UwxPQ

頭の体操をしてみましょう。

1) 3月の給与明細を見てください

2) 連邦所得税をいくら納めたか確認してください

3) その税金内の55%は、米国債務の利払いにだけに使われています。

道路、軍隊、社会保障、病院、学校ではなく、ただ利払いに使われているのです。

4) 笑うか泣くかはお任せします。

銀行の財務状況以外にもクレジットカードの負債し、利率が過去最高の21.59%に達し消費者は余剰貯蓄を使い果たしている。等の経済に綻びが見えるデータは多々あります

ALERT: Credit card debt has been rising aggressively

— Bravos Research (@bravosresearch) June 19, 2024

And has surpassed the $1 trillion mark

This is happening at a time when the Fed has just had an unprecendented hiking cycle

Resulting in credit card interest rates reaching 21.59%

To make things worse, consumers have run… pic.twitter.com/nxsZVxtHFP

他にも米国経済が景気後退に向かっているといようなデータは多々ありますが、全て書き出すとそれだけで記事が埋まるので今回は割愛させていただきます。

言いたい事はインフレは高止まりしているのですが、利下げ再開する口実はいくらでもあるということです。

もし、インフレが高止まりした現在の状況で利下げが開始されれば、インフレが再加速する可能性が高いと見ています。

インフレが再加速すれば、1970年代のように金、銀の価格は数十倍になることもありえると思います。

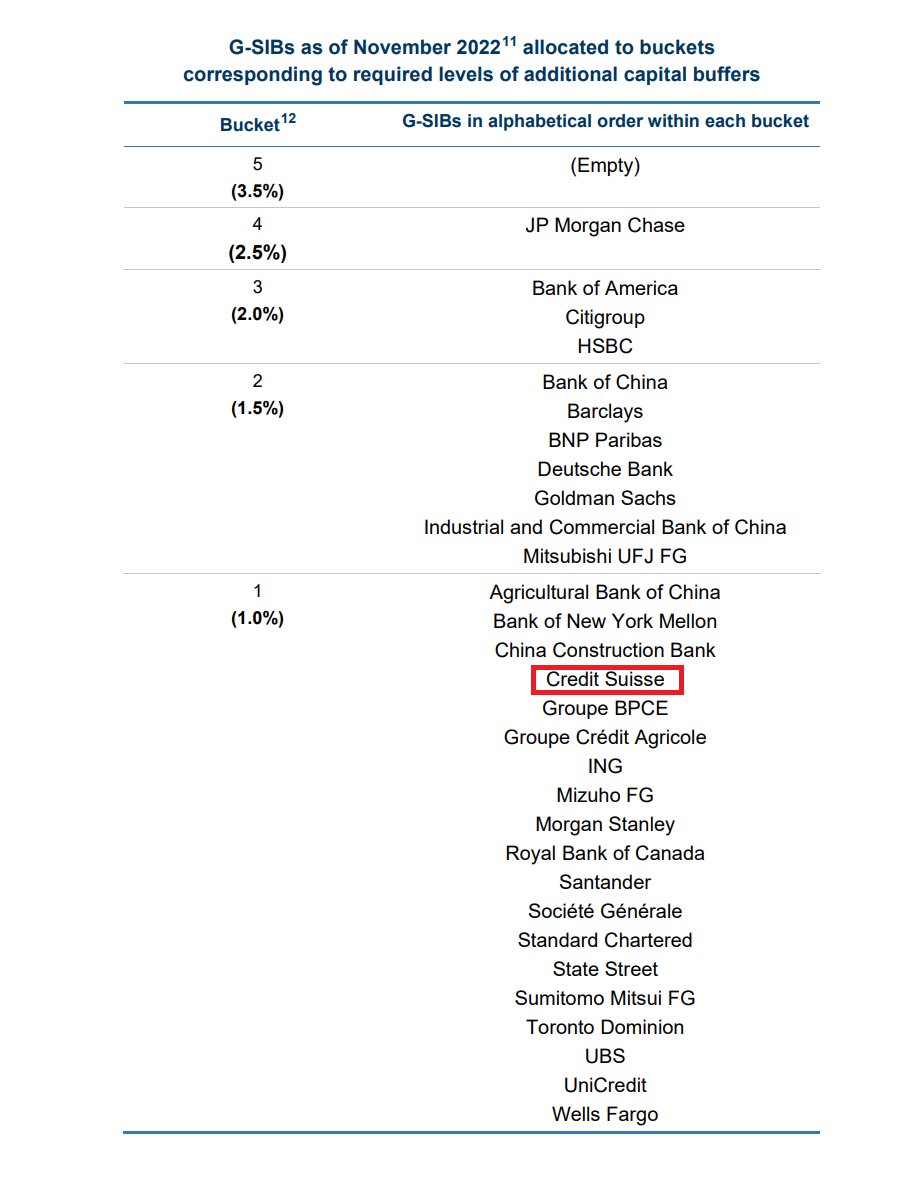

米国ではありませんがクレディ・スイス銀行も破綻しています。クレディ・スイスは世界のシステムス上重要な銀行(G-SIBs)リストにも載っていた銀行です。(大きすぎて潰せない)

グローバルでシステム上重要な銀行、つまり経営危機に陥れば、世界の金融システムに大きな混乱がおよぶ恐れのある国際的な巨大銀行のリスト。

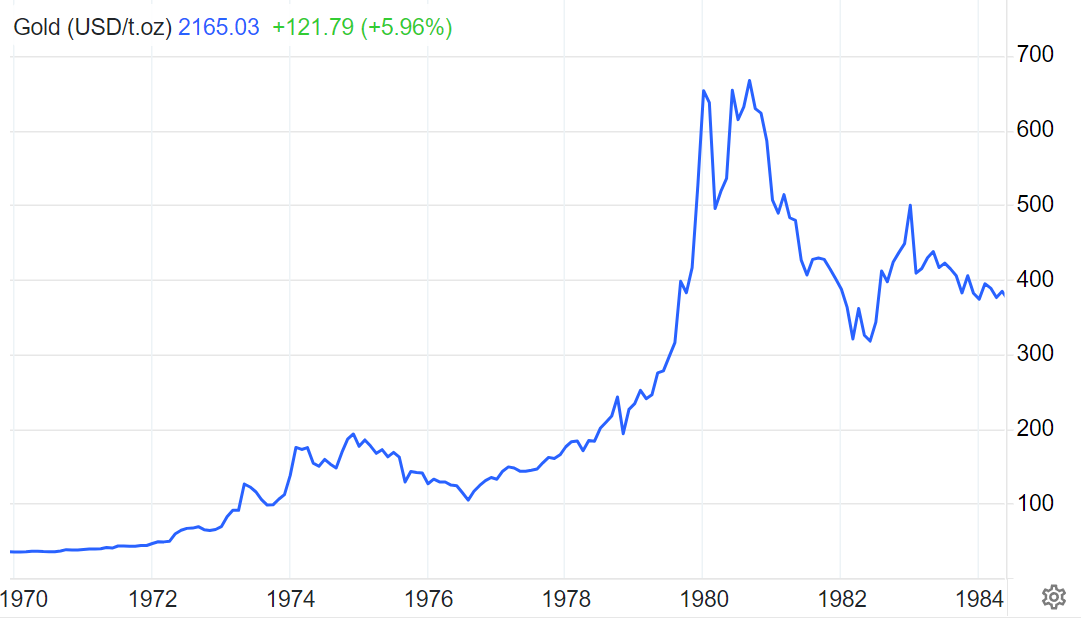

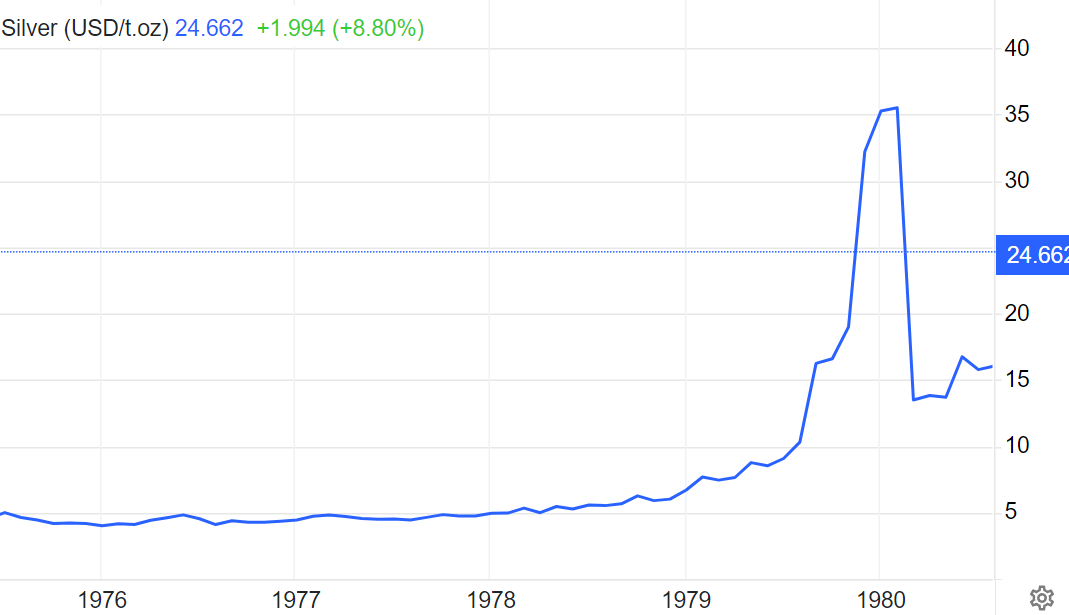

4、米国はスタグフレーション時に銀は30倍しか上がらなかった。

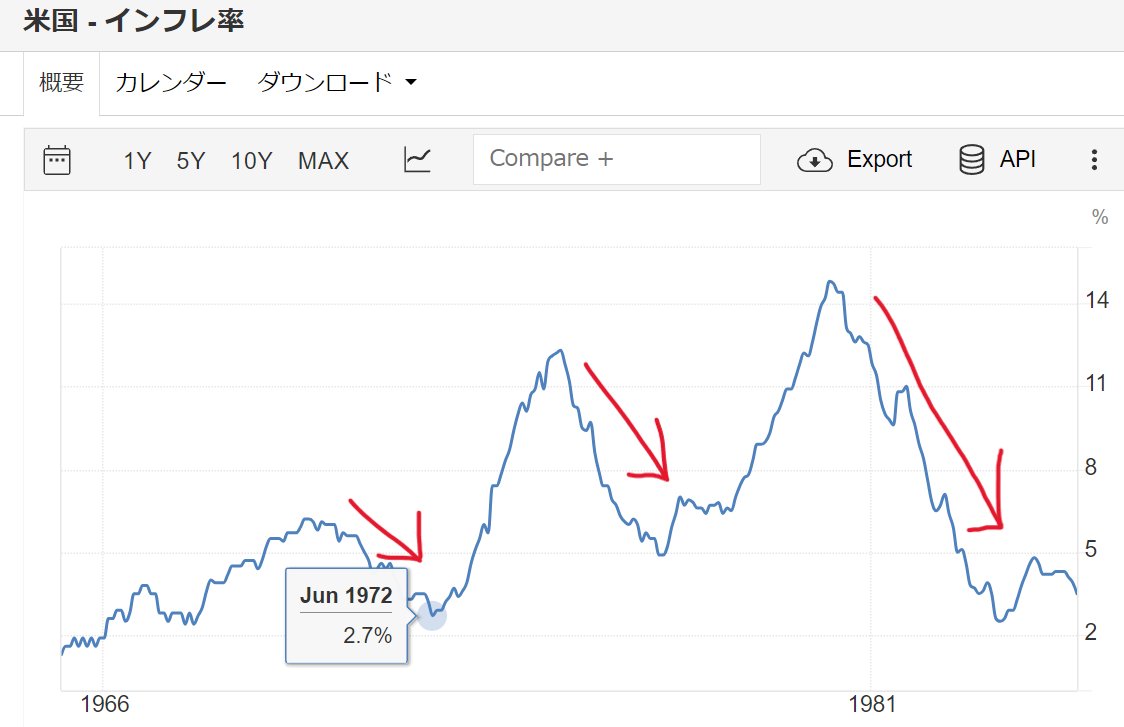

上で挙げたように今の相場はインフレと景気後退が混合した1970年代のスタグフレーション相場に似ていると言われています。

1970年代も現在のように高インフレが発生し、利上げ→利下げを繰り返した結果、インフレの波はどんどん高くなり最高で14%を超えるほど高くなっています。

そして1970年代ゴールドはどうなっていたかと言うと、1970年1月に34.75ドルでスタート、1980年1月には873ドル。

金価格は25倍に大きく暴騰し

銀に関しては更に大きく暴騰し35倍まで上昇しました。

他の資産はどうなのか?ですが、貴金属専門家のMike Maloney氏によると

一方で不動産は2.29倍の利益、株式はわずか1.44セントの利益しかもたらさなかったようです。

最終的に金、銀は20~30倍程度にまで”しか上がりませんでした”。

”しか上がりませんでした”というのは14%を超えるインフレをを抑える為に、当時のFRB議長ポール・ボルカーは政策金利を20%まで一気に上昇させたのです。

金利を上げると言うことは即ち、経済を停滞させるということです。

経済を壊してでもインフレを止める事を優先させた結果、当時の失業率は10%を超えでこれはリーマンショックを超えてます。

このようにボルカーショックを引き起こし、強引に経済を停滞させることで、インフレ率が低下→金、銀は30倍のところで急ブレーキがかけられたというわけです。

ただ、私が懸念しているのがもし、この時金利引き上げという急ブレーキが無かったら金銀価格はどうなっていたのか?と言うことです。

というのは1970年当時はまだ米国債務は今より余裕がありました。当時のGDP債務比を見ると30%前後。

一方、現在米国の債務GDP比は122%を超えており、これは1940年代の第二次世界大戦時GDP比は約112%よりも高いです。

ここで思い出して頂きたいのが、米国は現時点の5.5%の金利でも利払いだけで1兆ドルを払い続ける必要があるということです。

もし、仮にインフレを抑える為に当時のように金利を20%引き上げるような事があれば、利払いも当然膨大な額に膨れ上がります。

利払いが増えるのもありますが、銀行の含み損も更に増加し、経済は銀行が破綻したり、貸出を渋れば既にクレジットカード頼りになっている人たちの生活は破壊されることになります。

景気後退になればリーマンショック時のように株価暴落とともに、貴金属も暴落すると予想されますが

原油価格下落⇛デフレ予想⇛金利低下でも金銀価格下落?

— Silver hand (@Anthony6355) June 5, 2024

リーマンショック発生時は金銀も暴落している。 https://t.co/eaWYP3xtuA pic.twitter.com/cKrZdvs747

※赤矢印がリーマンショックでの暴落底値

それほどの景気後退が発生すれば、結局急ピッチで利下げが開始され、1970年に起きたようなインフレと景気後退の同時進行が起こると予想してます。

米国中央銀行(FRB)は利下げしてもインフレ加速するのが怖いし、かと言って利上げすれば経済が壊れ、自身の利払いも膨大に膨れ上がるので身動きできないのが今の状況です。

景気後退か、インフレのどちかの痛みを選ぶ必要があります。恐らく後者のインフレを選ぶと思います。

今年は選挙年であり、政府に忖度する中央銀行は民主党に有利になるように今年景気後退を発生させるような選択はしないかと私は予想しています。

仮にパウエル議長がインフレを戦う事表明し、金利を20%まで急上昇させた場合でも、結局経済が破壊→利下げ→インフレという流れになるので、いずれの道もルートが違うだけで終着点同じと見ています。

そもそも、金利を急上昇させた場合、利払い費も膨大に増加するので、その時点で投資家からは支払い不能と判断され、米国債の暴落が起きる可能性も考えてます。

これを解決するには一番簡単なのは米国のデフォルト。

もう一点が米国の生産性が産業革命のように上がることでGDPが引き上がることです。

私は昨今のAI持ち上げ方は米国のGDPをなんとか引き上げる為の画策の1つな気がしています。

5,中央銀行は金を買いまくっている

上記のような米国のスタグフレーションが起こると予想されるのに裏付けされる理由の1つが主に非西側の中央銀行が金を買いまくっているという点です。

中央銀行はある意味究極のインサイダー組織とも言えます。

もし、ドルの価値が安泰であると予想するならば、金利も配当も付かない。ましてや保管料がかかるゴールドを追加する理由がありません。

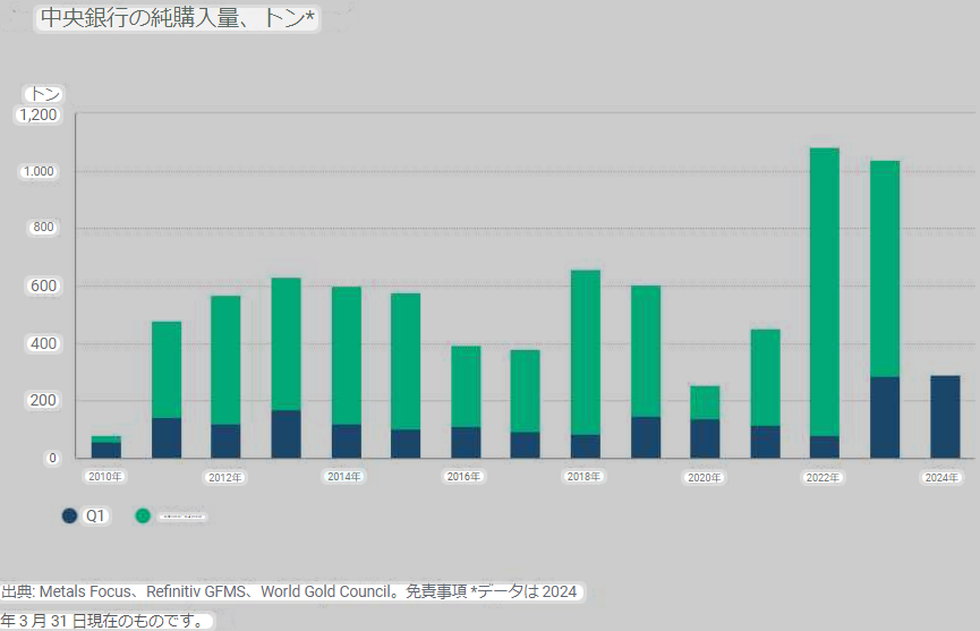

WGCの調査によると世界の中央銀行は、2023年は、中央銀行が1,037トンの金を追加購入し、2022年の1,082トンの記録的な購入に続いて、歴史上2番目に高い年間購入量となりました。

2024年3月時点で金を290トン購入しており、これは2010年以降の最高値です。

ゴールドを買うと言うことは言い方を変えれば、ドルの価値が下落することにかけているとも言えます。

銀行は安全資産と言われていた米国債など大量に保有していたのですが、米国が金利を急上昇させたことで、米国債価格が下落し含み損が膨れ上がっているのが現状です。

農林中金 来年3月期の最終赤字 1兆5000億円規模に拡大の可能性

https://www3.nhk.or.jp/news/html/20240619/k10014485261000.html

恐らく今後、欧米の国債は安全ではないと判断したため、債券ではなく金を購入しているかと思われます。

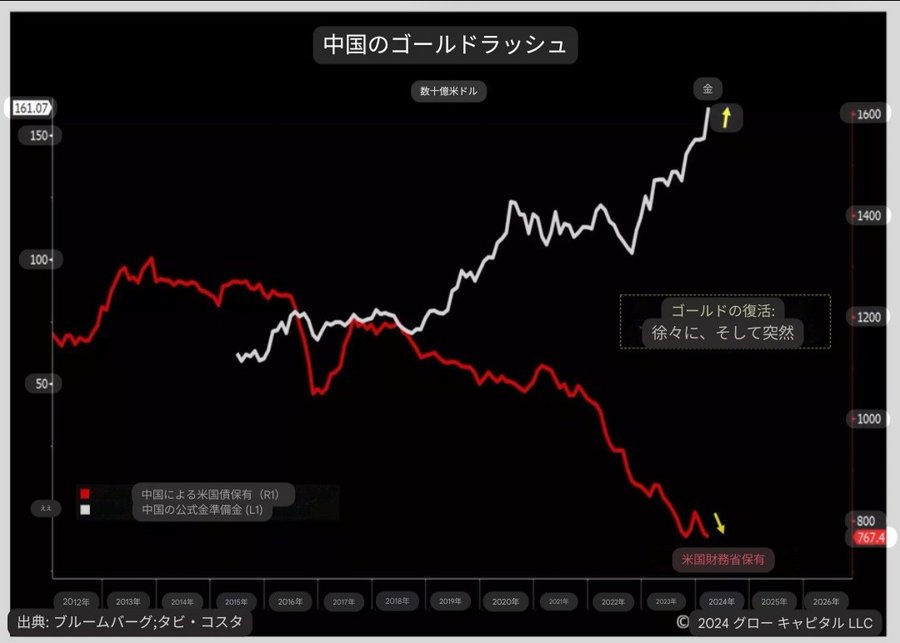

特に中国は米国債を大量に売却しつつ、ゴールドを買いまくっています。

→【6月第4週ニュース】中国の金、銀価格は再び上昇。シルバーは13%のプレミアムへ

インドに関しても金を積みましています。

インド、2024年1月の金保有量は7.812トン増の811.417トンに - IMFデータ https://t.co/iLBjXkkok3

— Silver hand (@Anthony6355) March 5, 2024

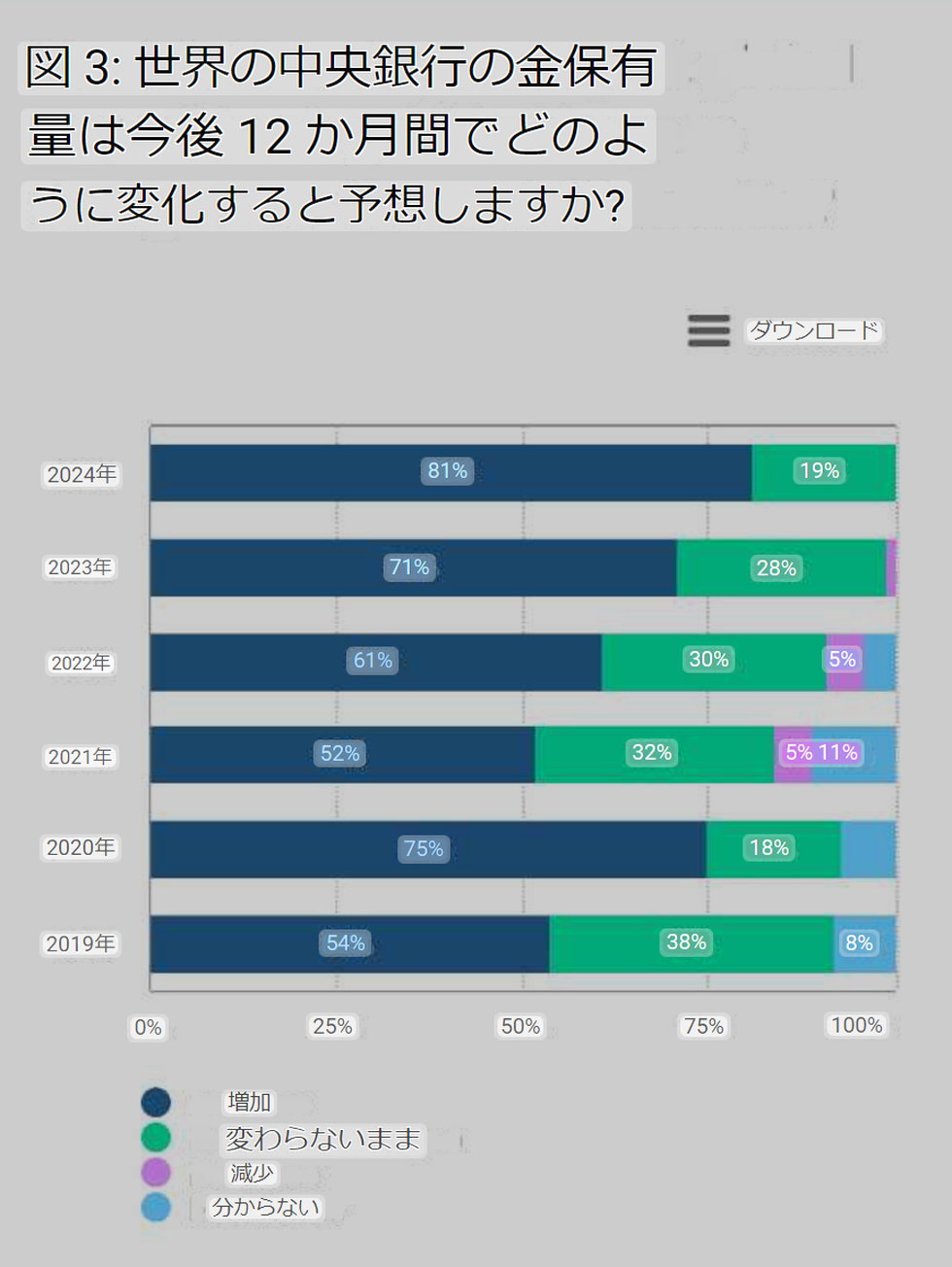

また2024年中央銀行金準備(CBGR)調査によると回答した中郷銀行の81%が今後12か月で世界の金保有量が増えると予想しています。

究極のインサイダーとも言える中央銀行が、今後経済が安泰だと考えているのであれば、これほどゴールドを理由がありません。

金価格が上がれば、銀の価格も必然的上がっていきます。

6,銀は数十年もの間、大手銀行に価格を抑えられている

ではなぜ銀不足で今後銀需要が伸びるはずなのに、金の価格が過去最高を更新し続ける中、銀の価格は未だ過去最高価格に届かないのでしょうか?

これは銀投資家の中では有名な話ですが、数十年もの間大手米銀行は銀に対して巨額のショートポジションを取ることで、銀の価格を抑えつけてきているからです。

先物市場では実際に銀を保有していなくても、空売りすることが出来てしまいます。

こちらはコモディティ(米、原油、小麦、トウモロコシ、砂糖、大豆、綿花、銅、コーヒー、金、パラジウム、白金、銀など)のショートポジションの大きさを示す表ですが

銀の場合ゴールド、プラチナ等よりも遥かに大きいショートポジションが取られている事が分かります。

また別の資料ですが、2024年5月のショートポジションは8億7742万オンス膨大な数に達しており、その大部分がネイキッドショート(実際には保有していない資産を売り立てること)。

The total #silver short position is 877,420,000 ounces. Most of this is a naked short position. This is over one year’s world production. What happens to prices when this ridiculous short has to be bought back? #silversqueeze pic.twitter.com/JmPioOc2Ko

— The Dude (@Thedudesetx00) May 24, 2024

※1ロットは5,000オンス

175,484契約×5,000オンス/契約=877,420,000オンス

最初に上げた銀の資料に戻ると、2024年の銀の採掘量は8億2300万オンスと予測されてます。

つまりこのショートポジションは、世界の年間銀生産量を超えるほどの膨大なポジションということです。

このように複数の大手銀行がショートポジションを構築することで、銀の不足にもかかわらず価格が上がらないように価格抑制しています。

そして、ショートポジションで銀の価格を抑える傍ら、銀の現物を大量に保有しているのです。

ショートポジションが大きいほど、ショートスクイーズ発生時の値上がりが大きい?シルバースクイーズとは?

しかし、このようなショートポジションは銀の価格が下落した場合は利益が発生しますが、逆に価格が上昇する場合は損失が発生します。

価格上昇により、ショートポジションを持つ投資家は損失を抑えるため、買い戻しを余儀なくされます。

価格の下落を予想していた空売り投資家達が一斉に買い戻しを行うことで、価格がさらに急騰し価格が急騰することで更に買い戻しを呼ぶ…

これをショートスクイーズと言います。

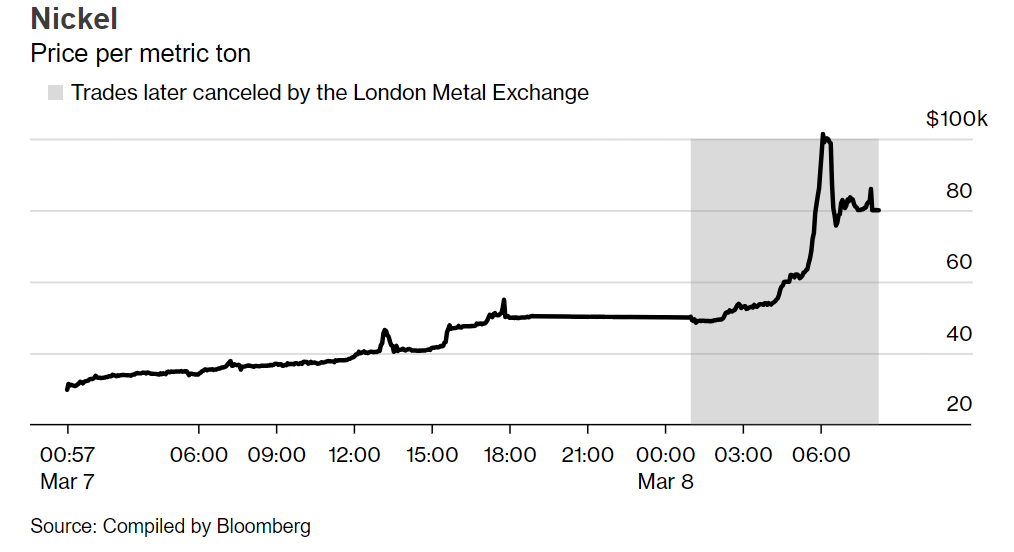

ここ最近起きたショートスクイーズではたった1日で250%急騰したニッケル、ゲームストップ株が有名です。

わずか24時間余りでのニッケル250%急騰「この18分間が頭から離れない」

ニッケル価格は通常なら1営業日でトン当たり数百ドルの変動だ。

過去10年間の相場はほとんど1万ドルから2万ドルの間での推移だった。

7日に始まった高騰は、8日午前5時42分までに史上最高値を更新していたが、さらにわずか数分で3万ドル急騰。午前6時過ぎ、ニッケルは10万ドルを突破した。

https://www.bloomberg.co.jp/news/articles/2022-03-15/R8PZU4DWRGG101

過去10年間ほとんど値動きが無かったニッケルですが、EV需要の急増等により2022年ショートスクイーズが発生する前1年間でニッケル価格は25%ほど上昇していました。

中国の大手鉄鋼生産企業である、青山集団はこの価格上昇が一時的なものであると判断し、推定15万トンほどのショートポジションを積み上げていました。

24年のニッケル供給量が350万1千トンと推測されているので、世界総量の23%にも及ぶ大規模なショートポジションです。

しかし、青山集団の思惑と裏腹にニッケルの価格は上昇し続け、わずか24時間余りでのニッケル250%急騰↓

青山集団は激しいショートスクイーズに見舞われ、マージンコール30億ドルの証拠金、もしくは現物の15万トンのニッケルをロンドン金属取引所(LME)に受け渡すことが求められることになりました。

当然、そんな莫大な量のニッケルを持っているはずもなく、青山集団は破産申請されるかと思われました。

青山集団は約10の大手銀行およびブローカーを通じてショートポジションを保有していたとされ

非公開の協議だとして匿名を条件に語った関係者によると、項氏は約10の銀行およびブローカーを通じてショートポジションを保有しており、同氏とこれら金融機関との協議はJPモルガンが主導している。

https://www.bloomberg.co.jp/news/articles/2022-03-12/R8LS4FDWLU6G01

もし青山集団が破産になれば青山集団の代わりに、ショートポジションブローカーが損害を被るのではないか?という噂もありました。

しかし、ロンドン金属取引所(LME)は、ニッケル相場が異常な値動きをしたとの理由で数十億ドル規模の約定を一方的に全て取り消しになり、青山集団は難を逃れました。

ただ、当然ながら真面目に相場を読んでリスクを負って、勝負しているロングしていた投資家は納得できるはずがありません。

一方的に取引取り消しされたことに対し、ヘッジファンドや投資家達は訴訟問題に進展し、LMEが勝訴してるもののヘッジファンドは控訴し、現在も裁判は進行中です。

https://www.reuters.com/legal/transactional/lme-wins-lawsuit-brought-by-financial-firms-over-cancelled-nickel-trades-2023-11-29/

ちなみに2022年のニッケルは14万4千トンの供給過剰であり、銀のような供給不足ではありませんでした。

話を銀に戻しますと、ニッケルは世界の1年の供給量の23%ほどのショートポジションだけでたった1日で250%急騰しましたが、銀は1年の生産量以上のショートポジションです。

更にニッケルと違い、4年連続で”供給不足”であり実需もあります。

もし、銀のショートスクイーズが発生した場合、ニッケル以上に急騰するのではないか?というのが銀投資家達の思惑です。

7,大手銀行達は中国のプレミア価格を通じて、アービトラージで収益を得ている?

アービトラージとは、異なる市場の価格差を利用して、利益を得る取引手法です。

西側では貴金属の価格はロンドン金銀市場(LBMA)、ニューヨーク商品取引所(COMEX)で決定されます。

中国においては上海金取引所(Shanghai Gold Exchange, SGE)、上海先物取引所(Shanghai Futures Exchange, SHFE)で貴金属の価格が決定されます。

以前はほとんど価格差がありませんでしたが、2023年6月辺りから中国価格の方が貴金属の価格が高くなる状態が続いてます。

LBMAの銀価格は30.43ドル/オンス、上海の銀価格は34.46ドル/オンスとなっています。

上海の銀のプレミアムは4.03ドル/オンスで、13.23%のプレミアムとなっています。

Source:https://x.com/InProved_Metals/status/1804544131416432804

金、銀いずれも中国の方が10%以上価格プレミアムが付いている状態です。

これを利用して大手銀行は西側から中国に貴金属を移動させることで、アービトラージ収益を得ているのではないか?という話があります。

中国政府は金や銀の購入を支援の為、JPモルガン、ゴールドマンサックス等上海金取引所(SFE)の国際会員のリストに認定しています。

これは、中国が世界中から金や銀を購入するのを支援している、現物受渡資格を持つ上海黄金取引所の一部国際会員のリストです。さらに、COMEXやLBMAなどの公的機関もあります。

This is a list of partial international member of Shanghai Gold Exchange with physical delivery qualifications, who are helping China purchase gold and silver from around the world. In addition, there are official institutions such as COMEX and LBMA. https://t.co/lsotfNgOCN pic.twitter.com/woF5vc6rqK

— Bai, Xiaojun (@oriental_ghost) September 13, 2023

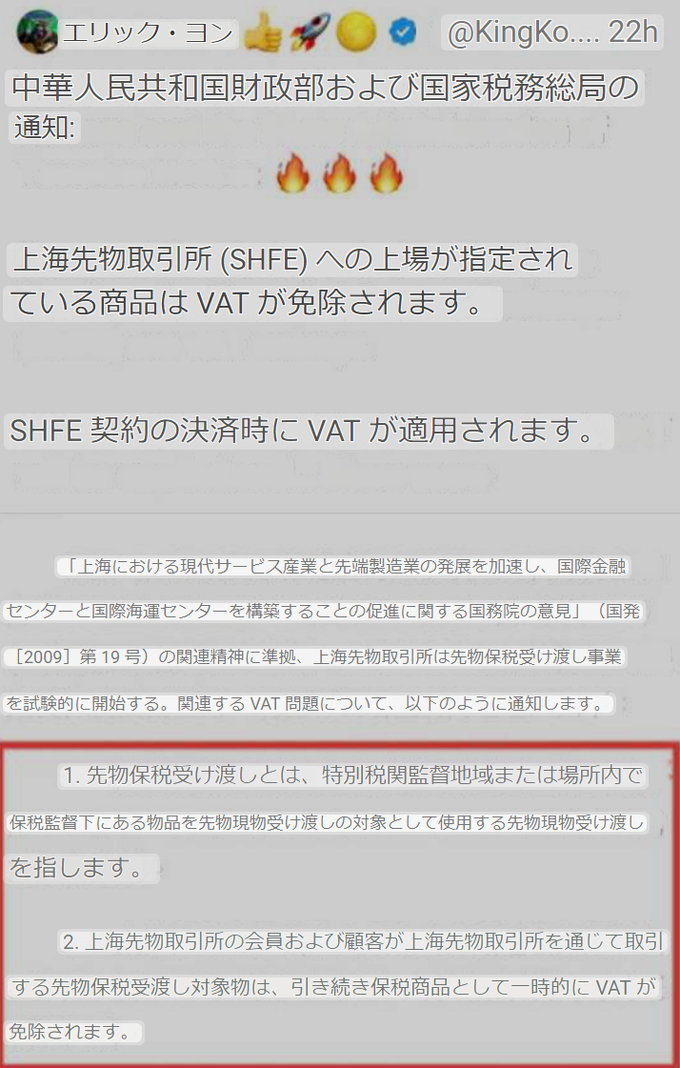

認定されている金融機関は付加価値税(VAT)が免除されるので、中国の価格が高い分の差益が得られるというわけです。

中国国税局で以下のような通知があったようです。

中国政府の通知によると、上海自由貿易区を経由して上海特別区に(直接)送られるすべての商品は、上海特別区の管轄下および中国税関の特別監督下にある間、一時的に付加価値税(VAT)が免除されます。

引用元:https://x.com/KingKong9888/status/1794949357986517189

つまり中国政府が認定した大手銀行などの機関であれば、通常かかる付加価値税が回避でき、西側価格と中国価格の差益分の収益が得られるわけです。

JPモルガンやドイツ銀行等の大手銀行らが数ヶ月の間に上海金取引所(SGE)に訪問しているのが、SGE公式サイトで確認されています。

スタンダード・チャータード、HSBC、JPモルガン、UOB、ドイツなどの大手銀行が上海金取引所を集中的に訪問し、協力について話し合ってきた。

In recent months, Standard Chartered, HSBC, JP Morgan, UOB, Deutsche, etc. have visited the Shanghai Gold Exchange intensively to discuss cooperation. pic.twitter.com/noPTdb8Ess

— Bai, Xiaojun (@oriental_ghost) April 21, 2024

会談の内容は公開されていませんが、声明の一部を切り抜くとこのような感じです。

ダン・ティモセンコ氏は、ドイツ銀行はその利点を最大限に活用し、SGE事業に積極的に参加し、中国の金市場の質の高い発展と世界市場との協力・統合の促進に貢献すると述べた。

推測ではありますが、中国に現物の貴金属を持ってくる代わりに、大手銀行は収益を得られるように付加価値税免除というような取引があったのではないかと推測されてます。

ただ、当然ですが差益を収益にするのであれば、中国の貴金属の方が高い状態を維持しつつ、一方で西側貴金属の価格は低くなければいけません。

中国政府が金を爆買いしているのは既に述べましたが、政府だけで買い支え続けるのは限界があります。

中国政府は国民に金の備蓄を奨励するような、国営放送をしており

中国人民銀行が5月に金の購入を停止した後、CCTVのTikTok公式アカウントは、新たな金鉱脈を見つけることがますます困難になっていると述べた。

After the People's Bank of China pauses buying gold in May, the official account of Tiktok of CCTV said that it is increasingly difficult to find new gold deposits. pic.twitter.com/Oz5sk3w0JH

— Bai, Xiaojun (@oriental_ghost) June 13, 2024

実際に金製品を大量に買っている様子。

https://Twitter.com/Anthony6355/status/1800824110320386204

こういった映像だけで需要のあるなし判断するのはありえませんが、事実中国の価格は西側価格よりも高い状態が続いてる状態を見ると、貴金属需要があるのは間違いないかと思います。

なぜ中国政府が国民に貴金属購入を奨励しているか?これも推測の域ではありますが、やはり世界経済危機に備えているのが1つ。

米国の債務額が雪だるま式に増加しているのもありますが、米国だけではなく世界的に負債が増大し、インフレも引き起こしています。

1.5京円に及ぶ債務問題 各国政府が迫られる厳しい決断

https://news.livedoor.com/topics/detail/26728140/

もし、インフレによって世界的な金融危機が発生し経済が破壊されれば、一旦崩壊した後再起するのが早いのは金や銀等含む、コモディティを多く保有している国になるかと思います。

政府や中央銀行だけが大量に保有しているよりも、民間レベルで保有してくれていた方が経済の再起は図りやすいはずです。

また現時点では噂レベルの話ではありますが、BRICSが金担保通貨を検討しているのではないか?という話もあります。

BRICS Gold-Backed Currency to Launch at 2024 Summit?

今後金や銀などのコモディティの重要性を認識しているからこそ、中国銀行は金を購入し国民にも推奨しているのでしょう。

まとめると中国が強い金需要を創出し価格が上げている一方で、西側の貴金属価格は大手銀行達が、ショートポジションを取ることで価格が上昇しないように抑えつけ収益を得ている可能性があるということです。

ただ金や銀の現物は在庫に限りがあるので、どこかの時点で貴金属の輸出に規制が入ると予想してます。

もし、需要があるのに西側から安価な貴金属が入らなくなればどうなるか?面白いものが見れるかもしれませんね。

8,億万長者の投資家も貴金属に強気

個人的には「誰々が言ったから~」というのはあまり好きではないのですが、1つの判断基準にはなると思います。

レイ・ダリオ氏「もし、あなたがゴールドを持っていないのであれば、あなたは歴史も経済も知らないということです。」

ゾルタン・ポジャール氏「ゴールドが決済手段になり金価格は2倍になる」

フォン・グライアーツ氏「ゴールドとシルバーの本当の上げ相場はこれから」

ジム・ロジャース氏 「私たちは自分自身を救うために何かを利用しなければなりません。金、銀は常に守護者でした。もし今日何かを買うとしたら、シルバーを買うでしょう。ゴールドよりもはるかに安いです。しかし、私はビットコインを購入しません。」

興味深いのはコモディティ投資家だけでなく、ドラッケンミラー等の投資家らも貴金属に強気なところです。

証券取引委員会への申告によれば、ドラッケンミラーのファミリーオフィスはアルファベット(Google)社、Amazon社、ブロードコム社の株式を売却

— Silver hand (@Anthony6355) February 15, 2024

逆に打撃を受けた金鉱山株であるバリック・ゴールド社とニューモント社の株式を買い増した。

ちなみにドラッケンミラー氏はNVIDIA株価上昇を当てている。 https://t.co/QwX2fbHztz pic.twitter.com/07F0EFZbAv

リーマンショックを予想し大儲けしたことで有名なマイケル・バーリ氏

マイケル・バーリ氏はゴールドに対してに強気

— Silver hand (@Anthony6355) May 15, 2024

彼は、Sprott Physical Gold Trust $PHYSへの 760 万ドルの新規購入を発表したばかりです。

金は現在彼の5番目に大きなポジションである

マイケル・バーリ氏はリーマンショック発生を予測し大儲けした投資家で知られる。映画:マネーショートのモデル。 https://t.co/rr4DkqSqX3

債券王 ジェフリー・ガンドラック氏も一時的に金価格が下がる可能性があるものの、安くなったら買いを推奨しているようです。

「私は金が上昇しているのは世界経済の問題、中央銀行の問題、世界的な債務問題と関連していると思います。だからこそ、金が安くなった時は積極的に買い増すべきだと思います。そして、今日のレベルでも、ドルコスト平均法で買い増す価値があると思います。私は金を所有していますし、今年の1月の最初の週の私たちのラウンドテーブルでも金を推奨しました。それがこんなに上がるとは思ってもいませんでしたが、市場はそういうものです。」

これとは話が変わりますが、ガンドラック氏はゴールドETFはいざとなれば現物と交換できないとし、警鐘を鳴らしています。

ガンドラック氏、「ペーパーゴールド」ETFへの資金殺到に警鐘

「金現物が不足する状況で、誰もがペーパーゴールドの引き渡しを望んだ場合はどうなるか。彼らは無い袖は振れない」と述べた。

https://www.bloomberg.co.jp/news/articles/2020-04-02/Q84WAFDWLU6R01?cmpid%3D=socialflow-twitter-japan

米国債務時計を見るとゴールドの現物1オンスに対して、126倍のペーパー取引がされていると表示されます。

金のペーパー取引量も膨大ですが、それ以上に銀です。401倍もの取引量があるとしています。

既に述べたように銀現物は金よりも不足しています。もし、銀ペーパー投資家達が銀の現物に殺到したらどうなるでしょう?

【まとめ】私の意見と懸念点。

ここまで銀に強気である理由材料を物量で書きなぐってみましたが、私がもっとも重要だと感じている要素は米国のインフレ、債務額の増加です。

中国などが大量に買っている、銀の供給が不足しているなども強い理由ですが米国のインフレ、債務額の増加が解決しないかぎり、銀は上昇すると予想しています。

1970年代のインフレで30倍以上に高騰した際は、今ほど銀の工業需要はなかったですし、米国の債務もここまで酷くありませんでした。

少なく見積もっても上がらない理由はないのではないか?と妄想しているところです。

米国の景気後退で貴金属は大きく下落する可能性

ただ、懸念しているのが米国の景気後退です。リーマンショック時は株式など暴落しましたが、貴金属も一時的に暴落しました。

恐らく工業需要がある分、景気後退が起きれば銀に関しても暴落するのではないかと予想してます。

米国の突然の金融ルール変更イベントの可能性

もう1つ考えているのが、いずれかの時点での突発的な金融ルールの変更です。

やや陰謀論のように感じられるかもしれませんが、歴史を振り返ると突発的な金融イベントは多々あります。1971年に金本位制を放棄した「ニクソン・ショック」1985年の「プラザ合意」

日本においても1946年には預金封鎖が突然実施されました。こういった緊急の金融政策は不意打ちで施行しなければ効果を発揮しません。

上にも挙げたように米国の債務状況が著しく悪化しており、数学的に返済不可能とまで言われている状態なのはイエレン財務長官等も当然把握しているはずです。

というのもあって、今後本当に米国が追い詰められたら突然の緊急の金融政策が公表される可能性はあると頭の片隅に入れております。

景気後退→緊急利下げ→インフレ加速

早い段階で利下げ→インフレ加速

突発的な金融イベント(ニクソンが金本位制を放棄したような)

また今回は銀の話なので触れませんが、円の価値が毀損し続けています。厳密に言うとゴールドの価格上昇=ドルの価値が下落しているので、下落しているドルに対して更に下落しているのが今の円です。

今後、米国が景気後退に陥れば金利引き下げ→円キャリートレードの巻き戻しが発生し、円高になる可能性も指摘されていますが、(実際リーマンショックは円高になった)

キャリー・トレードの巻き戻しが起きたからと言って、それはあくまでも下落しているドルに対して価値が上昇しただけであり、通貨の価値が元に戻るわけではありません。

キャリー・トレードが発生するような場合、大きな利下げが行われている可能性が高いので、結局貴金属の価格は上昇すると予測していますが、果たしてどうなるでしょう?

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。