目次

金持ち父さん貧乏父さん著者で有名なロバート・キヨサキ氏が「トランプが再選で金、銀、ビットコインは上昇する」とポストしてるので紹介します。

ロバート・キヨサキ

@theRealKiyosaki

なぜトランプが再び大統領になると、金、銀、ビットコインの価格が上昇するのか。トランプはドルを弱くすることで、アメリカが輸出を増やし、輸入を減らすことを望んでいます。ドルが弱くなると、雇用が戻り、資産の価格が上昇します。

トランプは石油の掘削を推進し、石油の価格は下がるでしょう。

バイデンはその正反対のことをしました。彼の最初の行動は、キーストーンXLパイプラインを殺すことでした。バイデンがキーストーンパイプラインを止めたとき、石油の価格は1バレル30ドルから130ドルに跳ね上がりました。

高い石油価格は大規模なインフレーションを引き起こし、貧困層と中産階級を困窮させました。

その後、アメリカは石油の在庫に頼らざるを得なくなり、アメリカには十分な石油がありませんでした。バイデンは愚かです。

トランプは「アメリカを再び偉大にする」つもりです。彼は「掘削、掘削、掘削」を実行します。

ドルが弱くなると、輸出が増え、雇用が創出され、新しい工場が開かれ、金、銀、ビットコイン、株式、不動産の価格が上昇します。

私は金が1オンス2,400ドルから3,300ドル、銀が1オンス29.00ドルから79.00ドル、ビットコインが1コイン67,400ドルから105,000ドルに2025年8月までに上昇すると予測します。

トランプ大統領を支援しましょう:

「アメリカを再び豊かにしよう。」

Why GOLD, SILVER, BITCOIN will rise in price when TRUMP becomes President again.

— Robert Kiyosaki (@theRealKiyosaki) July 23, 2024

Trump wants a weaker dollar so America will begin export more than import. With a weaker dollar jobs will come back and assets will go up in price.

Trump is going to drill, drill, drill for oil…

私の結論から言うと、金、銀、ビットコインが上昇するというのは同意ですが、トランプ氏がインフレを止められるとは到底思えません。(現時点では)

合わせてトランプ氏の現在の経済政策で分かっているものを見てみます。

・15%法人所得税を減税

・厳格な移民制限を推進し、国内賃金と雇用の向上を目指す

・中国に対して新たに60%から100%の関税を課す。

・財務長官にJPモルガンCEOジェイミー・ダイモン氏起用検討(後に否定)

・石油とガスの国内生産を増やすことでインフレを抑える計画

・FRBに大統領選前の利下げを行わないよう求めた

・パウエル議長は任期まで務めてもらう「彼が正しいことをしていると思った場合には」

・米国内での仮想通貨の発展を推進し、他国が主導権を握らないようにする

・トランプ氏指名の副大統領候補JDバンス氏はドル切り下げ宣言?

以前から言っていたように、関税、減税でインフレ的な経済政策ではあります。

しかしインフレに対して危機感を持っているおり、「インフレが国を破壊する」と発言しています。

インフレは国を破壊する。インフレは興味深い現象だ。

あなたがたはインフレについてわたしよりもよく知っているだろうが、わたしもインフレについてたくさん勉強した。

昔のドイツや他の多くの国の歴史を見れば、インフレが最終的には国を破壊するということが分かる。

https://www.globalmacroresearch.org/jp/archives/51483

インフレに危機感を持っているのは素晴らしいのですが、トランプ氏の現在掲げている経済政策は関税、減税政策でどうみてもインフレ圧力が強まる政策です。

米国の輸入金額は2位。60%の関税でインフレ加速?

米国内で製造することで雇用創出し、強い製造のアメリカを取り戻し、生産性向上させるというのがトランプ氏の政策でしょう。

ただ、今まで安価に中国から商品や材料など調達できたので、この程度のインフレで済んでいる面もあります。

これに60%~の関税をかければそれだけ輸入コストが上がり、インフレ圧力が強まるのは当然です。

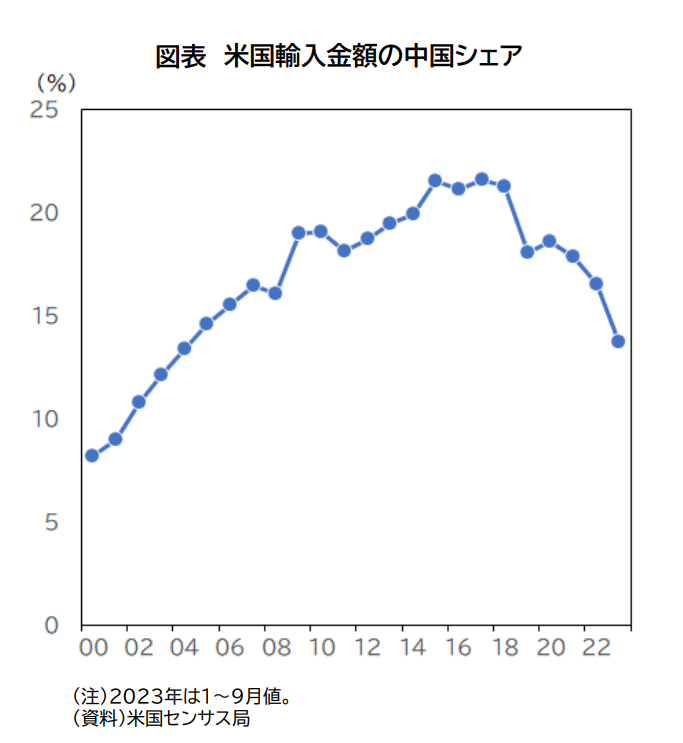

米国の輸入額首位は15年間中国でしたが、2023年はメキシコが首位になったのが話題になりました。

米国の中国からの輸入金額シェアは首位から落ちて2位になりましたが、それでも2位で主要な貿易相手です。

23年のアメリカ貿易統計、輸入額でメキシコ首位に…中国の首位陥落は15年ぶり

https://www.yomiuri.co.jp/economy/20240207-OYT1T50186/

実際に米国の中国輸入金額シェアを見ると2018年から年々下がっています。

https://www.esri.cao.go.jp/jp/esri/workshop/forum/231206/pdf/231206_siryo04.pdf

では、中国の依存度がそのまま下がっているのか?というとそういう話でもなく

しかし、中国の輸出業者は関税を回避するために、メキシコに部品を送りメキシコで製品を製造する事で、関税を回避しています。

最も顕著なのは自動車メーカーでサプライチェーンの中にメキシコを組み込む事で、関税回避しているというようなデータもあります。

メキシコの自動車部品供給業者の貿易団体INAのデータによれば、2023年には33社の中国企業がメキシコで操業しており、これらの企業はアメリカへ11億ドル相当の部品を輸出しています。

これは2021年の7億1100万ドルから増加しています。また、昨年メキシコは中国から約90億ドルの車両部品を輸入しています。

https://www.mic-cust.com/insights/posts/detail/ad/chinese-exporters-turn-to-mexico-to-avoid-us-tariffs/

つまり、現時点でも中国の依存度は高いといえます。

個人的には製造業を国内に取り戻し、強い雇用を生み出すという政策は素晴らしいと思いますが、移行期はインフレの反動があるのではないか?と予想しています。

また製造業が強くなってもドル高のままでは、他国が米国の製品を高すぎて買えないので、ドル安に誘導する必要があります。

また、米国がそれだけの関税をかけるのであれば中国側も指を加えて黙っているようには思えません。

トランプ氏のドル安誘導でインフレ加速?

先日ですが、トランプ氏指名の副大統領候補JDバンス氏は輸出促進の為、ドル切り下げに前向きであるような発言の報道がありました。

バンス氏、輸出促進のために米ドルの切り下げに前向きであると春に私に語った。

ライトハイザー氏と同盟者たちは、財務省や他の主要な経済ポストに昇格した場合、米ドルの切り下げを検討中。

現時点ではトランプ氏自身から、直接ドル安誘導的な発言はない(?)と思われますが、バンス氏のドル安誘導発言は、トランプ氏の製造業を取り戻し輸出強化する政策と一貫性はあります。

また、ロバート・キヨサキ氏のポストにも「トランプはドルを弱くする」とポスト内に記載があります。

トランプはドルを弱くすることで、アメリカが輸出を増やし、輸入を減らすことを望んでいます。ドルが弱くなると、雇用が戻り、資産の価格が上昇します。

ドルが弱まる事で金や銀、ビットコインの価格が上がるのは同意ですが、それはインフレも再燃を意味します。

「インフレは国を破壊する。」としながら、ドル安誘導はやや矛盾しているようにも感じられます。

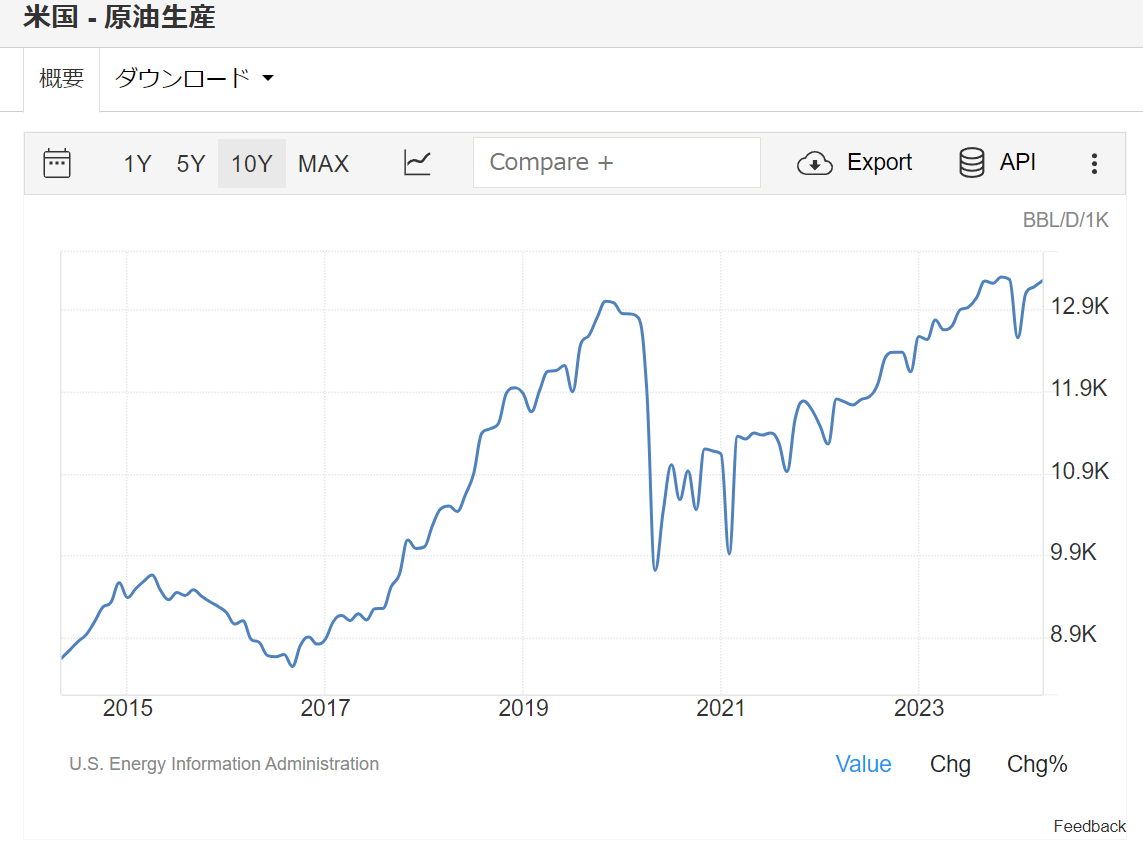

トランプ氏はインフレを抑える為に、米国の原油生産量を増やし、エネルギーコストを下げることでインフレを抑える計画があるようです。

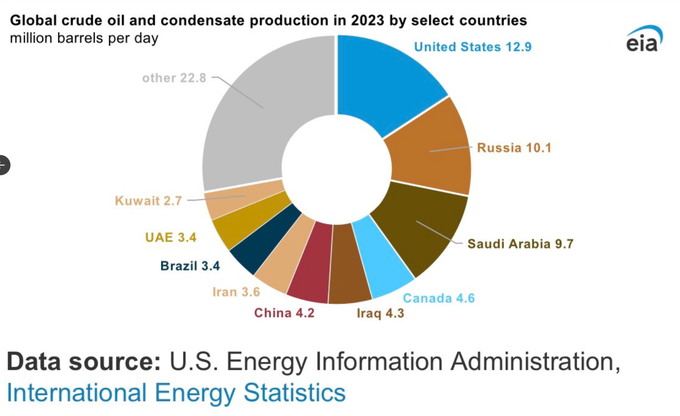

原油というとどうしてもロシアやアラブ諸国を連想させますが、実は米国は世界最大の原油生産国です。

ただ、バイデン大統領が脱炭素政策で原油生産量を減らした

ただ、ここでもやや疑問点があります。

米国は原油生産量は既に過去最大。

ロバート・キヨサキ

「トランプは石油の掘削を推進し、石油の価格は下がるでしょう。

バイデンはその正反対のことをしました。彼の最初の行動は、キーストーンXLパイプラインを殺すことでした。バイデンがキーストーンパイプラインを止めたとき、石油の価格は1バレル30ドルから130ドルに跳ね上がりました。」

バイデン大統領が環境保護を大義名分にキーストーンXLパイプラインの建設を停止したのは1月20日です。

バイデン米大統領、キーストーンXLパイプライン認可取り消し

https://www.bloomberg.co.jp/news/articles/2021-01-20/QN7V1RDWX2PU01

パイプラインだけが原因かどうかはさておき、原油価格のチャートを見ると確かに価格は高騰しています。

では、米国の原油生産量自体は減少していて、増産すれば原油価格は下落するのか?というとやや疑問があります。

というのも実は現時点で米国の原油生産量は過去最高レベル産出しています。

生産量はロシアとサウジアラビアを上回っています。

バイデン政権の環境保護規制の強化により、水圧破砕(フラッキング)などの技術を用いたシェールオイルの採掘に対する制約が増していました。

このフラッキング規制を解除すれば、原油を増産できるか?と思ったのですが、5月の報道によると既にシェールオイル生産量が6カ月ぶりの高水準に回復したという報道もあります。

https://www.reuters.com/business/energy/us-oil-output-top-shale-regions-hit-six-month-high-june-eia-2024-05-13/

トランプ氏は原油増産することで原油価格を40ドル程度まで落とし、エネルギーコストを減らし、インフレを抑えるような事を発言してますが、インフレを抑えられるほどの原油が増産できるか?は疑問があります。

雇用創出で生産性向上、債務対GDP比を減らす?

ロバート・キヨサキ

ドルが弱くなると、輸出が増え、雇用が創出され、新しい工場が開かれ、金、銀、ビットコイン、株式、不動産の価格が上昇します。

ドル安で資産価格上昇と言ってますが、何度見てもインフレを防げるようには見えません。

ただの妄想ですが、国内に雇用創出しGDPを上昇させることで、米国政府債務GDP比を減少させる方向なのかもしれません。

現在米国債務の政府債務GDP比は120%を超えており、第2次世界大戦よりも更に負債比率は大きいです。

年収500万円の人が1,000万円の借金を抱えるのと、年収1,000万円の人が1,000万円の借金を抱えるのでは状況は大きく違います。

国の生産性の向上を個人レベルで表現すると、収入の増加とも言えます。

トランプ氏は雇用創出→GDP上昇させることで、債務比率を下げ債務問題を解決しようとしているのでしょうか?

金、銀、ビットコインは上がると思うが、インフレは防げないのでは?

果たして、原油増産と雇用創出だけでドル安を助長しながら、インフレを抑えることはできるのか?ですが、個人的にはこれだけでインフレを抑えるのはかなり難しいと思われます。

まず米国債務ですが現時点で35兆ドルで、利払いだけで防衛費を超えてます。

また、法人税の引き下げも宣言しているので、単純にそれだけを見れば税収は減ります。

雇用が創出され生産性が向上すれば、結果的に減税以上の税収が増える可能性もありますが、いくら税収が増えても支出を減らさなければ債務は減りません。

支出を減らしつつ、ドル安誘導し、原油増産しエネルギーコストを抑え、雇用創出し生産性を上げるそしてインフレも抑える。

しかもこれは海外情勢など不確定要素がトランプ氏の思惑どおりに、全て上手く行けばという前提の話です。

任期は4年でこれら全てを達成するのはかなりの難易度かと思います。

結局、インフレは止められない

まとめるとロバート・キヨサキ氏の意見に同意です。

トランプ氏が大統領選最善ではあるものの、既に債務負担が大きくなりすぎているので、誰が大統領になろうと債務、インフレ問題を対処するのは難しい。

そして、ドル安誘導しながらインフレを抑えるのも難しいので金、銀、ビットコインは上昇していくだろうというというのが現時点の予想です。

→【2024年版】金価格はどうなる?世界の10大銀行の予想を比較

→トランプ氏は金本位制支持者?歴代大統領が暗殺される共通点とは?

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。