以前から金、銀、ビットコインに強気な金持ち父さん貧乏父さん著者のロバート・キヨサキ氏が史上最大市場の暴落を予測をポストしました。

端折って言ってしまえば、「これから金や銀など含む全ての資産が大暴落し、その後いずれの資産も最高値を超えるくらいに上昇するから、価格が下がったら買いましょう」というお話

テクニカルチャートによると、歴史上最大の暴落が迫っている可能性があります。不動産、株、債券、金、銀、ビットコインの価格が暴落する見込みです。

テクニカルチャートによると、長期的な大規模なブルマーケット(強気)サイクルが続くことが示されています...

2025年後半にブルマーケットの上昇が始まり、数年間価格が上昇します。

このブルマーケットサイクルは、金、銀、そしてビットコインの投資家が待ち望んでいたものです。

彼らの忍耐が報われます。これは彼らが必ずやってくると知っていた長期的なブルマーケットサイクルです。

彼らはこれが来たことを知っています、なぜなら米国が史上最大の債務国だからです。

彼らはこの長周期のブルマーケットが来ることを知っています、なぜなら「偽物」のお金への信頼と信念が薄れているからです。

彼らは歴史が繰り返されることを知っています。

彼らはドイツのライヒスマルクやジンバブエドルがどうなったかを知っています。

彼らはますます多くの人々がやっと目を覚ましたことを知っています。

彼らは知っています...暴落後...金、銀、ビットコインの長周期のブルマーケットが始まることを。

金は可能性として1オンスあたり15,000ドル。

銀は可能性として1オンスあたり110.00ドル。

ビットコインは容易に1コインあたり1,000万ドルに達するでしょう。

彼らは忍耐することを知っています。

彼らは自分たちの時が来たことを知っています。

彼らは忍耐を持つことが重要だと心得ています。彼らの時代が到来したのです。

BOOM GOiNG BUST:

— Robert Kiyosaki (@theRealKiyosaki) July 3, 2024

Technical charts indicate biggest crash in history coming. Prices of real estate, stocks, bonds, gold, silver, & Bitcoin crash.

GREAT NEWS: Good time to buy bargains will follow.

Technical charts indicate major long term bull market cycle will…

なんのチャートを見て暴落を予想しているのか?は定かではないですが、直近の米CPI数値を見ると、予想よりも悪い数字が出ていますし

https://Twitter.com/Min_FX/status/1811377532815782310

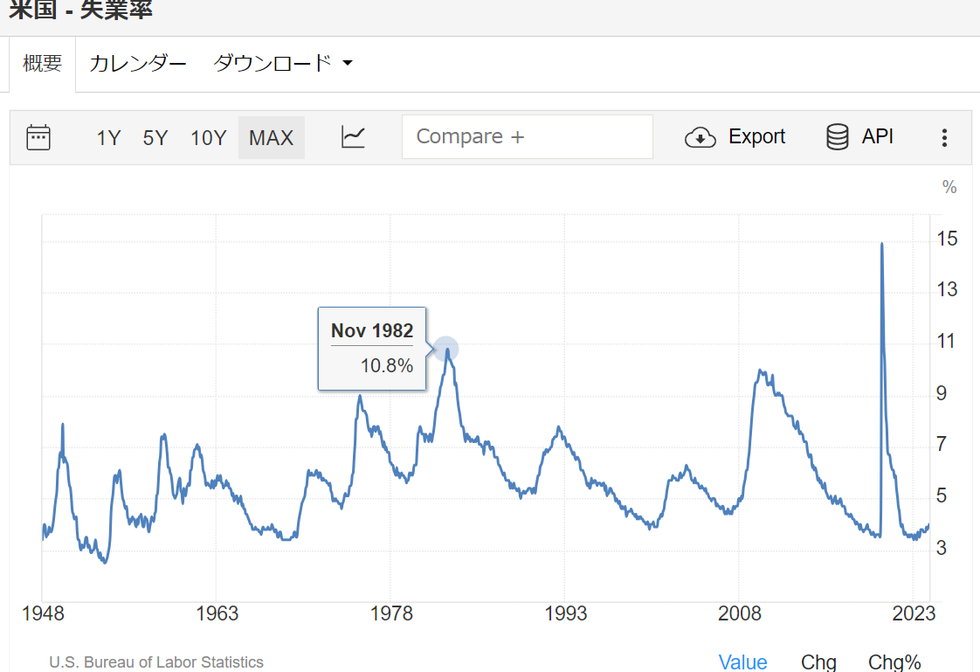

6月の雇用統計を見ても、遂に失業率は4%を超えはじめたり、米国人の余剰貯蓄が底を付いていたり、クレジットカードの滞納率、利子が大幅に増加していたりと確かに景気後退の兆候はいくつも見られます。

個人的にも最終的には貴金属は大きく上昇すると予想しているものの、景気後退が来る可能性はあると思いますし、その際は株式などと一緒に貴金属も下落するとと予想しています。

過去リーマンショックを見ても貴金属も一時的に大きく下がっています。

こちらはコロナショック2020年2月中旬~3月後半に発生した大幅な下落。S&P500や日経平均株価は30%以上下落しているのですが、金価格も下落。

下落した後、世界中で行われた大規模緩和、インフレが発生したことで金価格は上昇していってます。

恐らくキヨサキ氏が言いたいのはこのように一時的に暴落した後に、利下げなどの緩和策が開始されることで再上昇していくと予想しているのかと思われます。

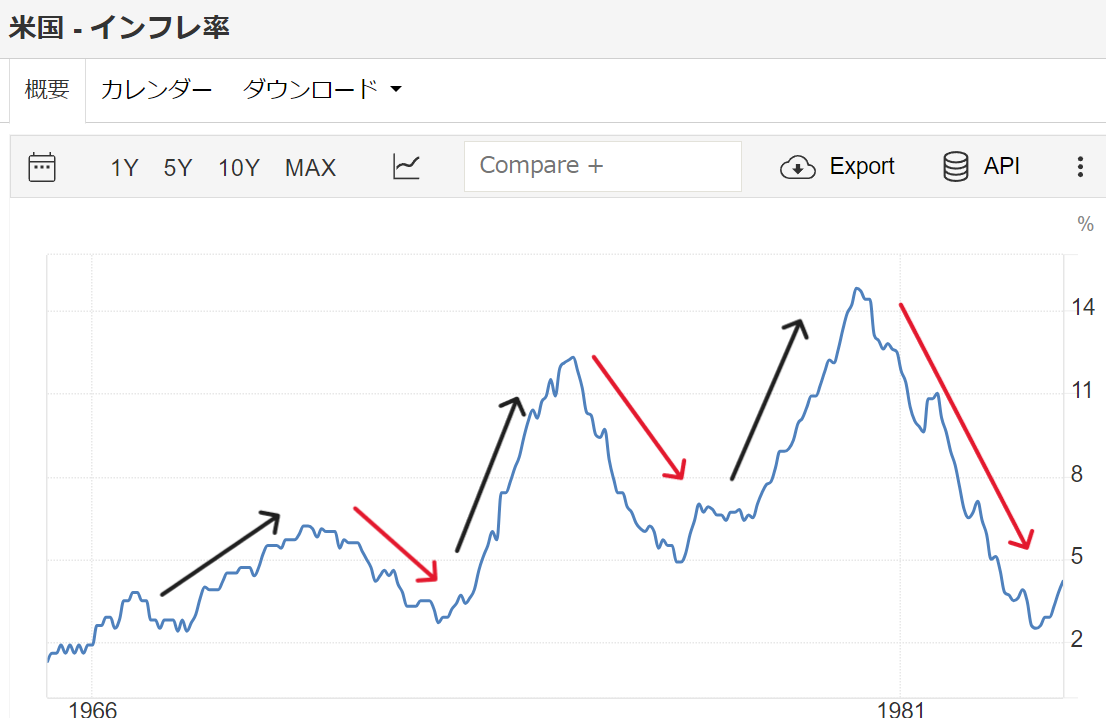

1970年代のインフレ&景気後退期のスタグフレーション相場では利上げと利下げを繰り返し、3度のインフレの波が発生。

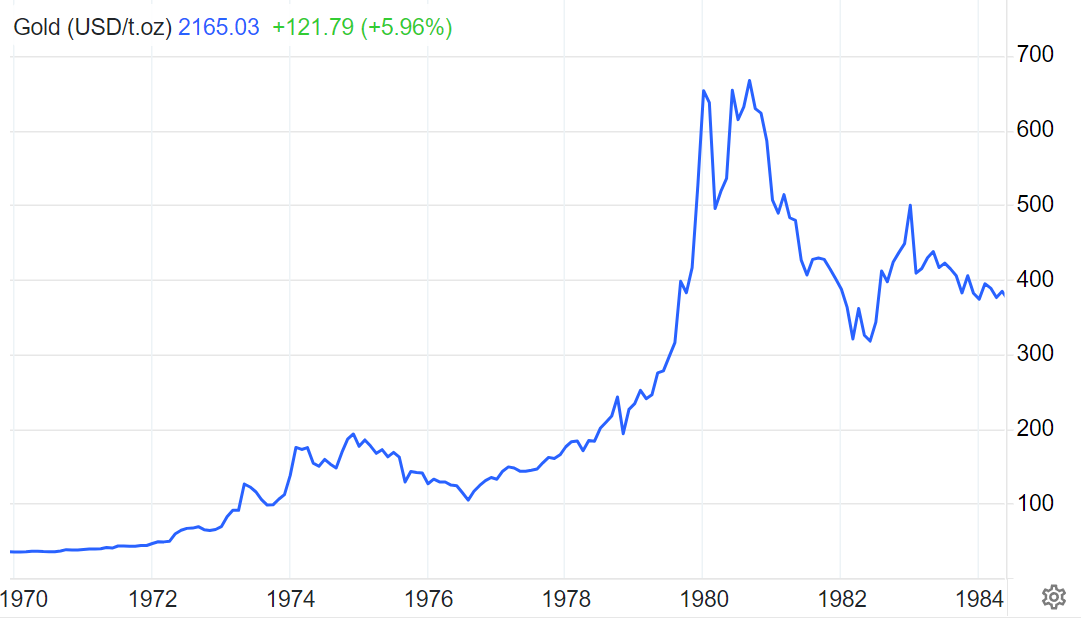

最終的に金、銀価格は20倍~になり↓

当時のFRB議長であるポール・ボルカー氏が20%まで急激に金利を上げたことでインフレと貴金属の暴騰は止まりました。

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの材料とは?

このように一時的に景気後退が発生した後、利下げなどでインフレが再燃し貴金属価格が上がる事を予想しているのかと思われます。

米国が史上最大の債務国?

彼らはこれが来たことを知っています、なぜなら米国が史上最大の債務国だからです。

ロバート・キヨサキが言うように米国は史上最大の債務国なのでしょうか?

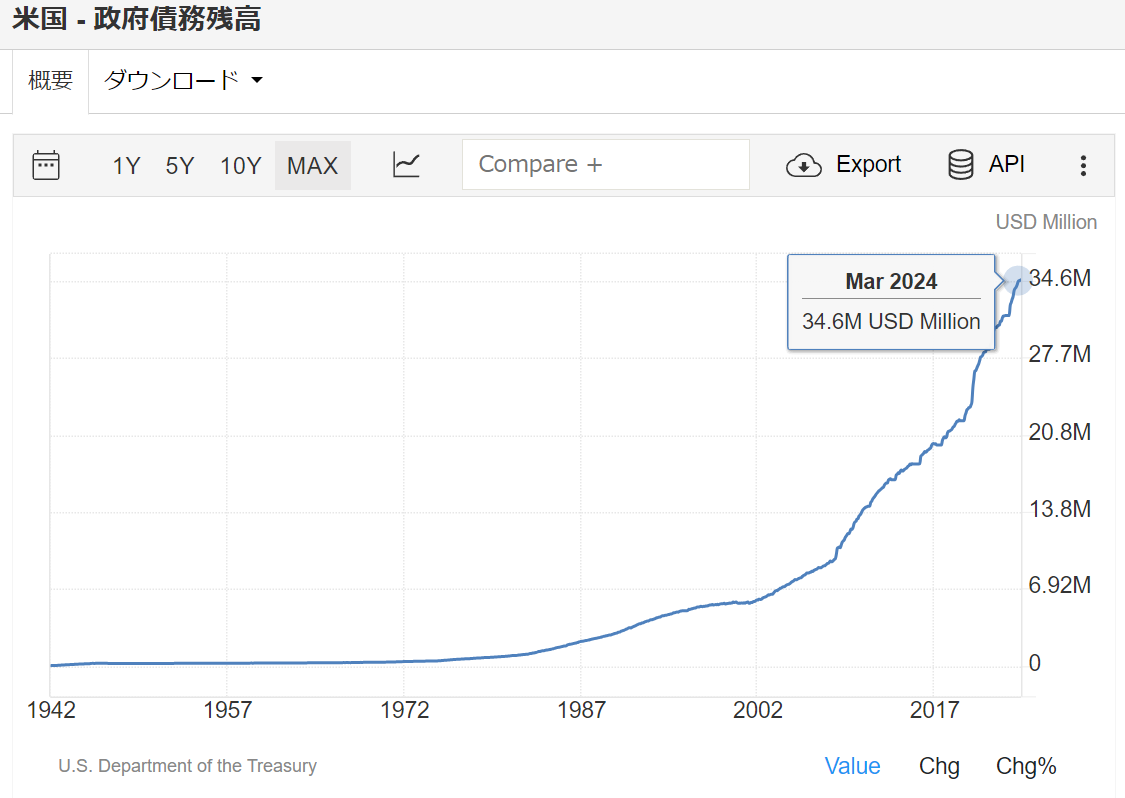

ただ、1970年代のインフレ暴騰時と違って現在の米国負債は劇的に多いです。

当時は米国の政府負債GDP比は30%前後↓

金利を上げればそれだけ債務利払い費も増加するわけですが、当時のFRB議長ボルカーが金利を20%まで上げてもまだなんとか余裕がありました。

と言っても、急激な利上げによる景気後退が発生し、失業率は10%程度まで跳ね上がりましたが。(ボルカーショック)

当時と違い現在は政府負債GDP比は120%を超えています。

これは第2次世界大戦時の戦費によって大きく増大した債務比よりも大きいです。

米国の政府債務残高に関しても35兆ドルでリーマンショック辺りから増加していますが、コロナショック時に行われたバラ撒きや、終わらない紛争の支援などもあって更に急激に増えてます。

何が言いたいかと言いますともしインフレが再燃した場合、金利を当時のように大きく上げる事はかなり難しいと言うことです。

年収500万円のサラリーマンが借金500万抱えていても、金利1%とかであれば少しずつ返済していけば特に問題ない話です。

しかしそれが金利20%ともなれば話は変わってきます。

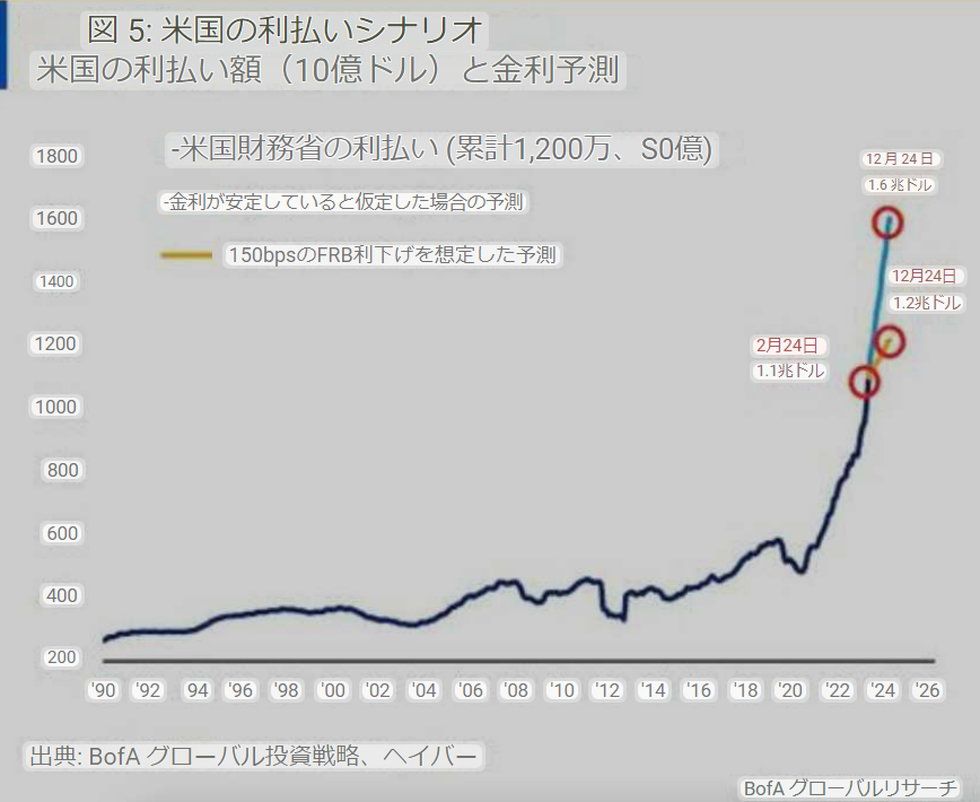

現時点で米国政策金利は5.5%を維持し続けているのですが、既に利払いだけで1兆ドルを超えてます。

速報:米国連邦債務の年間利払いが過去最高の1兆1,400億ドルに達した。

これは、FRBが金利引き上げを開始した2022年に記録された利息額の2倍以上です。

これを概観すると、2008 年の金融危機の際でさえ、年間の利息コストは約 4,500 億ドル、つまり 60% 低かったことになります。

GDP に対する純利子コストの割合は、今年、1980 年代の最高値 3.2% を超える見込みです。

比較すると、第二次世界大戦中は、純支払利息がGDPに占める割合は1.8%と、はるかに低かった。

米国政府は誰よりも低金利を必要としている。

BREAKING: Annualized interest payments on US federal debt just reached an all-time high of $1.14 trillion.

— The Kobeissi Letter (@KobeissiLetter) July 12, 2024

This is more than DOUBLE the amount of interest recorded in 2022 when the Fed started raising rates.

To put this into perspective, even during the 2008 Financial Crisis,… pic.twitter.com/MA2pDCeFDW

バンク・オブ・アメリカの試算によれば、年内に1.5%利下げが行われた場合でも利払い費は1.2兆ドル程度になると予測しています。

個人的には米国債務があまりにも大きくなりすぎている点と、最近の指標でインフレが下落しているとは言ってもまだ3%でインフレが完全に収束したかとは言い難いかと思います。利下げなど緩和があればインフレが再燃を懸念しています。

私も以前から最近の金、銀価格が上昇していくであろうと考えている、メイン材料が米国債務です。

中国などの中央銀行が大量に金を買っている等の理由もありますが、それはあくまでもサブ材料で。

そもそもなぜ金利も配当もつかない保管料だけかかる金を中央銀行が買いまくっているのか?といえばやはり基軸通貨国である米国自体が債務額の先行きに不安があるからでしょう。

彼らはドイツのライヒスマルクやジンバブエドルがどうなったかを知っています。

彼らはますます多くの人々がやっと目を覚ましたことを知っています。

彼らは知っています...暴落後...金、銀、ビットコインの長周期のブルマーケットが始まることを。

過去ドイツワイマールでハイパーインフレが発生した際、金価格は大暴騰しました。以下はハイパーインフレが発生する前のインフレ時の金価格の変化率です。

ドイツワイマールがハイパーインフレ時のゴールド価格。ハイパーインフレ前の不安定な時期であっても、直線的に金価格が上昇する事はなく、前月比の変化でみると急落する事もある。ただし最終的には… https://t.co/9NxOAtgDAG pic.twitter.com/sGgWHfk4Jp

— Silver hand (@Anthony6355) June 11, 2024

ハイパーインフレが発生する前段階でインフレが上昇している時期であっても、上昇下落を繰り返した後に大暴騰しているのが分かります。

ハイパーインフレと言うと一直線に金が上昇し続けると考えてしまいますが、このようにハイパーインフレが起きる前の不安定な時期すら上下を繰り返します。

逆に言えば最終地点さえ予想できていれば、下落した際は絶好の買い場とも言えます。

彼らは自分たちの時が来たことを知っています。

彼らは忍耐を持つことが重要だと心得ています。彼らの時代が到来したのです。

私の気になった2つの点

1,キヨサキ氏の価格上昇は控えめ?

金は可能性として1オンスあたり15,000ドル。

銀は可能性として1オンスあたり110.00ドル。

ビットコインは容易に1コインあたり1,000万ドルに達するでしょう。

1970年代では20倍以上に暴騰しました。今回は”史上最大の景気後退”とキヨサキ氏自身が仰っている割には上昇値は低めな予想に感じます。

金は執筆時点だと2340ドルなので15,000ドルだと6.4倍

銀は31ドル→110ドルなので3.5倍です。

キヨサキ氏は以前「銀は500ドルまで上昇する」と予測していた点を考えると、この上昇予想はあくまでも上奏する過程での予想なのかと勝手に想像しています。

銀の供給不足などの点から考えても3.5倍は低い数値には感じてしまいますが、果たしてどうなるか?

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの材料とは?

2,逆神ジム・クレイマー氏は金の価格が上昇する前に一時的に下落することを予想

金価格は上がる前に下がるだろうという当社の商品専門家カーリー・ガーナー氏の意見に私も同意します。まだ早すぎます...

I agree with Carley Garner, our commodities expert that gold will go down before it goes up.. Too early...

— Jim Cramer (@jimcramer) June 25, 2024

いつも逆神と揶揄されちえるクレイマー氏がゴールドについて言及。

クレイマー氏が強気発言すると、逆に相場が動くことが多いので、海外でも逆神扱いされてます。

リーマンショックが発生する前ベア・スターンズ銀行が破綻したのですが、その時クレイマー氏はベア・スターンズ銀行は安心ですとアドバイスした直後に破綻したのが有名です。

ジム・クレイマー大先生の有り難いアドバイス https://t.co/0DswJIbqlB pic.twitter.com/tjmgTiqwzT

— Silver hand (@Anthony6355) April 26, 2023

そのジム・クレイマー氏が「金価格は上がる前に下がるだろう」と言うことは、金は上がった後に下がる?そもそも上がり続ける?

「金価格は上がる前に下がるだろう」の逆ってなんでしょうね。

→トランプ氏は金本位制支持者?歴代大統領が暗殺される共通点とは?

→【7/12】米国CPI下振れで金2,420ドル、銀32ドルに上昇。銀は過去の利下げで平均+332%等 8つのニュースやポスト。

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの材料とは?

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。