目次

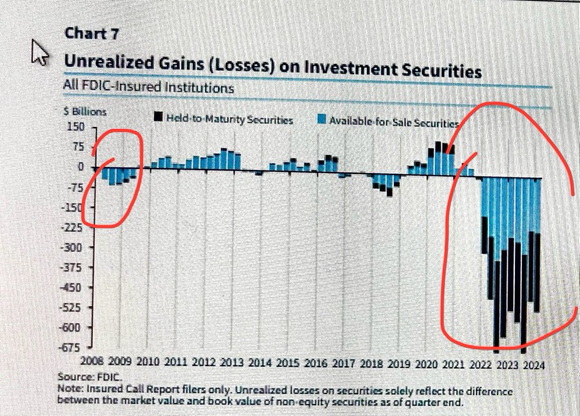

大手銀行の含み損がリーマンショック後を遥かに超えているので話題になっています。左の◯はリーマンショック時の含み損で今は右。

On the left we have the Great Financial Crisis of 2008

— Bobeana (@ValEricaorAmy) September 2, 2024

On the right we have WTF DO WE CALL THIS pic.twitter.com/TWnBsaFmhR

このグラフはJ.P.モルガンなどの大手銀行を含むすべてのFDIC(連邦預金保険公社)に加入している金融機関が含まれます。

この含み損が大きくなっていることに大して反応を見ると

「リーマンショックの時も同じように危機感を煽っている人がいたが何もなかった」

「金利が下がれば、損失は魔法のように消えるから問題ない」

「FRBが救済するので問題ない」といった反論もあるようです。

実際のところどうなのか?リーマンショック時との違いを交えて考察していきます。

1,なぜ含み損は大きくなったのか?

債券の価格は現在の市場金利と逆相関の関係にあります。すなわち、金利が上昇すると債券の価格は下落します。

金利の上昇=債券価格の下落

多くの銀行や大手投資機関などは大手投資機関は通常リスクの低い債券を好むので、低金利環境下で長期債券を大量に購入しました。

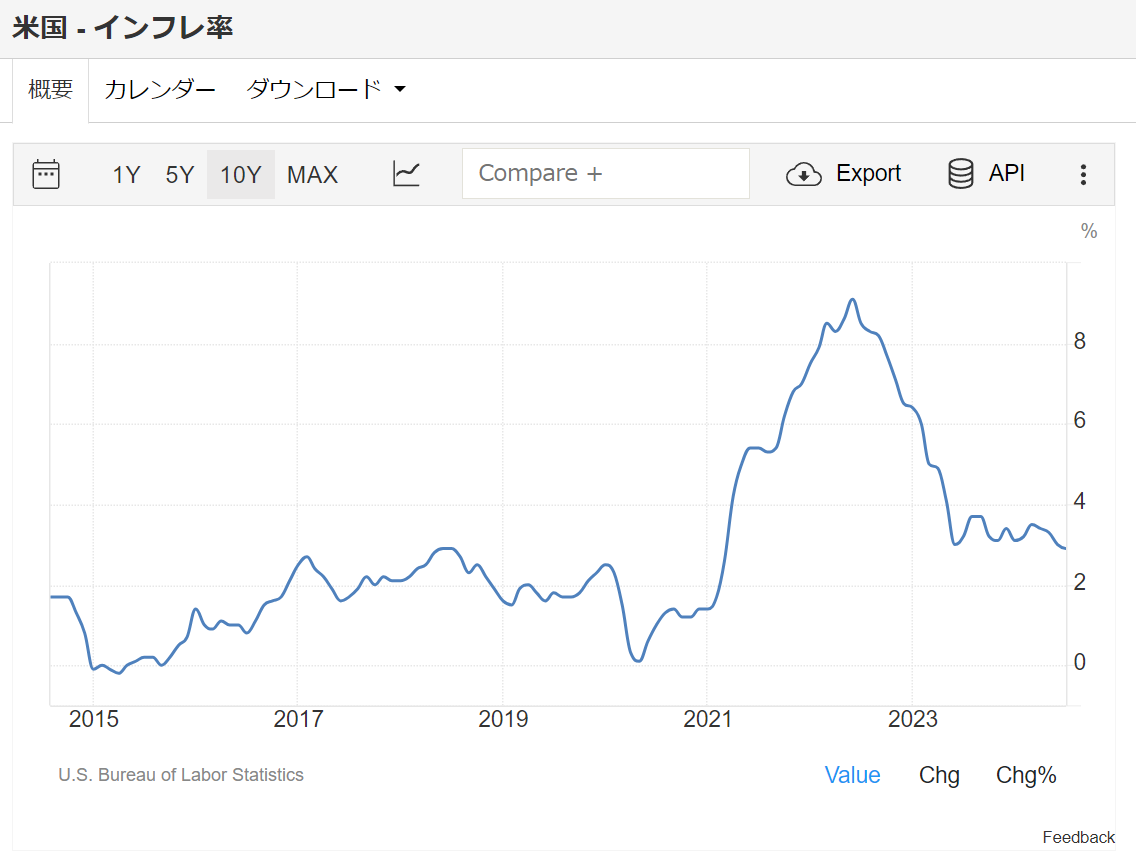

しかし、世界各国でインフレ率が上昇し、FRB(連邦準備制度)をはじめとする中央銀行がインフレ対策として政策金利を急速に引き上げました。

※青がインフレ率、グレーは政策金利

政策金利(中央銀行が設定する基準金利)が上昇すると、金融機関がその金利で借り入れたり貸し出したりする際のコストが増加します。

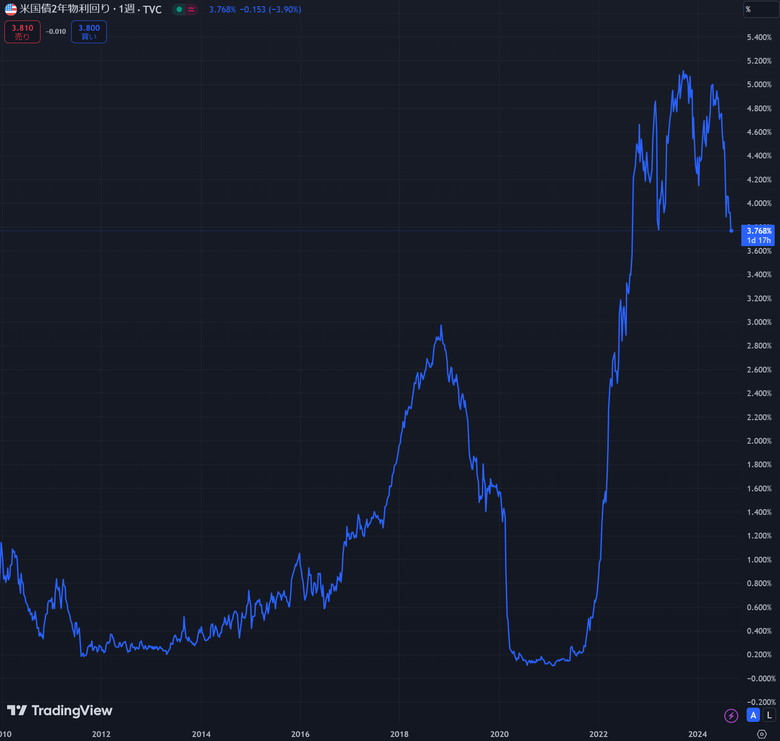

これにより、全体の市場金利も上昇します。実際に政策金利の変動に敏感な2年債の金利を見ると、政策金利引き上げと共に金利は急上昇しています。

先ほども述べたように、金利の上昇=債券価格の下落です。

つまり大量に債券を保有している金融機関などは低金利時に購入していた債券価格が下落し、大きな含み損が発生しているというのが今の状況です。

またデュレーションが長い(つまり、長期の債券)は、金利変動に対してより敏感です。金利が上昇すると、長期債券の価格は大きく下落します。

大手金融機関など投資期間は短期債~長期債も保有していることが多いです。

しかし、逆に言えばFRBが利下げ開始すれば、市場の債券の金利も下落し、含み損も解消されていくのではないか?

実際、パウエル議長がハト派的な態度に代わり、利下げはほぼ確実視され利下げされるかされないかではなく、-0.25%か-0.5%の利下げか?という点に焦点が集まってます。

上のチャートを見ると分かりますが、利下げを織り込んでいるので既に債券の金利は下落しつつあります。

2,利下げで魔法のように含み損は消失するがインフレ再燃が懸念。

最初に紹介した投稿の返信を見ると「リーマンショックの時もそうやって危機を煽っていたが何も起こらなかった」と返信している人がチラホラいます。

リーマンショック時と現在とでは相違点があります。特に一番の懸念点はインフレでしょう。

利下げ開始すれば即ち再度インフレが再燃し、またインフレを抑える為に急激に金利を上げる必要が出てきます。

現在は2022年に9%を超えてましたが、インフレ率が2.9%に下がってはきてます。これでも十分高い数値です。

インフレ率が下がったとしても、物価が下がっているわけではなく、物価上昇するペースが緩やかになっているだけであり、以前のような物価に戻るわけではありません。

また、これは前年同月比の数値なので前年がのインフレ数値が高ければ、今年度は低い数値が出やすい点は留意する必要があります(ベース効果)

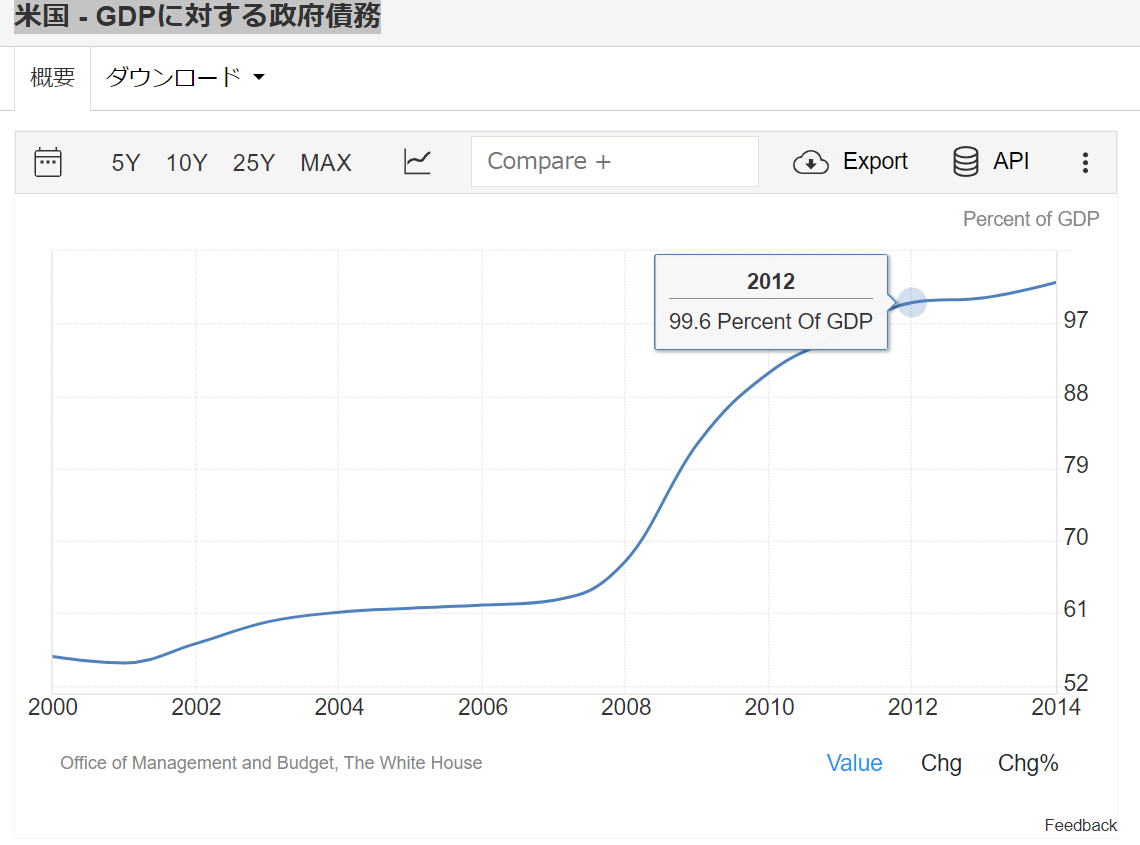

一方、リーマンショック時も大規模な金融緩和により、金融市場を安定化させました。

当時の米国政府債務GDP比を見るとリーマンショック前は67%程度だったのが、2012年には99%まで急激に増加してます。

政策金利を見ると、リーマンショック後は0.25%の超低金利の状態が続いています。

政策金利を見ると、リーマンショック後は0.25%の超低金利の状態が続いています。

なぜ、超低金利を維持し続けられたのか?現在と違いインフレ率はそれほど高くならなかったからです。

リーマンショック”発生前”にはインフレ率が5%程度ですが、発生後の大規模な金融緩和ではインフレ率は高くても3.8%程度に収まっています。

当時これほど急激に利下げを行っても、インフレ率がそれほど高くならなかったのが不幸中の幸いで、利下げしたおかげで大手金融機関の含み損は”魔法のように消失”しています。

逆に言えば、現在はインフレ再燃が懸念されています。

急激に利下げを行えば銀行の含み損は消えるがインフレが急激に上昇するのではないか?というのが現在とリーマンショック時の最大の違いです。

3,商業用不動産市場のローンで最大1兆2000億ドルの損失が出ている

そして大手銀行が抱えているのは債券だけではありません。オーストリア経済学者であるピーター氏は次のように語っています。

「商業用不動産市場の崩壊により、多くの銀行が不良債権を抱え最大1兆2000億ドルの損失を抱えています。」

"Ticking Time B*mb" in Commercial Real Estate as banks face up to $1.2 trillion in losses.

— Peter St Onge, Ph.D. (@profstonge) September 3, 2024

Thanks to bank lobbyists, you will be footing the bailout. pic.twitter.com/QnloqgJVj0

簡単に言ってしまえば、多くの中小規模の銀行が商業用不動産ローンが焦げ付いており、更に損失が広がれば銀行破綻の連鎖が起こる可能性があると語ってます。

モルガン・スタンレーによれば、クラスAオフィス(最高級)の空き供給は18年分、クラスBの低グレードオフィス(平均的な設備)は23年分あるということです。

そして重要なのは、商業ローンは地方銀行の資産の約3分の1を占めている点です。

大銀行は通常、膨大な資本を持つ大企業やヘッジファンドと取引することが多いです。これらの取引は、通常、大規模でリスクが分散されており、安定しているとされています。

一方で地方銀行や小規模な銀行は、商業用不動産や中小企業向けのローンに大きく依存していることが多いです。

そして格付け会社のムーディーズは最近、銀行が不良ローンと商業不動産用の準備金を半分しか持っていないと警告し、実際にいくつかの銀行を格下げしています。

ムーディーズは月曜日、10行の格付けを引き下げた。格下げを受けた最大の貸し手は、連邦準備制度理事会(FRB)によると、資産規模で米国第19位の銀行であるM&T銀行である。

ムーディーズは、格下げの可能性について 6 行の銀行を見直し対象に指定したと発表しました。これらの銀行の中には、国内最大規模の銀行も含まれています。

ムーディーズは報告書の中で、今年初めの銀行危機を引き起こした問題の一部は消えていないと強調した。

https://finance.yahoo.com/news/moodys-downgrades-banks-over-risks-195637790.html?fr=sycsrp_catchall

これらのローンが悪化すると地方銀行は経済的な打撃を受けやすく、最悪の場合、破綻する可能性が高いとい語っています。

そして破綻した銀行は通常、大きな銀行に買収されます。

そして買収した大銀行は、その銀行の資本を再投資するのですが、買収した破綻銀行の資産には、価値の下がった不良債権や高リスクの不動産ローンが含まれていることが多いです。

これらの損失を補填するために、より高いリターンが期待できるリスクの高い資産に投資する傾向があります。

このような銀行破綻→買収が続くと大銀行が不良資産や高リスク資産を大量に抱えることで、金融危機の引き金になる可能性があるということです。

そして、救済する側FRBの損失額も1,900億ドルに増加しています。

Lululemon stock plunges after today's terrible earnings - just kidding, these are the losses at the Fed:

— E.J. Antoni, Ph.D. (@RealEJAntoni) August 29, 2024

Over $190 billion... pic.twitter.com/dS7gcVTGPi

【まとめ】インフレが再燃するか否か?

結局のところ一番の問題点はインフレです。

利下げ金融緩和でインフレが再燃しなようであれば、問題はまた先送りになり、インフレが再燃するのであれば1970年代のようなスタグフレーション相場に近づくという予測が投資家などで多いです。

どのタイミングで景気後退が訪れるか?については投資家によっても意見が分かれています。

例えばコロナショック後の回復を正確に予測し、逆張り投資家として有名なデビッド・ハンター氏は、2025年半ばまでは今の資産上昇相場は続いていくとしています。

→デビッド・ハンター「2025年半ばに株式は80%下落し、20兆ドル規模の紙幣印刷でインフレ率は25%を超えるだろう」

一方でロバート・キヨサキ氏は正確な時期は名言していないものの、近い内に大恐慌レベルの景気後退が発生するとしてます。

→ロバート・キヨサキ「株式、債券、金、銀、BTCの価格の史上最大の暴落が来る。」

Xで知名度が高い貴金属専門家でもあるEric氏は、一旦は景気後退が来る可能性を指摘していました。

→今後1年でゴールドは2,800ドル~3,000ドル、シルバーは40~45ドルに上昇?等13の金銀関連ニュース【9月初週】

貴金属に強気な投資家でもタイミングには意見が別れてますが、現在の米国経済はどこかの時点で終焉を迎えるという点では共通しています。

果たしてどのような結末を迎えるのか?非常に気になるところです。

→ハリス副大統領の経済政策でインフレ加速?結局、金価格は爆上げするのか?

→債権王ガンドラック氏「人々を金やビットコインに駆り立てるのは”終わりのない債務システム”のせいである」

→バフェット氏は再び銀を買う?過去1億3千万オンスの銀を購入した2つの理由と今後の予測。

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。