目次

当ブログでも以前から、解説してますが現在の金銀の相場が2008年に発生したリーマンショック前に金銀が暴騰した際の相場環境に似ており、現在も上昇する可能性があるのではないか?

っと海外貴金属投資家らの間でも、しばらく前から話題になっています。

あまり知られていませんが、リーマンショックが発生する前、金銀は一旦暴騰しています。

こちらはリーマンショックが発生する直前の2007年9月からリーマンショックが発生した2008年10月の金価格のチャートです。

リーマンショックが発生したのが2008年10月ですが、その前に2007年9月に金価格は680ドルだったのが、2008年3月に1,000ドルまで高騰しています。

たった半年で約47%もの上昇です。

そしてこちらは銀価格。

同時期に13ドルから21ドルまで上昇しています。上昇率としては約61.5%もの上昇です。

このように実はリーマンショック前には金と銀が高騰しています。

そして、現在の金銀の相場と当時の相場が似ている点と相違点を当記事で解説していきます。

1,現在の金銀価格の動きとリーマンショック時の類似点とは?

こちらは2024年9月にFRBが利下げ開始した後の金価格のチャートです。

2024年9月にFRBは50bpsの利下げ開始しましたが、その時点では金価格は2,500ドル。

11月の米国大統領選までし続け、2,800ドルにタッチしています。そして、11月の大統領選からは下落基調になっています。

また2007年のチャートに戻ります。当時も現在と同じように大統領選挙年で、同じようにFRBが50bps利下げしています。

ちょっとチャートが広いので分かりにくいかもですが、左側の大統領選あたりに注目してみてください。

現在と同じようにFRBは50bpsの利下げを開始し、11月の大統領選まで価格が上昇しています。

また、現在と同じように大統領選後は12月後半辺りまで、下落基調になっています。

そして、12月後半から翌年の3月まで上昇しています。

12月の上昇前は800ドルだったのですが、3月には1,000ドルまで急騰しています。上昇率で言うと25%です。

あくまでも希望的観測ですが、当時のように現在12月の2617ドルから25%上昇するとなれば、3月には3270ドルということになります。

続いて銀価格です。チャートは2024年です。

金と同じように利下げ開始から11月の大統領選まで急上昇し、そこから下落基調です。

ではリーマンショック前の銀価格のチャートも見てみましょう。

やはり現在と同じように9月の50bps利下げから、11月の大統領選まで急上昇。

そして、大統領選後から下落し12月後半から、3月にかけて暴騰しています。金と殆ど同じような動きですね。

当時12月後半の銀価格は14.5ドル前後で、そこから2008年3月までに21ドルまで上昇しています。

上昇率は44.9%です。

2024年12月現在の銀価格が29.7ドルなので、そこから44.9%上昇すれば43ドルです。

リーマンショック前の高騰相場、現在の相場、いずれも9月利下げ→11月大統領選挙まで上昇→12月中旬まで下落という点は共通しています。

ただ、当然ですがリーマンショック前と現在とでは似ている点もあれば相違点もあります。

2,50bpsの利下げ開始は過去2回しかない

実は過去に50bpsで”利下げ開始”したのは2回しかありません。

利下げ始めは大抵の場合25bpsから利下げトレンド開始することが大半で、「50bpsもの大幅利下げするのは金融危機を認識している」とも言われます。

実際、50bps開始したのは2001年のドットコムバブル崩壊前と、リーマンショック崩壊前の2007年のみ。(現在が3回目)

いずれも株価は暴落しています。

では現在は経済崩壊が迫っているのか?というと、可能性は高いと思います。

最近の経済指標では強い数値が出ているものの、殆どの人が忘れていると思いますが、史上最長の逆イールド発生期間

逆イールドは過去50年で8回発生し1998年を除いた7回で、景気後退が起きています。

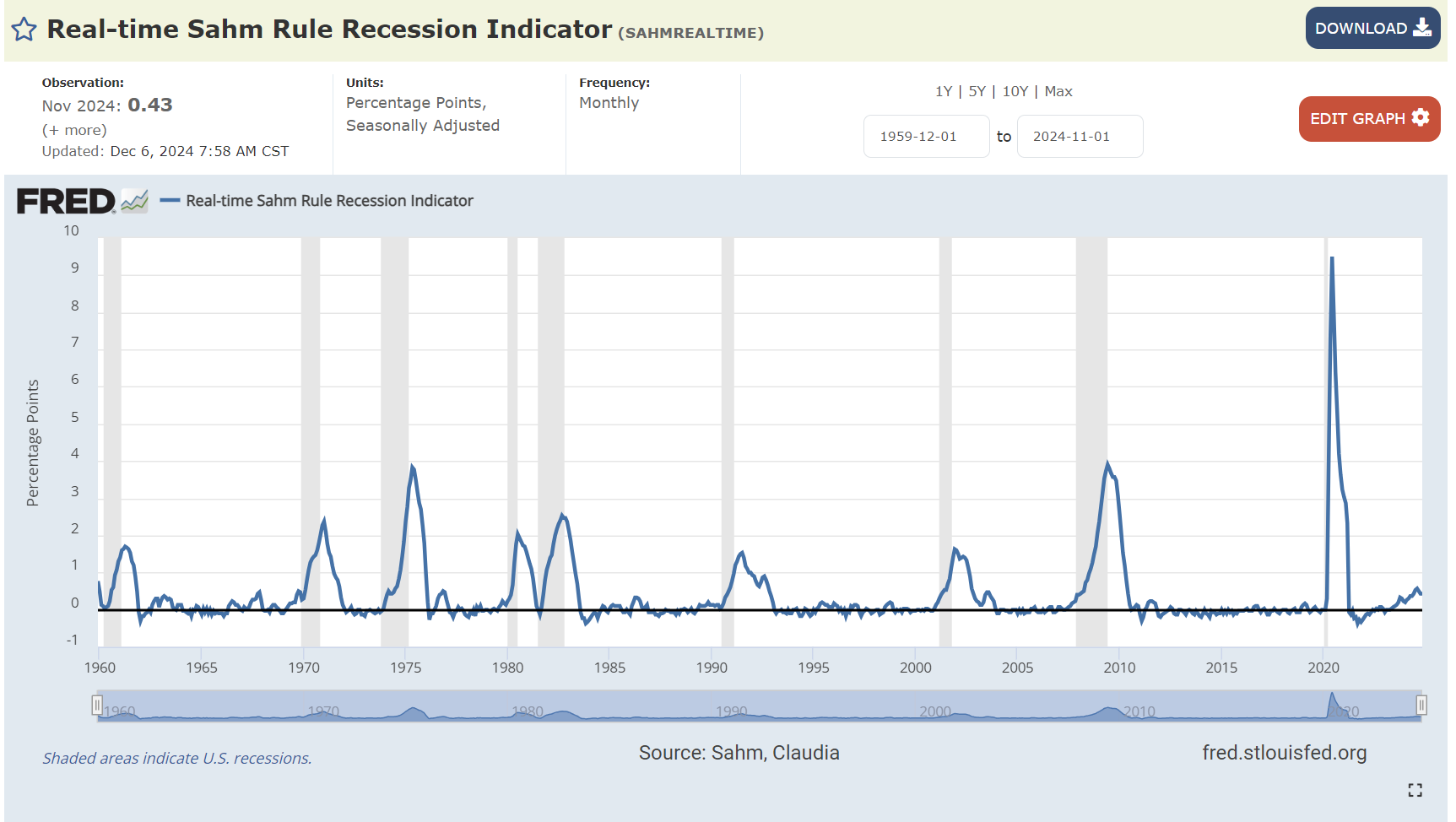

また、2024年8月の雇用統計でサームルールが発動しています。

サームルールとは失業率の3カ月移動平均が、過去12カ月の最低値から0.5ポイント以上上昇した場合に景気後退の可能性が高いと示す指標です。

チャートを見ると分かりますが、過去においてサームルールが発動している時期は100%景気後退が発生しています。

元FRBエコノミストのクラウディア・サーム氏自身は「今回は違う」と述べていますが、経済指標は悪化している面は多々あります。

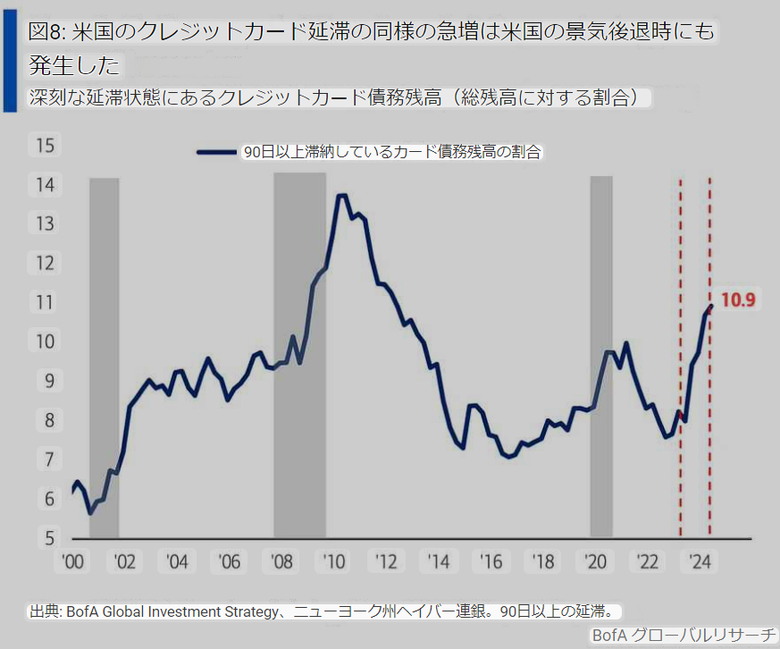

バンク・オブ・アメリカのクレジットカード延滞率のデータを見ると、現在クレジットカードの利用者の11%が90日以上延滞している状況。

https://x.com/jessefelder/status/1827492481325494464

縦の薄い灰色は景気後退期間を示しています。

注意深く見ると、景気後退に入った直後にクレジットカード延滞率が上昇するというよりも、景気後退後期にクレジットカードの延滞率が上昇しています。

これはなぜか?おそらく、景気後退後に貯蓄が徐々に減っていき、最終的に生活費をクレジットカードに頼らざるを得ない状況に追い込まれているからでしょう。

現在の状況ですが、コロナショック時よりも高い延滞率になっており、正直ハンター氏がいうよりも速い段階で景気後退が来てもおかしくない気もします。

次にクレジットカード負債額。これに関しても1兆1400億ドルを超え、これは過去最高を記録しています。

クレジットカード額を見ても、既に過去最高額に達しており、これもコロナショック時よりも既に高い数値です。

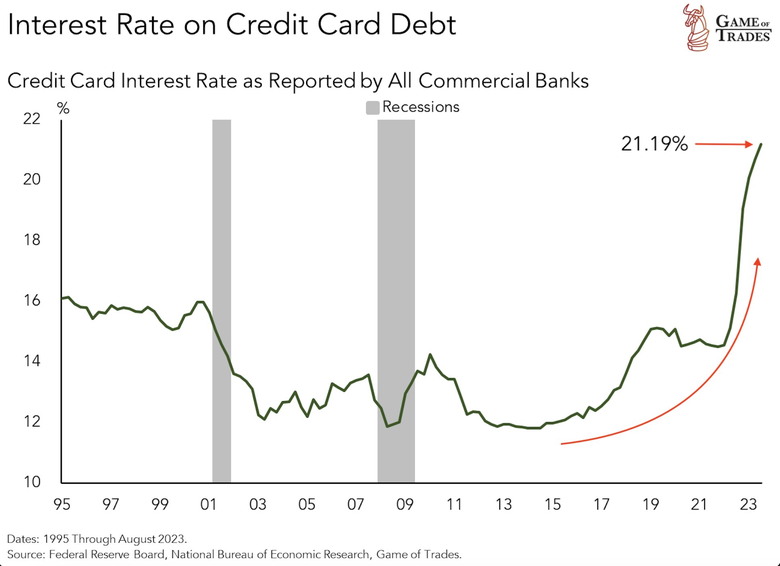

そしてクレジットカード金利に関しても20%を超えており、これも過去最高です。

https://x.com/GameofTrades_

これほど金利が高くなっているにも関わらず、過去最高額のクレジットカード利用額です。

もし、本当に経済が強いのであれば、20%超えのクレジットカードを利用するでしょうか?

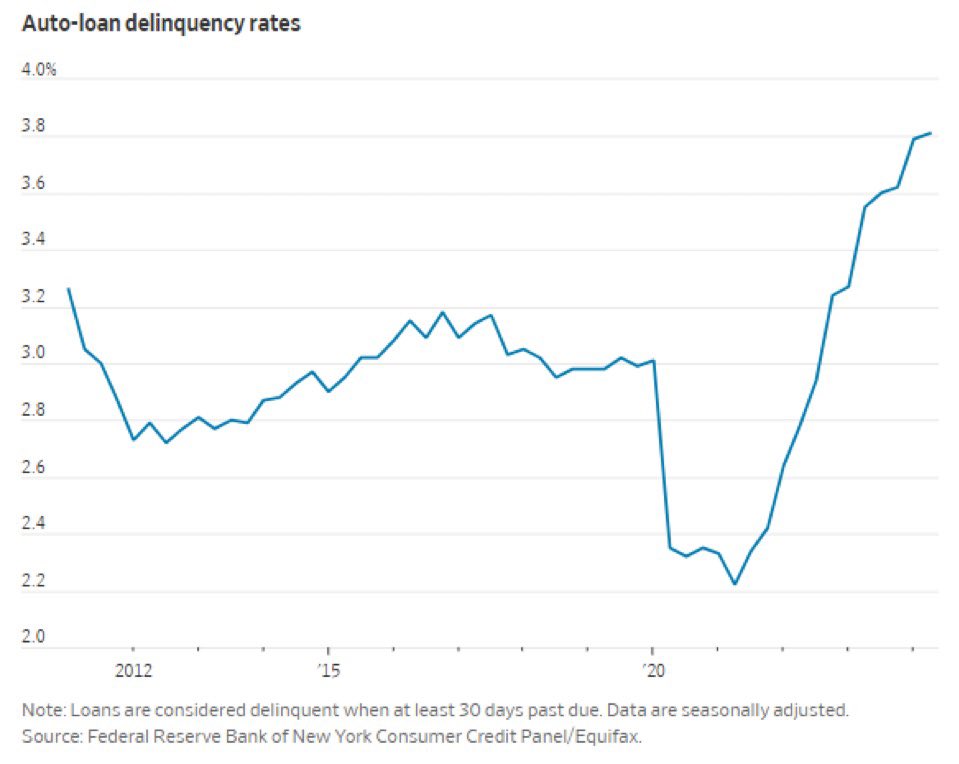

また自動車ローンの延滞率が14年ぶりの高水準になっています。

https://x.com/Barchart/status/1870705723736457718

これらのデータを見ると生活が苦しく、クレジットカードに頼らざるを得ない状況なのではないか?と推測できます。

これは少し前ですがアメリカ人の半数以上が緊急時の資金を持っておらず、そのうちの40%は1万ドル未満しかないという記事もあります。

最近の調査によると、アメリカの成人の56%が予期しない1,000ドルの費用を賄うための十分な貯蓄がないことが明らかになりました。

この調査は、1,030人の参加者を対象に行われました。これらの人々のうち、21%はクレジットカードを使用して借金に頼ると答え、16%は他の支出を大幅に削減して財政的なギャップを埋めると述べました。

さらに、10%は家族や友人からの支援を求め、4%は個人ローンを利用し、5%は代替手段を検討するということです。

https://www.nerdwallet.com/article/banking/data-2023-savings-report

この他にも先日雇用統計で81.9万人が下方修正、FRBの損失が1900億ドル、銀行機関の含み益がリーマンショックを遥かに超えている等いくつものリセッションシグナルが出ています。

一方で強い経済指標が出ているのも事実です。

なぜ、強い数値と弱い数値が混在しているのか?

これは恐らくインフレによって、持てるものと持たざるものの経済状況が乖離しているものだと思われます。

3,リーマンショック時よりインフレ率は高い(金価格上昇要因)

インフレとは通貨の購買力低下ですが、それと同時に資産は上昇していきます。

投資をする余裕のある富裕層はより裕福になり、投資にまで資金が回らない層はどんどんインフレによって購買力が低下していくということです。

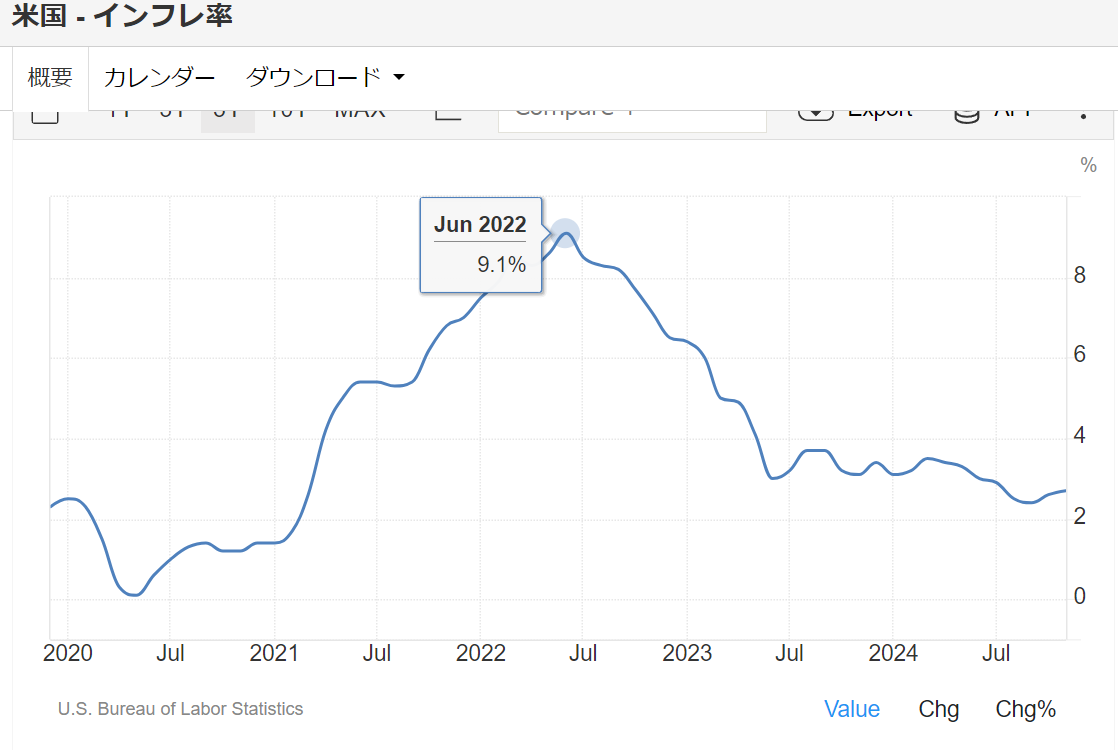

こちらはリーマンショック前のインフレ率ですが、一番高い時期でもせいぜい5.6%です。

一方、現在は最高9%を超えています。

現在のインフレ率は2%台まで下落しているものの、インフレ率とは前年比なので前年の価格水準が高い場合、インフレ率が相対的に低く見えるだけであり、物価上昇が終わったわけではありません。「ベース効果」

つまり、リーマンショック時の価格上昇よりも、今の方がより価格の上昇が激しいということです。

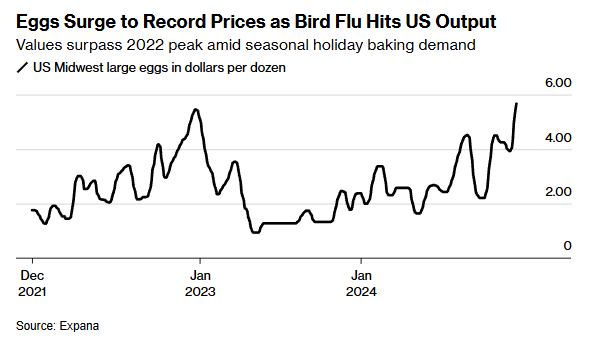

そして、最近のインフレ率データを見ると、下落していたインフレ率が再燃しつつあるようなデータが出始めています。

また、FRB自身がインフレ再燃を予測しています。

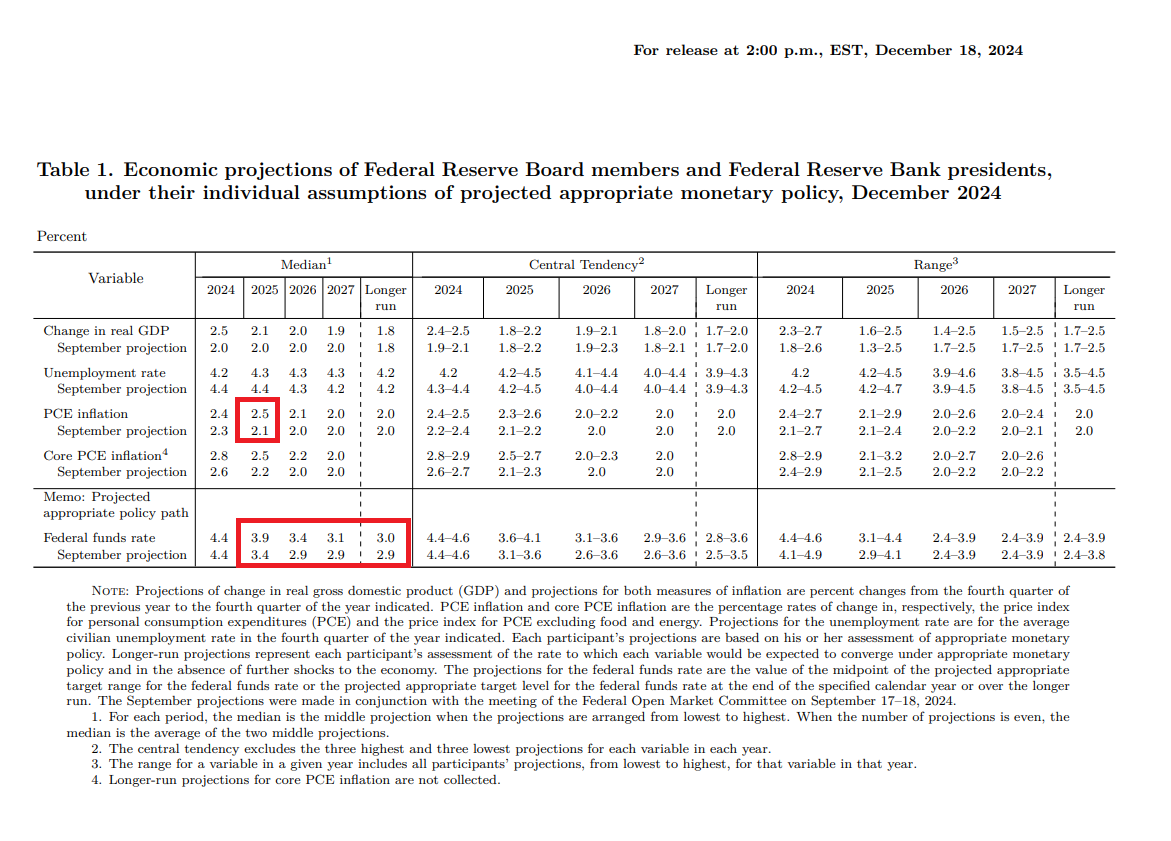

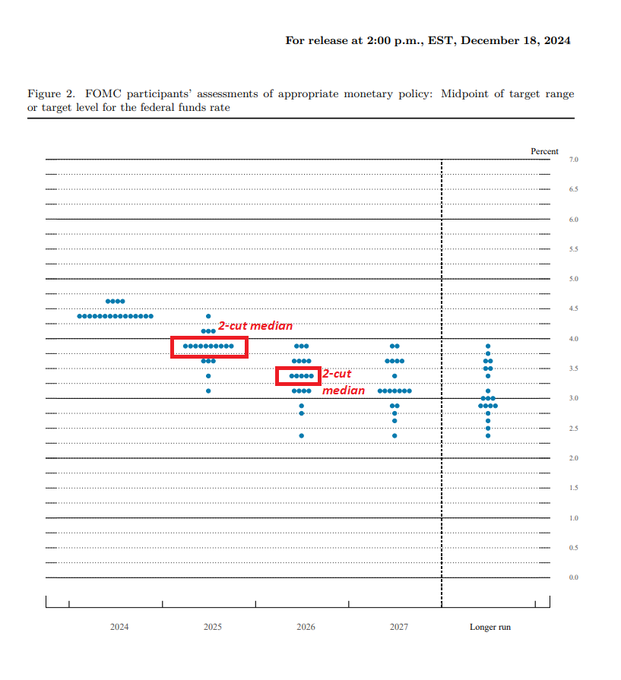

下記の通りFRBは2025年の見通しを”3回の利下げ”の予定から”2回の利下げ”に利下げペースを落としています。

今後利下げペース鈍化を予想しているということは、FRBがインフレ再燃を認めているようなものです。

インフレ再燃なら利下げペースが更に落ちる可能性や、場合によっては利上げする可能性もありえます。

もう一点が2025年末のPCEインフレ予想も引き上げている点です。

一方、FRBは2025年末のPCEインフレ予想を2.1%から2.5%に引き上げた。

さらに、FRBは現在、2026年末のインフレ率が2.1%になると予想しており、これは依然として目標の2.0%をわずかに上回っている。

明らかに、FRBはインフレが問題であることを再び認めた。

→米国利下げで市場が下落した理由とは?FOMC&日銀会合を解説。金銀は最終的に伸びる理由とは?

卵、オレンジジュース、コーヒー、ココア、牛肉はすべて史上最高値です!

FRBがインフレを認識しているといことは、利下げ可能性が遠のく=金銀価格上昇も遠く可能性はあります。

なぜなら利上げ=資産市場にマイナスの影響だからです。

とはいえ、一時的に金銀にマイナスだとはいえ、インフレは金や銀の価格の上昇要因です。

インフレとは通貨の購買力が低下ですが、これが続けばインフレヘッジになる資産は金銀しかないと気づくことになります。

そうなれば、1970年台のように金銀価格が上昇する可能性はありますね。

最終的に金銀価格を引き上げる燃料になります。

4,リーマンショック時より米国債務は急激に増加している

当ブログでは毎回お伝えしていますが、金価格が急激に上昇している要因の1つは、米国債務額が急激に増加しているからです。

→ゴールドが最高値を更新し続ける”本当の理由”とは?今後も上昇する可能性は高いのか?

世界で最も安全でしかも金利がもらえる米国債を殆どの金融機関が購入していましたが、急激に債務が増加し

「このままでは米国の債務は持続不可能なのではないか?」

という懸念が出てきており、世界の中央銀行が金を購入してまくっているということです。

そして、これはリーマンショック時よりも状況が悪いです。

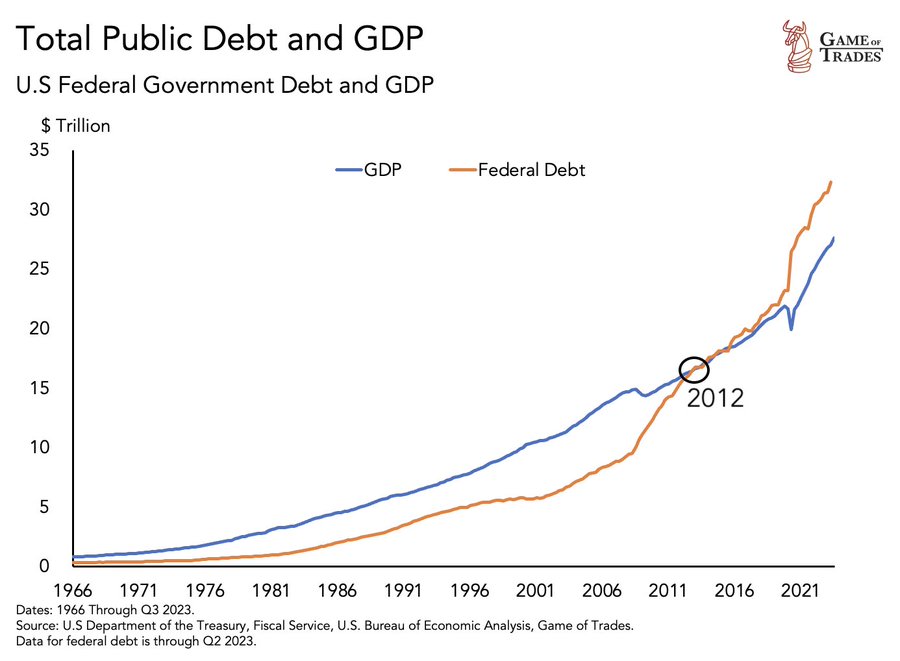

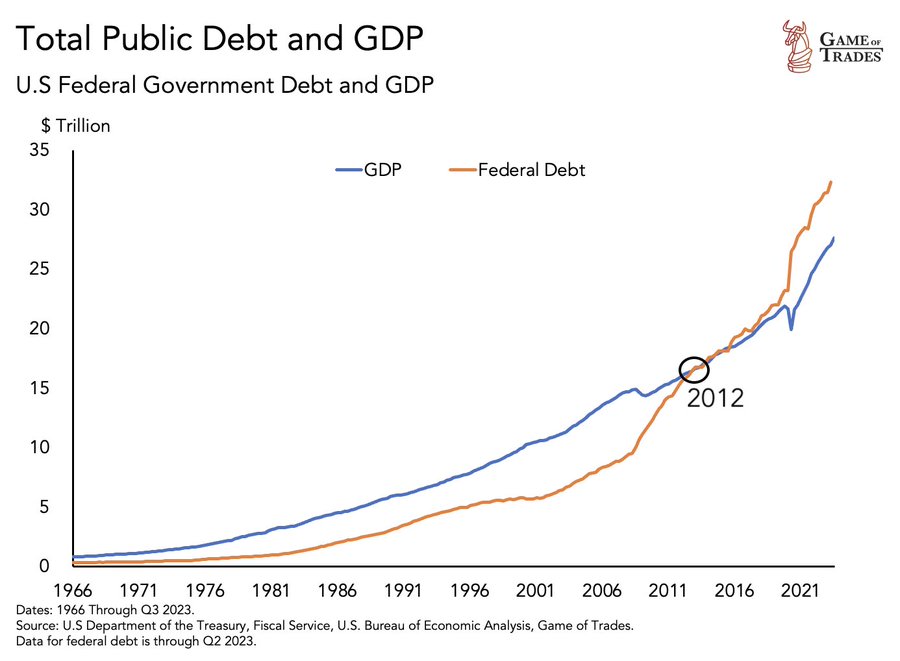

リーマンショック時の債務対GDP比を見ると、急激に増加していますが100%まで到達していませんでしたが現在は120%まで急激に増加しています。

債務額が増えても、国の成長率(GDP)が上昇していれば、問題視はされにくいです。

会社でもそうですが、債務額が増加していっても年間の売上が毎年更新し続けていれば、市場は「この会社は今後も成長し続けるだろう」と期待します。

このように国の成長率(GDP)=会社の年間売上のように捉えることができます。(当然完全に同じではありません。)

しかし、こちらのグラフをご覧ください。これは米国のGDP(青)と米国債務額(黄)です。

リーマンショック後、市場を救済する為に超大規模な緩和が実施され、それに伴って債務が急激に増加し遂にはGDP上昇よりも債務の増加が上回っています。

そして、パンデミック時の超大規模な緩和策で更にGDPと債務増加に乖離が出ています。

つまり、リーマンショック時に金銀が上昇した相場よりも、現在の方が更に米国財政状況は急激に悪化しているということです。

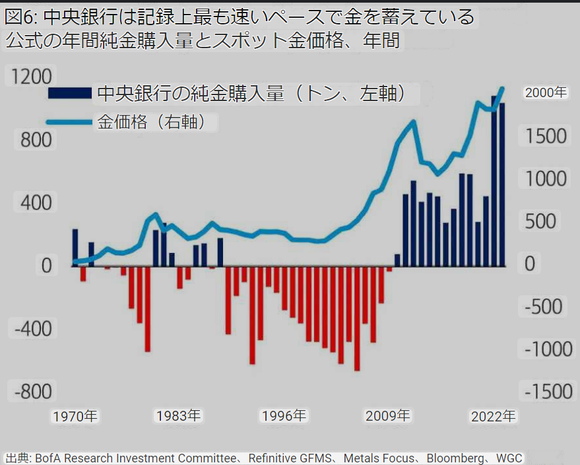

5,リーマンショック時よりも中央銀行の金銀の購入ペースは上昇している

これも以前から指摘していますが、中央銀行は現在史上最速ペースで金を購入しています。

そして、よくみると中央銀行が金を購入し始めたのは、2008年のリーマンショック後から実は買っているのが分かります。

なぜ、リーマンショック前はむしろ売却し続けていたのに、リーマンショック後からは買いに転じたのでしょうか?

やはり一番の理由は安全資産であった米国財政状況の悪化により、米国債が安全資産といえなくなったからでしょう。

先程の米国債務とGDPのグラフを見ると、GDPと債務増加の逆転が始まりだしてから金の購入が始まっているのが分かります。

中央銀行なども金利が得られる米国債を好みますが、GDPよりも米国債務の増加が上昇しているのを見て「米国財政は持続不可能なのではないか?」

と金を購入しだしているのがよく分かります。

じゃあ銀はどうなんだ?というと、中国は史上最高のペースで銀を輸入しています。

https://x.com/TaviCosta/status/1824130088423571766

また、インドに関しても同様に史上最高ペースで銀を輸入しています。

銀は金と違って中央銀行の準備金ではないので、公式に発表されないので動きは見えにくいですが、このように中国やインドが購入している点を見ると、他の国も密かに購入している可能性はあると思います。

これは単なる私の推測ですがインドや中国はソーラーパネやEVなどの事業の為、大量に銀を購入しているとしていますが、実際は資産保全の為に買っているのでは?と推測しています。

公に大量に資産保全として購入していると公 表すれば、銀価格が高くなってしまいますし、米国を怒らせれば金融制裁を受ける可能性も否めません。

【まとめ】リーマンショック前に似ているが、当時よりも金銀のファンダメンタルズは強い

現在の金銀の動きは確かにリーマンショック時の動きに似ていますが、背景のファンダメンタルズを見ると当時よりも現在の方が金銀上昇要因は強いと思います。

特にインフレと米国債務増加は現在のほうが著しく状況が悪いです。

もし、今後インフレが想定よりも上昇すれば、FRBは利下げを遅らせる可能性があり、そうなれば金銀の上昇も遅れる可能性はあります。

ただ、同時に景気後退も迫っている状況で、利下げをを選択するのかそれともインフレを抑える為、利下げペースを遅らせるのか?

もし、先に景気後退が発生した場合、以前の記事で解説したように金銀も他の資産と一緒に暴落すると思います。

→過去の金融危機で金、銀も大暴落した?S&P500と下落率を比較した結果・・・

しかし、景気後退が発生した場合結局はパンデミック時と、同じように経済を支えるという名目でバラマキが行われます。

現在のインフレが終わっていない状況で、バラマキが行われればどうなるのか?

1970年台に起きたような金や銀価格は20倍以上急する可能性は否定出来ないと思います。

→今の下落相場は1970年代のスタグフレーションに近い?金、銀が暴騰後に暴落した理由。

インフレが暴走するか?ハードランディングが訪れるか?神のみぞ知るですが、リーマンショック時よりも米国財政が危機的なのは間違いないでしょう。

→ロバート・キヨサキ「株式、債券、金、銀、BTCの価格の史上最大の暴落が来る。」

→デビッド・ハンター「2025年半ばに株式は80%下落し、20兆ドル規模の紙幣印刷でインフレ率は25%を超えるだろう」

→トランプ氏「BRICS通貨創設や脱ドルは100%の関税」脱ドルが止まらない4つの理由とは?

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。