目次

先日の歴史的なブラックマンデー超え過去最大の下落幅から、今度は3400円以上値上がりし過去最大の上げ幅で騒がれております。

この上昇相場は本物なのか?それとも偽物なのか?結論から言うと・・・

短期的には全く分かりません。

一生懸命チャート分析して今はバーゲンセールだ!と言っている方なども見かけますが、チャート分析(テクニカル分析)は、あくまでも過去の価格データや取引量、その他の市場データを基にして未来の値動きを予測する方法です。

今の暴落は異常事態です。

この暴落をチャート分析で誰も予測できなかったように、このまま上昇するのか?もチャートをいくらみても予測できません。

ただ、短~中期は上昇する可能性はある(かも)長期的には下落していくだろうというのが私の予想です。

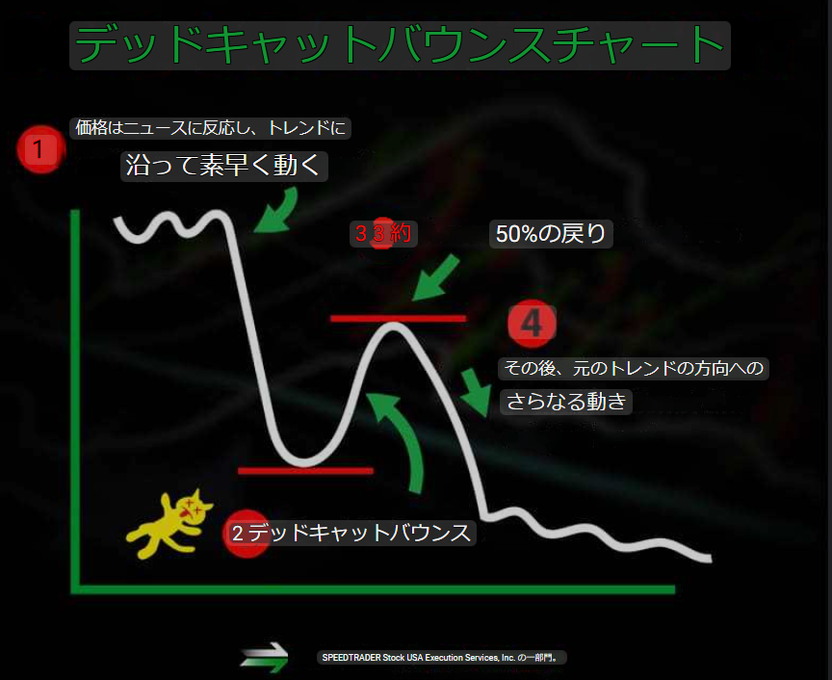

また、この値動きがデッドキャットバウンス(偽の上げ相場)なのではないか?という予測している方も多くいるようです。

1,急落後の一時的な上昇デッド・キャット・バウンスとは?

簡単に言ってしまえば急激に株価が下落した際に「バーゲンセール」のように見えてしまい、一時的に価格を押し上げるが、その後元のトレンドに戻り下落していく減少を指します。

急激な価格上昇: 長期間の下落トレンドの後に急激な価格上昇が見られる

一時的な反転: 上昇は一時的で、その後再び価格が下落する。

抵抗レベルでの勢いの喪失: 上昇が抵抗レベルに達すると、買いの勢いが失われ、再び下降トレンドに戻る。

トラップバイヤー: 上昇を反転の兆候と誤認して買いに入る投資家が新たなトラップバイヤーとなり、追加の供給がより重い売りを引き起こす。

※トラップバイヤーとは、市場の一時的な反発や価格上昇に反応して資産(例えば株式や債券など)を購入したものの、その後市場が再び下落してしまい、損失を被った投資家のことを指します。

◯んだ猫でさえ何高所から落ちれば跳ね返る可能性があることを示唆しています。

逆に「生きている」猫は落下を吸収し、勢いよく跳ね返ってトレンドの反転のように追随します

では今の日経は当てはまるのか?

あくまでも執筆時点ではありますが、デッド・キャット・バウンスのチャートを見るとかなり似ている動きです。

ここから猫が◯んでしまうのか?それとも、実は元気でまだ飛び跳ねる余力はあるのか?

これは今後日銀が利上げのポーズを取り続けられるか否か?米国の利下げはいつなのか?変わっていくと思います。

2,短~中期的には上がる…(かも)そもそも暴落のきっかけは利上げ→円高

そもそも株価が暴落したきっかけを振り返ると植田総裁による利上げです。

(もちろん、以前よりアベノミクス、黒田前総裁で異次元緩和、新NISAで実態経済以上に下駄をはかていたが根本的な原因ですが)

利上げする少し前から「利上げについて議論されているなど」の利上げ観測に関する情報がリーク報道され、市場も利上げを意識し円高→株価急落になった流れです。

「0.50%という政策金利水準、特に意識しているわけではない」

「東京CPI少し弱めではあるが、色々分析してみますとあの 一時的な要因を除いたところでは

「25ベーシスに上がっても非常に低い水準」

「実質金利で考えれば非常に深いマイナスで景気にブレーキは考えていない」

またドル円のチャートを見ると円高に向かうと、株価も連動して下落し6日に急激に円安になるとほぼ同時に株価が半値まで戻っています。

利上げ=円高になれば株価も下落し、逆に円安になれば株価は上がっていくので今後円高になるのか?円安になるのか?予想すればある程度の方向性は分かります。

特に植田総裁は今後も場合によっては利上げすると匂わせております。

「経済・物価見通しに沿って動けば、引き続き利上げしていく」

「0.50%という政策金利水準、特に意識しているわけではない」

発言通りにタカ派的な姿勢を継続するのであれば、株価上昇は難しいといえます。

逆に言えば、今回の株価急落を見てハト派的な姿勢になれば、再度円安→株価上昇の方向に動く可能性はありえると思います。

そして、今後利上げしていくというのも難しいのではないかと考えています。

1,利上げは日銀の債務超過に繋がる

令和5年度(2023年度)のデータですが現在日銀は国債を簿価で589.6兆円、時価で580.2兆円保有しています。

日銀は簿価評価だから問題ないとしてますが、時価評価でいうと9兆円の損失です。

この損失を埋め合わせているのが、日銀が保有しているETF(上場投資信託)の含み益34兆円です。

株価が下落するということは日銀のETF含み益も減少していくということです。

そして、株価を半値戻したとはいえ、たった0.15%の利上げ(0.25%)でブラックマンデー超えの株価下落を引き起こすとなると、今後そう易易と利上げが出来るとは到底思えません。

1月の時点も記事ですが野村総合研究所の木内 登英氏によると、経常赤字に陥る水準は、政策金利が+0.6%程度まで引き上げられる場合で、+2.8%で債務超過に陥ると試算しています。

保有する債券の平均利回りの水準が、FRBと比べてかなり低いことから、よりわずかな利上げで、日本銀行の場合には逆鞘になってしまう。それは、向う数年のうちに現実になる可能性があるだろう。他方、日本銀行が経常赤字に陥る水準は、政策金利が+0.6%程度まで引き上げられる場合だ。それは、近い将来には視野に入ってこない。

https://www.nri.com/jp/knowledge/blog/lst/2024/fis/kiuchi/0529_2

あくまで1月時点での予測であり、今回のように0.15%利上げしただけで、株価が暴落(日銀ETFの含み益減少)は予想していない点から、日銀の債務超過はもっと早い段階で来ると思われます。

いずれにしても日銀が利上げを選択進めていけばいくほど、自分自身の首を締め上げていくことになります。

であれば、利上げをしなければいいのですが、そうなると今度は円安、インフレが加速していくことになります。

2,経常収支は為替変動(円安)が要因でプラスだが・・・

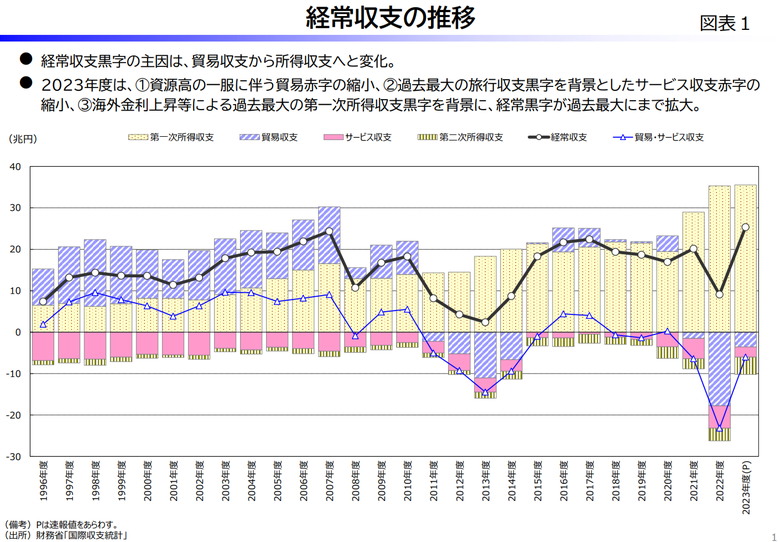

神田財務官が座長を務めた資料を見ると、国の経常収支は黒字です。

中央銀行が債務超過になったとしても経常収支が黒字であれば、国の経済が健全であることを示す指標となり、国際的な投資家や市場の信頼を高める要因となります。

逆に言えば経常収支が悪ければ、通貨の信頼性低下に繋がる可能性があるということです。

しかし、黒字になっているのは”第一次所得収支”のみで、貿易収支、サービスはマイナス続きです。

そして、これが致命的ですが唯一黒字である、第一次所得収支はこのように書かれています。

2010年以降、第一次所得収支の黒字は円建てで2.5倍に増加している一方で、その約6割は為替変動(円安)が要因。

つまり、円高になれば唯一の経常収支である第一次所得収支の黒字も縮小していくということになります。

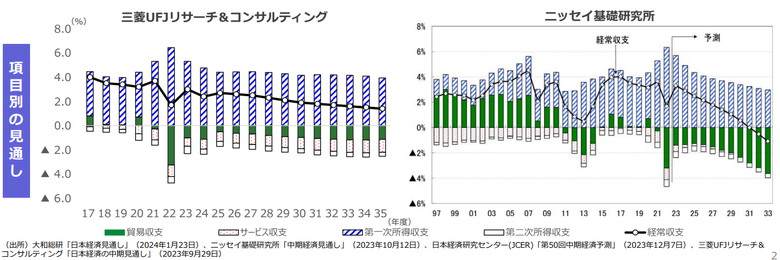

そしてコチラは、三菱UFJとニッセイ基礎研究所の今後の経常収支の予測。

いずれも今後下落していくと予想しているのに加え、貿易収支はもうプラスになることはないとしてます。

特にニッセイの予測では2031年の時点で経常収支はマイナスに突入。

しかもこの予測は日銀が利上げする前の予測ですので、利上げ後に円高が進んだ場合を織り込んでいないと思われます。

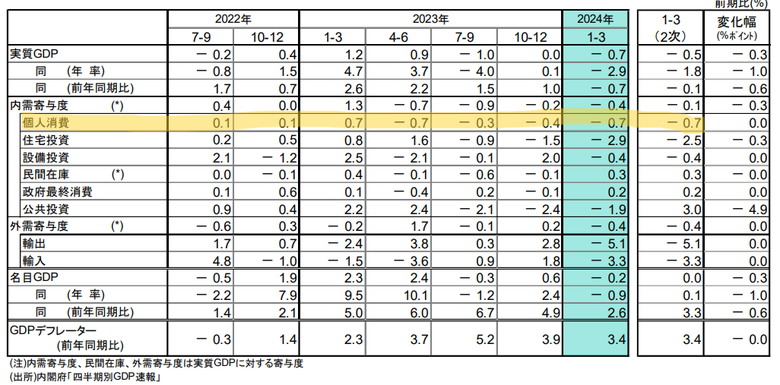

3,1-3月GDP実質GDPはマイナスに下方修正

経済は緩やかに回復していると壊れたラディオのように繰り返してますが、先月実質GDPは年率2.9%減に下方修正されております

特に個人消費は2023年4-6月期からマイナスが続いており、今期も-0.7です。

景気が回復しているようには見えません。

4,6月の実質消費支出1.4%減 2カ月連続低下、節約続く

これは先程の記事ですが消費支出は2ヶ月連続減少。やはり回復していくように見えないです。

総務省が6日発表した6月の家計調査によると、2人以上世帯の消費支出は28万888円と物価変動の影響を除いた実質で前年同月比1.4%減少した。2カ月連続のマイナスだった。減少幅は5月の1.8%減少から縮小した。

https://www.nikkei.com/article/DGXZQOUA060PY0W4A800C2000000/?n_cid=SNSTW001&n_tw=1722908191

ということで、現時点ではありますが日本の景気回復がしているようには思えません。

短期的には日銀が利上げのポーズを取り続けるのは難しければ、株価が上昇する余地はあると私は予想してます。

3,米国の利下げで、円高→株安もありえる。

短期的には利下げ続けるのは難しい!っと言いつつ、一方で米国側の景気後退→利下げ→円高になる可能性も否めません。

日銀は0.25%の金利ですが、米国は5.5%です。

もし、米国景気後退で急激に利下げ方向に向かった場合、米国は5.5%利下げする余地があるのに、日本はたった0.25%しか利下げ余地しかありません。

金利差収縮→一時的に円高→株安に向かう可能性も普通にありえます。

じゃあ結局短期で上がるのか上がらないのか?どっちなんだい?ってところですが、正直分かりません。

一瞬スケベゴコロが動きましたが分からないので、私は日本株に手を出すのを止めました。

どっちに転んでもおかしくないですし、今起きている事は数十年に一度起きるような異常事態です。

ただし、日本経済が今後奇跡的に回復し、インフレ率も低下する事がなければ結局のところどこかの時点で、債券安、株安の後激的な円安になっていくと予想してます。

「理解していないものには投資しないこと。」

ウォーレン・バフェット

→今の下落相場は1970年代のスタグフレーションに近い?金、銀が暴騰後に暴落した理由。

→イーロン・マスク「米国は破産しつつある」ドルの価値は過去4年間で25%の価値が減少しているのは本当か?

→ロバート・キヨサキ「株式、債券、金、銀、BTCの価格の史上最大の暴落が来る。」

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。