目次

1,米国雇用は強い数字

8月に80万人以上の雇用統計修正があったので、9月も大幅に下落するのではないか?このまま景気後退に陥るのではないか?という懸念が市場にはありました。

ただ、そのような市場の不安とは逆に9月の米雇用統計は予想よりもかなり強い数字が出ています。

21:30発表

🇺🇸非農業部門雇用者数

結果:+25.4万人

予想:+14.0万人

前回:+14.2万人

🇺🇸失業率

結果:4.1%

予想:4.2%

前回:4.2%

🇺🇸平均時給(前月比)

結果:0.4%

予想:0.3%

前回:0.4%

平均時給(前年比)

結果:4.0%

予想:3.8%

前回:3.8%

予想よりもかなり強い数字で、この数字をそのまま受け取るのであれば、ソフトランディング達成に近づいているように見えます。

ただ米雇用統計は良い数値が発表された後に、悪い数値に修正されることが当たり前になって来ています。

経済は強い!と見せかけておいて、あとで悪い数値を修正して発表するのが常態化しているのです。

2023年の雇用統計は全て下方修正されてます。

先日話題になりましたが、23年4月ー24年3月の1年間の81.8万人の下方修正されています。

https://www.bloomberg.co.jp/news/articles/2024-08-21/SIKOLAT0G1KW00?srnd=cojp-v2

そして、今回の雇用統計に関しても、雇用統計のデータに反映されるサンプル企業のうち62%しか回答できてないので、正しい数値が出ていない可能性があるとしているエコノミストもいるようです。

9月の米国雇用統計は、下方修正される可能性があります。

パンセオン・マクロエコノミクスの英国担当チーフエコノミストであるサミュエル・トゥームズ氏は、

「今日発表された254,000の雇用増加は、下方修正される可能性が高い」と述べています。この数字は、8月の159,000からの増加で、予想の150,000を上回る結果となりました。

トゥームズ氏は、「この急増は、雇用が引き締まっていることを示す多くの指標と逆行している」と指摘し、調査対象の企業の62%しか、予測のための回答を時間通りに提出していないことを指摘しました。

これは、昨年の68%からの減少です。

彼は「特に小規模企業が回答の遅れが目立ち、大企業よりも雇用を削減していると考えています」と述べています。

SEPTEMBER PAYROLLS COULD BE REVISED LOWER

— *Walter Bloomberg (@DeItaone) October 4, 2024

The surprising increase in payrolls is likely to be revised lower, Pantheon's Samuel Tombs says in a note about today's 254,000 print, an increase from August's 159,000 that beat estimates of 150,000. The spike "goes against the grain of…

もはや、米雇用統計の数値をそのまま信じている人はあまりいないですが、怪しいと思いつつも発表されたデータに従って、市場は動かざるを得ません。

10年債の金利を見ると急激に上昇してます。つまり、経済は強い(とFRBは見ている)ので、金利引下げ予想が後退しているということです。

雇用が強い=経済が強い→インフレ予想→金利引下げの予想後退→米国債利回り上昇

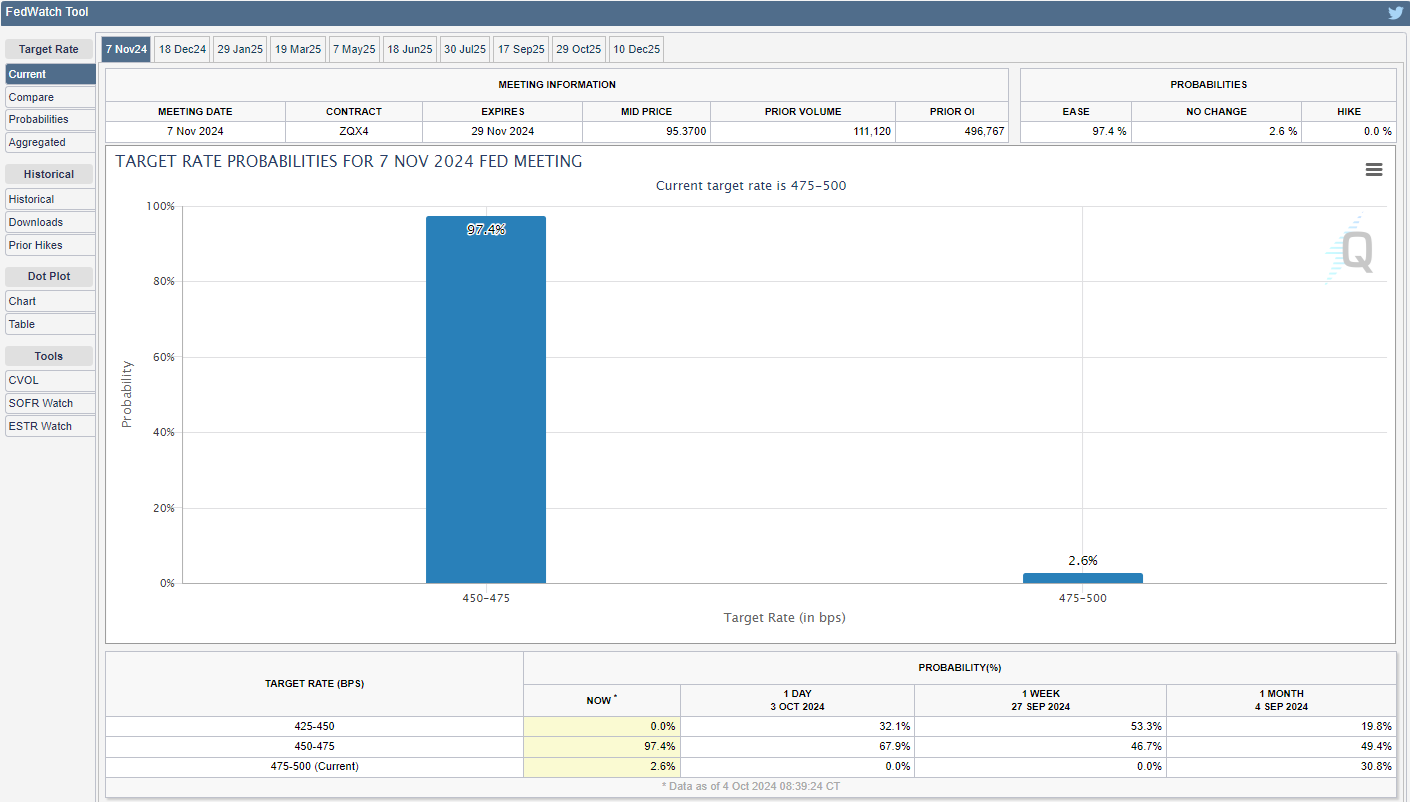

市場の11月の金利予想は50 bpsの利下げが行われる可能性が雇用統計前は53%だったのが、雇用統計後は0% になっています。

https://x.com/Barchart/status/1842382380952437080

本来であれば、FRBが市場に合わせて金融政策を決定するのが自然ですが、市場が米国政府のデータに合わせ動かざるを得ません。

いくらデータが疑わしいと感じていても、そのデータを元にFRBは金融政策を決定します。

ただ、本来であれば金利の上昇は金や銀価格の下落要因になりますが、金利が急騰したにも関わらず、金や銀価格も一時急騰しています。

2,ドル高にも関わらず、金、銀価格は一時上昇

まずはDXYの数値ですが雇用統計発表後に急上昇しています。DXYとはドルの強さを表す指標です。

金利が上昇すれば、ドルの需要が高くなりドルも強くなる傾向があります。

急激に148.6円まで円安になっているのを見れば分かるとおりドル高です。

そして、ドルが強くなるということは相対的に金や銀などの資産は下落する傾向があります。

金や銀は利息を生まない資産であるため、利回りが高いドル建ての資産に投資する魅力が増し、金や銀への需要を減少するのです。

しかしながら、今回の場合は動きが違いました。雇用統計発表直後こそ下落しているものの、その後大きく反発。

反発後に下落しているものの、底値2636ドルから2653ドルまで回復しています。

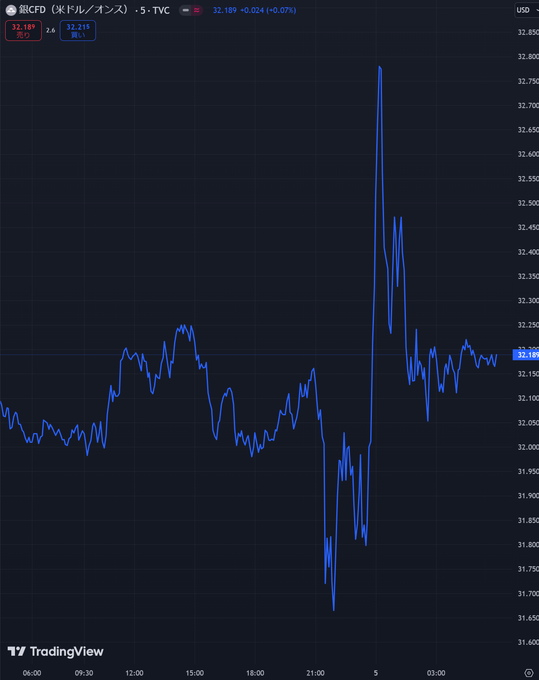

そして、もっと面白いのが銀です。同じく雇用統計直後は下落しているものの、金を上回る反発を見せてます。

ほぼ直線的に上昇し一時は33ドルまで上昇しています。X上ではこの急騰に興奮しているアカウントもちらほら見かけました。

上昇後は下落しているものの、雇用統計前の数値に回復していることから、金銀ともにかなり強い需要があるといえます。

これほど強い雇用統計(表面上)が発表されれば、大きく下落してもおかしくありませんでした。

なぜ、経済は強い数値が出ているのに、金や銀は強いのか?

やはり、これはやはり経済の強さと同時に、今後インフレ再燃の懸念が強いということです。

3,1970年代のようなスタグフレーションに近づいている?

1970年代のスタグフレーション相場とは?

インフレ再燃懸念と景気後退が同時に発生する景気後退期は、スタグフレーションとされています。

現在はインフレはある程度は抑えれ、経済も弱りつつありますのでスタグフレーションまで至ってません。

ただ、今後1970年代に発生したようなインフレと景気後退が同時進行する、スタグフレーションに突入すると予想する方は多くいます。

1970 年代に彼らが犯したのとまったく同じ間違いのように感じます。そして、私たちは今日、まったく同じ岐路に立っています…

https://Twitter.com/DarioCpx/status/1819539626660712790

また、債券投資家であるドラッケンミラー氏も、1970年代のような10%のインフレに突入すると予想しているようです。

ドラッケンミラー氏は単にここ数ヶ月の低金利トレンドの転換だけを考えているわけではないらしい。

ドラッケンミラー氏はもっと大きなことを考えている。彼は次のように述べている。

インフレは1970年代のレベルまで再燃する可能性もある。

1970年代は、アメリカのインフレ率が最大14%台まで上昇した時代である。

1970年代は3度インフレの波と景気後退が同時に進行した、スタグフレーション時代です。

※米国インフレ率(赤)政策金利(青)縦の灰色は景気後退期

インフレが上昇する度金利を急激に上昇させることで、経済を冷やしインフレも抑えてます。

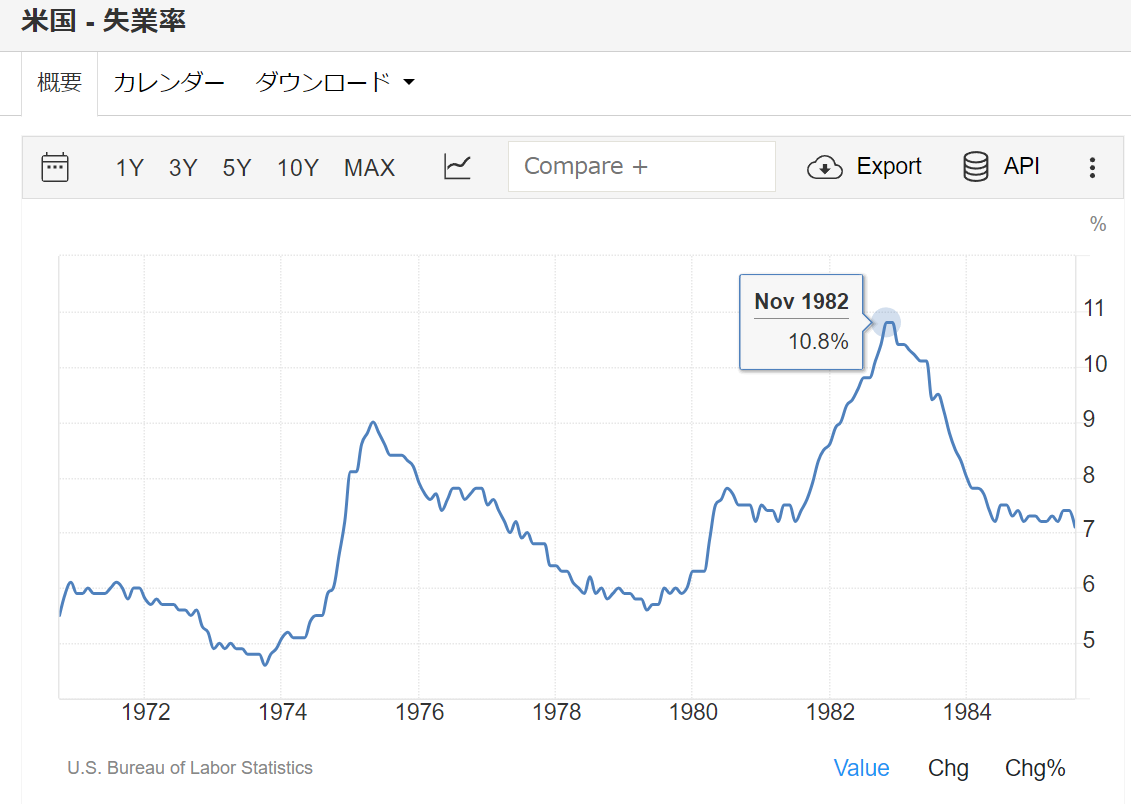

しかし3度目の波では、2回目の金利と同程度ではインフレは収まらず、20%まで急激に金利を上昇させることでなんとかインフレを抑えることに成功しています。

当然、20%まで金利を急激に上昇させたことで、経済は急激に冷やすことになり、失業率は10%に増加しています。(ボルカーショック)

そして、3度目の波が発生した際、市場は「このインフレを抑えることはできない」と判断したのか、金や銀価格は10倍以上急上昇しています。

→過去の金融危機で金、銀も大暴落した?S&P500と下落率を比較した結果・・・

現在は1970年代に近いのか?

現在の金融環境を見ると2022年に9%の高インフレから、2,5%まで下落しています。

FRBが5.5%まで政策金利を上げた事により、経済が冷えインフレ率も抑えられています。

ただ、この数値だけみると順調にインフレは抑えられているように見えますが、この数値は前年同月比です。

2023年8月のインフレ率は3.7%とまだ高インフレでしたので、比較的数値が出やすいということでうす。

そして、エネルギーと食料品を除いたコアCPI指数は前月比0.3%上昇し、4か月ぶりの高値を記録しました。前年比では3.2%の上昇しています。

引用:https://x.com/goofygoyim/status/1834788942358405538

表面的なインフレ率は下がっているように見えるものの、前年同月比やコアCPIは上昇してきており、数値を見るとインフレが完全に消えたようには見えません。

インフレ懸念が完全に消失していない中、FRBは50bpsの大幅な利下げを開始しています。

雇用統計は強い数値が出ているものの、景気後退とインフレ懸念が完全に消失しない中で利下げ開始している点では、1970年代のようなスタグフレーション相場に近づいているように見えます。

ちなみに50bpsで利下げ開始したのは過去に2回のみ。そのどちらも金銀の価格は急上昇しています。

→なぜ過去の50bps利下げで金銀価格は暴騰したのか?ドットコムバブル,リーマンショック時と現在の相場を比較。

【懸念点】次のFOMCが大統領選後なのが気がかり。

これは個人的な気になっている点ですが、次回のFOMCが大統領選後という点です。

前回の50bpsの利下げが民主党政権に忖度した、政治的要因とも言われていますが、もしそれが事実であれば選挙結果によって今後のFRBの方針は変わりそうな気もしてます。

具体的に言ってしまえば、トランプ氏が当選した場合は再度利上げ→経済を冷やす方向に舵を切る可能性もあると感じてます。

というのも、表面上強い雇用統計の数値を出しているので、「まだ経済は強い。インフレ懸念が強まった」と表明し、利上げする言い訳はできているわけです。

逆に雇用統計を修正し「雇用、経済は弱っている」と表明し、金利引下げを強めると言ったような舵を切ることもできます。

あくまでも、政治的要因で動くことがあるならば、という前提の話ですが、大統領選結果によってFRBがどちらでも動けるような環境ではあります。

景気後退が先に来るのか?インフレが先に来るのか?何れにしても金銀は面白い相場になりそうです。

→マイケル・オリバー氏「次の5週間で金は~3200ドル,銀は55ドルに上昇の可能性」は達成可能?リーマンショック時と比較した結果。

→バフェット氏バンク・オブ・アメリカ株を約800万株売却。銀のショートスクイーズに備えている?

→UBSは金価格目標を2,750ドルから2,900ドルに引き上げ!この予測は妥当なのか?

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。