目次

金価格が歴史的最高値を更新し続けています。執筆時点で2,577ドル。一時2,580ドルを超えるような場面もありました。

金価格は今年だけでも33回以上最高値を更新し続けているようです。

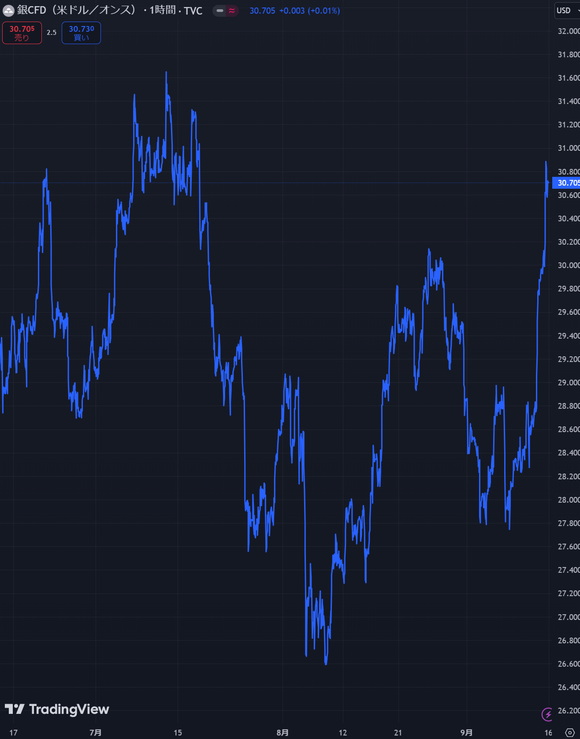

銀価格も上昇していますが、30ドル程度で最高値からはまだ程遠いです。リーマンショック後に50ドル前後が最高値ですが、ですが逆に言えばまだ格安とも言えます。

ではなぜ金、銀は上昇したのか?

1,現在の市場の予想

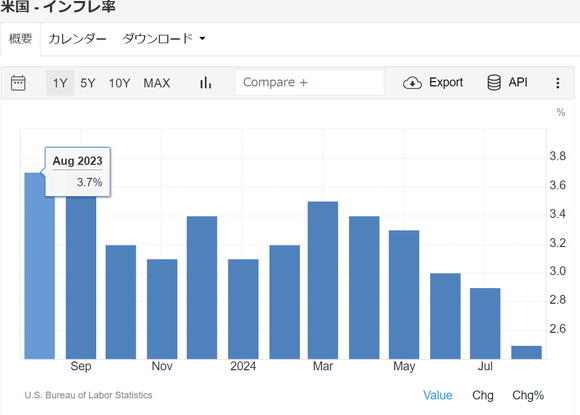

CPI統計後に上昇していったわけですが、表面の数値を見るとインフレ率は下落しているように見えます。

先日のCPI統計を見ると、前年同月比のインフレ率は前月が2.9%から2.5%に更に下落しています。

しかし、前年同月比なので前年8月の高いインフレ率との比較なので、低い数値が出やすいのです。

そして、エネルギーと食料品を除いたCPI指数は前月比0.3%上昇し、4か月ぶりの高値を記録しました。前年比では3.2%の上昇しています。

引用:https://x.com/goofygoyim/status/1834788942358405538

表面的なインフレ率は下がっているものの、前年同月比やコアCPIは上昇してきており、数値を見るとどう見てもインフレ的です。

通常CPI統計がインフレ的であれば、利下げ期待は後退しそれに伴って市場は全体的に下落していきます。

しかし、株価、金、銀などの価格はまるでインフレが終了したかのように上昇しています。

実際、市場は次回FOMCで0.25%か0.5%の利下げか?で議論され利下げ自体はほぼ確実視されています。

たった8時間前、9月18日のFOMC会合で50ベーシスポイントの利下げが行われる確率はわずか14%でした。

— Silver hand (@Anthony6355) September 13, 2024

しかし、現在では約50/50(46%)の確率になっています。 https://t.co/iKJXLEymVx

米国の経済アナリストで、金に強気なピーター・シフ氏は金が上昇した理由についてこのように述べています。

金が新たな最高値を記録しました。予想を超えるインフレデータにもかかわらずです。おそらく投資家たちは、インフレの上昇と利下げの組み合わせが金にとって強気材料であると気づいたのでしょう。

つまり、インフレは終わっていないものの、失業率など経済指標を見るとFRBは利下げ自体は避けられず、過去の金融危機前のようにインフレ+利下げで金価格は上昇したということです。

では過去景気後退懸念前、利下げ開始時の金や銀の価格はどうなったのか?見ていきます。

2,過去の利下げ時、金、銀価格相場

1,リーマンショック前の利下げ後に金、銀価格は上昇した?

リーマンショックが発生したのは9月ですが、実は金融危機が発生する1年前から金利引き下げは始まっています。

2007年9月には政策金利を5.25%から4.75%に引き下げ、その後も数回の引き下げが行われました。

当時の金価格を見ると利下げ開始から、急激に金価格が上昇しています。利下げ開始前から少し上昇しているのは、実際に利下げがされる前から利下げ期待によって上昇しています。

※緑は利下げ後の上昇。赤はリーマンショックの下落。

非常にざっくりですが利下げ前の価格が720ドル、2008年2月に最高値975ドルまで上昇してます。

約35.4%増加です。現在の金価格が2577ドルなので、同じ上昇率であれば約3490ドルまで上昇することになります。

以前デビッドハンター氏が金は3400ドルまで上昇すると予測していましたが、かなり現実味を帯びてきている気がします。

→デビッド・ハンター「2025年半ばに株式は80%下落し、20兆ドル規模の紙幣印刷でインフレ率は25%を超えるだろう」

デビッドハンター氏のXの返信を見ると「そんな急激な上昇はありえない」という反対する声も多いですが、実際に過去たった4,5ヶ月で急激に上昇してます。

またリーマンショック発生で急激に下落していますが、その後急激に上昇している点にも注目です。

銀に関しては更に上昇率が高く、13.7ドルから19.82ドルの上昇で約44.6%

現在が30.7ドルなので同じ上昇率であれば約44.4ドルです。

ただ、当時と違うのは銀の需要と供給です。現在は世界的な銀の供給不足状態であり、4年連続で銀が不足してます。

長くなるので以下の記事を読んで頂きたいですが、知られていないところで銀はかなり不足しており、これはリーマンショック時との大きな違いです。

→2025年までに世界の銀が枯渇?専門家が警告する3つの理由とは?

デビッドハンター氏はこれを織り込んでいるのかわかりませんが、銀に関しては75ドルまで上昇するだろうと予測しております。

2,コロナショック後の相場

2019年7月にFRBは政策金利を0.25%ポイント引き下げを開始。

コロナによる経済ショックが広がった2020年3月には急激に0.25%ポイントの引き下げを行いました。

2019年7月にFRBは政策金利を0.25%ポイント引き下げを開始前が、1400ドル前後。3月の急激な利下げ後に2037ドル前後まで急騰してます。

コロナショック前に利下げによって急上昇し、コロナショックで大きく下落。3月の急激な利下げでまた急激に回復してます。

上昇率で言えば約45.5%であり、現在の2577ドルで計算すると約3749.44ドルになります。

銀に関しても同じような動きです。利下げ開始前が16ドル前後ですが、一度上昇した後にコロナショック後に下落。3月の急激な利下げ後は28.3ドル前後まで急騰。

上昇率でいうと76.9%と金よりも更に上昇率は高かったです。そして、現在30.7ドルなので同じ上昇率であれば54.3ドルです。

3,1970年台のスタグフレーション相場

1970年台はインフレと景気後退が同時発生し、景気後退になれば利下げに舵を切り、利下げをすればインフレが再燃するというまさに今の相場に近いのでないか?と言われてるスタグフレーション相場でした。

この相場に関しては、インフレ率と政策金利を同時に見たほうが分かりやすいと思います。

※赤がインフレ、青が政策金利、灰色は景気後退期

インフレ率上昇→政策金利を引き上げ→景気後退に突入し→急激に金利を引き下げ

この流れで一時的にはインフレは収まったように見えるものの、再燃しているのが分かります。

そして貴金属投資家であれば、誰もが知っていると思いますが、1970年当初は35ドルだったのが、1980年の最高値で875ドルほどになっているので約25倍もの驚異的な上昇率です。

現在の2577ドルに換算すると、64,425ドルです。

更に上昇率が激しいのが銀です。1970年は1.6ドルだったのが1980年には最高値で48ドル付近まで上昇し、約30倍もの上昇です。

現在30.7ドルなので、921ドルまで上昇していることになります。

現在が1970年台のどこの位置にいるか?は賛否別れるところですが、1970年入口であればそのくらい驚異的な上昇です。

そして、もう一度政策金利を見てほしいのですが

最終的には金利をいくら上げてもインフレ率は抑えつけれられなくなり、最終的に20%まで急激に金利を上げることでインフレの暴走は止まってます。

もはや利下げ云々関係なく上昇し続けたインフレを当時のFRB議長ポール・ボルカーが経済を殺す覚悟で、金利を引き上げなんとかインフレを止めることに成功しています。

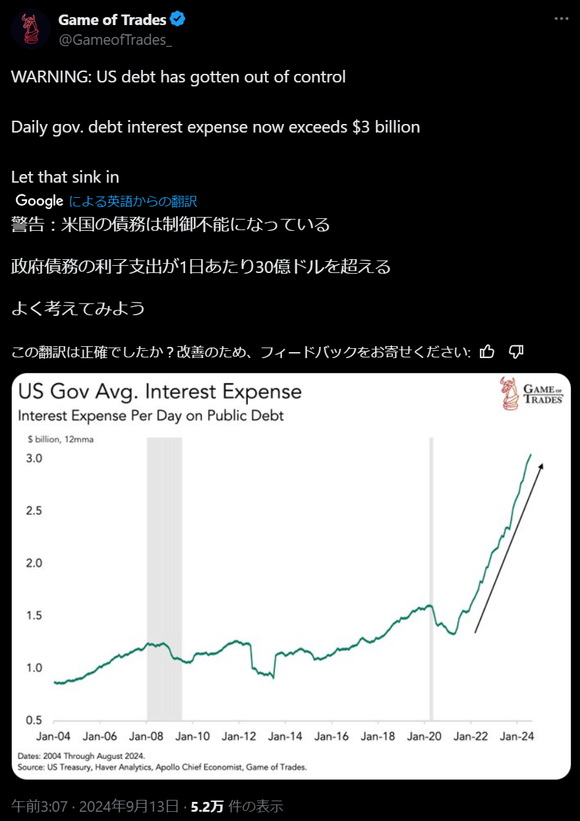

当時と違い今の方が危機的なのは米国の債務額です。

当時は米国債務額はGDP比でも30%前後であり、金利を上げてもまだ米国財政に余裕がありました。

しかし現在は債務GDP比は120%を超え、第2次世界大戦時よりも大きい状況です。

そして、債務額に関しても35兆ドルを超え、政府債務の利子支出は1日あたり30億ドルを超えてます。

https://Twitter.com/GameofTrades_/status/1834292679049707675

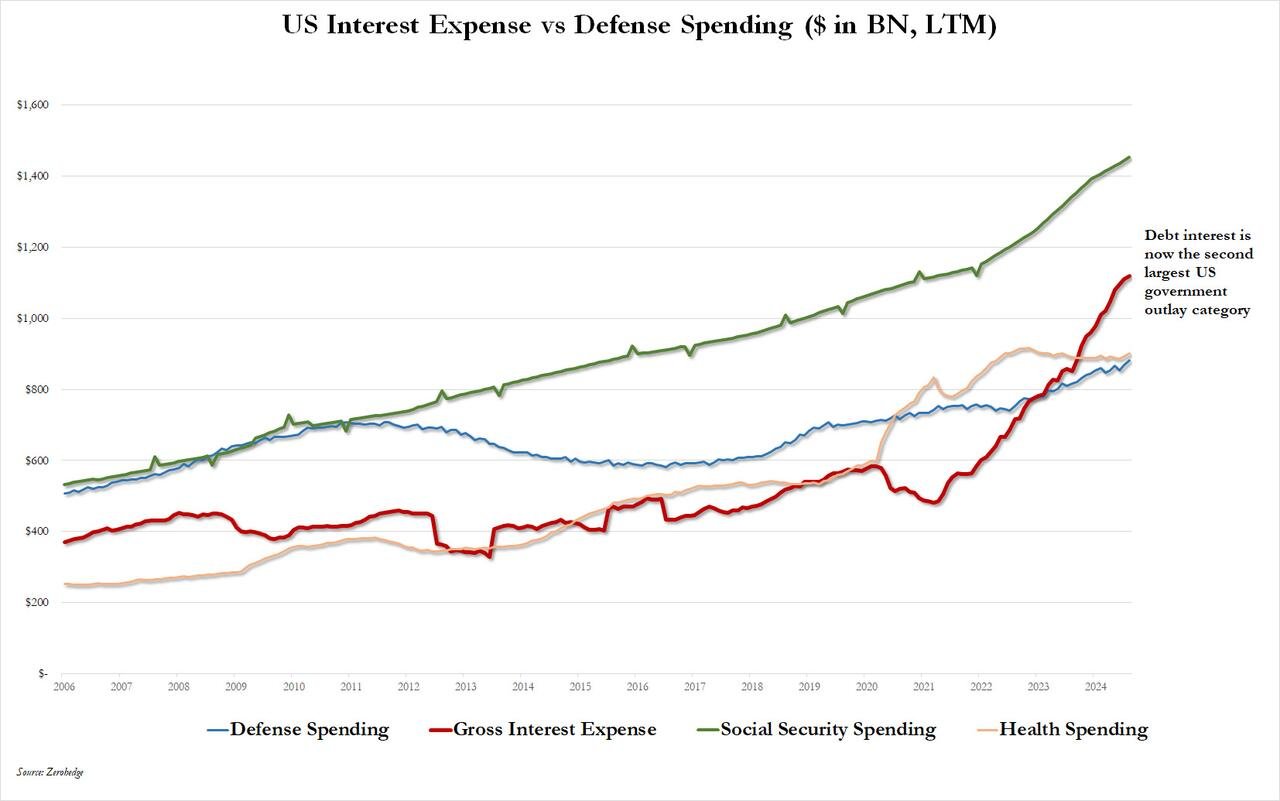

以前から指摘されてましたが、先日米国財務省が米国の債務利子が初めて1兆ドルを突破を公式に発表しました。

※赤 利息、青 国防費、灰色 医療支出、緑 社会保障費

国防費と医療費を超えて社会保障費に続く支出になっています。米国債務費自体増加しているのに加えて、高金利が続いているので利払い費も高くなっている状況です。

多くの投資家がインフレが高くなっているにもかかわらず、利下げを予想しているのは、こういった利払い費の急激な増加も背景にあるのかもしれません。

もし、今後インフレが更に加速し、1980年のように20%など金利を引き上げれば、利払い費も更に急激に増加します。

かといって黙ってインフレを放置すれば、インフレはどんどん加速していくという、まさにブレーキが壊れた暴走列車みたいなものです。

まだ、現時点では景気後退は近づきつつも、貴金属を含む市場への流動性は残されていると思われます。

【まとめ】おそらく利下げで金銀価格も上昇だが・・・

金融危機直前の金利引下げ後には、金や銀の価格は上昇しているといえます。他にもいろいろデータなどあるのですが

→過去の金融危機で金、銀も大暴落した?S&P500と下落率を比較した結果・・・

少し気になるのは利下げしない可能性です。日銀利上げ、FRB利下げとなるとドル安、円高の方向に進んでいく方向性になるので円キャリートレードの巻き戻しがまだ終わってない場合、大手銀行の損失が膨らむ可能性が少し気になります。

ゴールドマン・サックス( $GS )は、5月の時点で円は今後12か月間、1ドル150円以上の水準で推移する可能性が高いと予想。しかし、円高に向かい円キャリートレードで大きな損失を被ったようです。

https://x.com/Anthony6355/status/1833623735376466230

円キャリートレードがどの程度残っているのかわかりませんが、ゴールドマン・サックスと同じように円安予想していて円キャリートレードの損失が出ている銀行があってもおかしくはないと思います。

もし、FRBがその点を把握しており、銀行に配慮する場合は利下げを見送る可能性も0ではない気はします。(可能性は低いと思いますが)

何れにしても、金銀は最終的には上がるしかないのですが、ここで買い入れるか少し悩ましいところですね。

→デビッド・ハンター「2025年半ばに株式は80%下落し、20兆ドル規模の紙幣印刷でインフレ率は25%を超えるだろう」

→バフェット氏は再び銀を買う?過去1億3千万オンスの銀を購入した2つの理由と今後の予測。

→トランプ氏「脱ドル化の国は関税で制裁」5つの思惑とトリフィンのジレンマとは?

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。