目次

先日ジム・リカード氏が以下のような事を述べてました。

ジム・リカード氏「ゴールド初心者の皆さんへ、株式市場の暴落時には、ゴールドも下落します。これは、マージンコールのために現金が必要な弱気の投資家が売却するためです。強気の投資家は一度打撃を受け、底値を待ちます。そして、その時が来ると、彼らは一斉に買いに入ります。彼らは、その後ゴール… https://t.co/nAlSjcOnx6

— Silver hand (@Anthony6355) August 5, 2024

ウォール街で40年以上の経験を持つ金融・経済の専門家ジム・リカード氏はリーマンショックを予測した数少ない専門家です。

では本当に金融危機後に金(や銀)は暴落し、その後に回復していくのか?

ここ最近で最も大きかったコロナショック、リーマンショック、現在と近いと言われている1970年代のスタグフレーション時の金銀、とS&P500を見ていきます。

1,コロナショックでの金、銀株式の相場

最も近いのコロナパンデミックからのコロナショックです。

パンデミックにより世界中で経済活動が停止し、多くの国で厳しいロックダウンが実施されました。

これにより失業率が急上昇し、経済成長が大幅に減速、世界的な株価暴落が起こりったのはご存知かと思います。

相場が実際に下落したのはパンデミックが発生した直後というよりも少しタイムラグ後、2020年2月中旬辺りから2020年3月あたりで底値まで下落しています。

まずは米国の主要な株価指数であるS&P500。暴落前の3376ドルから2303ドルに下落。この下落率は約32%。

金の価格が1680ドルから1470ドルで下落幅は210ドルです。この下落率は12.5%しています。S&P500と比べると下落は比較的緩やかです。

銀の価格が19ドルから11.8ドルに下落し、約37.89%の下落率。特に下落率も激しいのですね。

ただ、その後の上昇も更に激しく、約11.8ドルから約29.2ドル約147%とすさまじい上昇率です。

2,リーマンショックの相場

まずはS&P500のチャートから見ていきます。

2007年の高値が1560ドルで2009年3月が底値で680ドル。880ドル下落し、下落率は約56%です。

金価格は高値1000ドルから底値が720ドル。280ドルの下落で下落率は約28%。

最後が銀価格。最高値20.800ドルから底値8.8ドルで約12ドルもの下落。リーマンショック前に急激に上昇しているのもあって、下落率は約57.7%と最も激しい下落です。

銀はコロナショック時と違い、リーマンショック下落”直後の回復”は株価と同じよう緩やかです。

恐らくではありますが、リーマンショック時と違い2020年コロナショック時辺りからの銀の供給不足が考えられます。

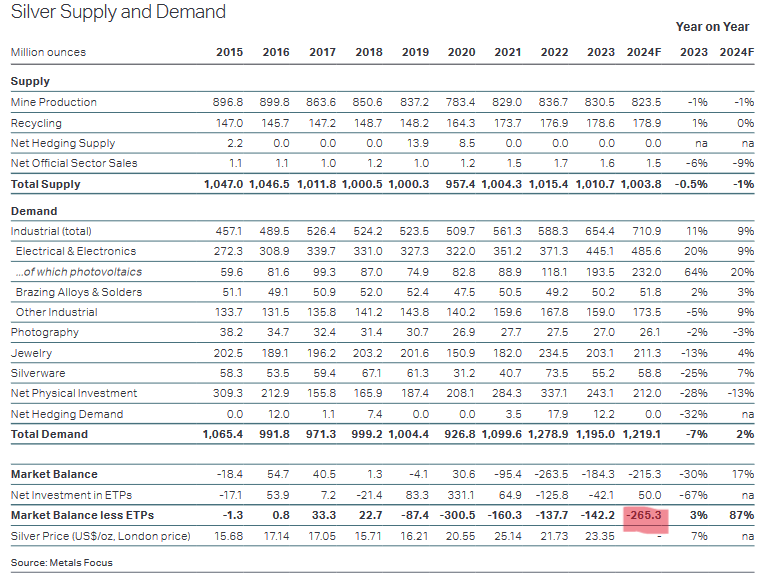

以下の表はシルバーインスティテュートという世界の銀業界を代表する、非営利団体が公開している銀の供給と需要を表す表です。

引用:Silver Institute "World Silver Survey 2024"

Market Balance Less ETPS とは銀の需給バランスから、上場投資信託(ETP)の純投資額を差し引いた数値です。

ざっくり言えばペーパー銀の数値を取り除いた、実際の現物銀の需給状況を反映した数値です。

この数値を見ると2019年からマイナスになり、現在もマイナスが続いてます。つまり純粋な現物の銀の供給が足りていないということです。

リーマンショック時のデータは手元にありませんが、今ほどの供給不足はなかったと思われます。

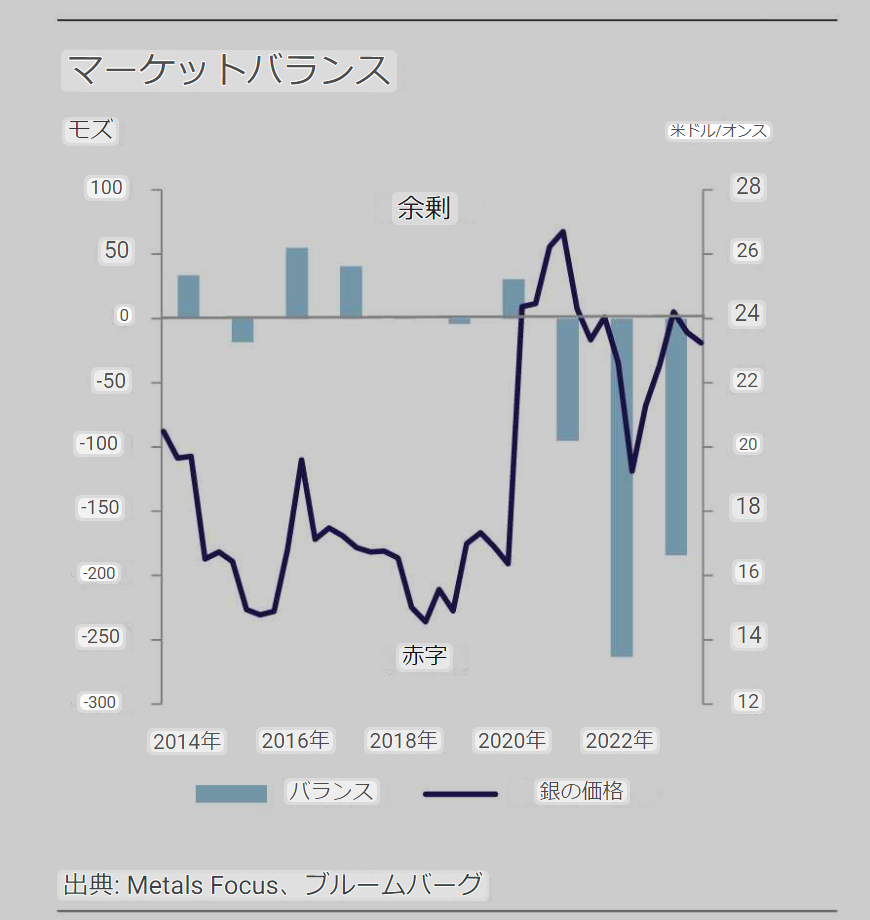

以下のグラフを見ると2023年は銀市場の需給バランスが著しくマイナスなのが分かります。世界の銀の供給不足は1億8千万オンスを超えています。

青緑の銀のバランスのグラフが下に向いているところは供給不足です。供給不足が始まってから銀の青の価格チャート(銀の価格)が大きく上昇していますね。

銀が供給不足と言われてもいまいちピンと来ないかもしれませんが、2024年は過去10年間で2番目に大きな銀の供給不足が予想されています。

なぜ供給不足なのか?については以下の記事で解説しているので、参照していただきたいです。

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの材料とは?

実はリーマンショック後に銀は大暴騰していた?

更にいうと実はもう少し長期でみると、銀はリーマンショック時で他の資産クラスより大きく暴騰してます。

2008年の底値8.8ドルから2011年で48ドルまで上昇。39.2ドル上昇し、上昇率は脅威の約445.5%です。

金に関しても長期的に見ると更に上昇し続けていますが、銀ほどではないです。

底値720ドルから最高値1880ドルまで上昇。1160ドル上昇し、上昇率は約161%ほど。

インフレが今ほど問題になっていなかったリーマンショック相場ですら、貴金属はかなり上昇しているのが分かります。

なぜこれほど上がったのか?について書き出すと終わらなくなるので、後日別記事で書いていこうと思います。

3,1970年台スタグフレーションの相場

現在のインフレと景気後退が同時に襲う相場を1970年代のスタグフレーションに近いと警鐘している著名投資家は多いです。

1970年代のスタグフレーションは1981年ポール・ボルカー議長が20%まで金利を激的に上げるまで続きました。

特にS&P500が激しく下落したのは1972年の高値から1974年にかけて120ドルから62ドルに下落。下落率は約48.3%。

そしてここからが面白いのですが、金は上下を繰り返しながら最終的に株価よりも大きく上昇しているのが分かります。

1980年に大暴騰する以前の一番大きな下落を見ると、1975年に186ドルの最高値から1976年に102ドルに下落しているのが底値。

約45.2%の下落率。

1970年当初は35ドルだったのが、1980年の最高値で875ドルほどになっているので約25倍もの驚異的な上昇率です。

1970年代のスタグフレーションでさえ、解像度を上げてみると金でさえも直線的ではないことが分かります。

逆に言えば、現在の相場が本当に1970年代に近いのであれば、一時的な下落があっても心配する必要はないと言えます。

そして最後が銀。金と同じように上下を繰り返しています。

1970年は1.6ドルだったのが1980年には最高値で48ドル付近まで上昇し、約30倍もの上昇です。

銀に関しては、ハント兄弟が銀を買い占めたからだ!という主張もあります。

ただ、チャートを冷静に見ればわかる通り、ハント兄弟がいなかったとしても金とインフレに追随して上昇していたのが分かります。

また、当時のように第2、第3のハント兄弟が現れないという保証はどこにもありません。

更に言えば当時は現在に比べると電子部品も少なく、消費する電力量も大幅に少ないので銀の実需は現代の方が遥かに多い点を考えるとやはり当時よりも現代の方が銀の方が可能性を感じます。

4,なぜ経済は暴落から回復するのか?

そもそもなぜ下落後に資産は上昇していくのか?

これは政府による大規模緩和が行われる事による、インフレ期待があるからです。

景気後退があれば政府はほぼ必ず政策金利を引き下げたり、給付金をバラ撒くことで景気回復策を実施します。

例えばコロナショック暴落→世界中で行われた給付金など大規模緩和がありましたが、政府債務額は急激に上昇しています。

パンデミックにより生活が苦しくなれば、給付金は生活費に消費されますが、中には生活はそれほど苦しくない層にも給付金が入ることになります。

生活が苦しくない層は、最初は自分の欲しいものなど消費活動に充てられていきます。

しかし何度も給付されれば、一定層は消費するのではなく、給付金を元にもっとお金を増やそうと投資にお金を回します。

このようにインフレと共に株価など資産の価格も上昇していきます。

国の債務額が上昇しても同時にGDPが上昇すれば、そこまで大きな問題にはなりずらいです。

年収100万円の人が5,000万円の借金をするのと、年収1,000万円の人が5,000万円の借金するのとでは債務償還能力が違うようなものです。

問題はGDP以上に債務が増える場合、どこかの時点でインフレが急加速するという点です。

5,1970年代よりも状況は悪い?

そして恐れていたインフレが起きているのが現状で、1970年代のスタグフレーション相場に近いと言われている所以です。

ただし、個人的には1970年代のスタグフレーションより状況は悪いように見えます。

というのも当時は米国債務GDP比は30%で、現在は120%を超えてます。

米国政府債務GDP比が30%と低かったので、ポール・ボルカー議長は20%の高金利に引き上げ経済を殺しながらインフレの息の根を止めることが可能でした。

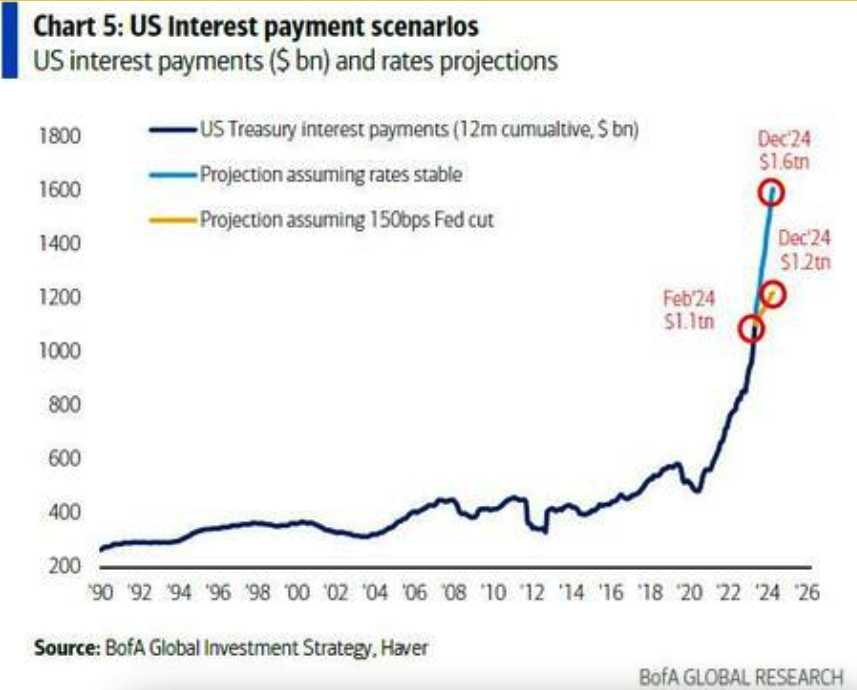

が、現在は債務額が多すぎるので、もし当時のようにインフレが再燃し、同じように金利を20%まで引き上げるような事があれば、債務の金利払いが急激に上がります。

国家のGDP以上に貨幣供給量の増加すれば(バラ撒けば)インフレが起きます。

当ブログでは何度も提示しているのですが、現時点での米国債務の利払い費だけで1兆ドルを超えてます。

政策金利5.5%ですらこれほど急激に増えているのに20%まで上げれば、債務返済する為に債務が債務額は更に急激に上昇することになります。

かと言って、金利を引き下げれば今度は1970年代起きたようにインフレが再燃する恐れがあります。

インフレが落ち着いて来ているとはいえ現時点でも3%と高止まり状態です。

金利を引き下げても、引き上げても地獄という究極の選択をパウエル議長らは迫れています。

→イーロン・マスク「米国は破産しつつある」ドルの価値は過去4年間で25%の価値が減少しているのは本当か?

【まとめ】金融危機で金、銀も大暴落するが、回復する可能性が高い

というわけで、なぜ金融危機が発生すると金が暴落し、回復するというのは確認できました。

そして、なぜ暴落後に回復するのか?回復した後に下落するのか?メカニズムさえ知っておけば、途中の下落はさほど気にする必要はないと感じます。

また最近のゴールドがドル建てでも最高値を更新し続けていてるのは「中国や世界の中央銀行が買っているからだ!」という主張があります。

ただ、これにはもう一歩踏み込んで「なぜ中国や中央銀行が金を狂ったように買い続けているのか?」を考える必要があります。

”誰が買っているか?”よりも”なぜ買っているか?”を知らなければ、先日中国が金を買うのを停止したと言うニュースがあった時に金を手放すような羽目になります。

その後金は上昇している

債券王ガンドラック氏は金の価格上昇に次のように述べています。

「(金の価格が上昇しているのは)先進国の政府は完全に制御不能になっているという認識が高まっているだけだと思います。」

https://Twitter.com/DLineCap/status/1796508621142159594

問題は今後金融危機が発生するのか?ですが、これに関しては別の記事で書いていこうと思います。

最近また「米国経済はソフトランディング可能」だという主張が増えているのが気がかりです。

→ロバート・キヨサキ「株式、債券、金、銀、BTCの価格の史上最大の暴落が来る。」

→イーロン・マスク「米国は破産しつつある」ドルの価値は過去4年間で25%の価値が減少しているのは本当か?

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。