目次

- 1,ゴールド、シルバーに関するニュース等

- 1,金2,442ドル、銀28.39ドル。

- 2,債券王 ガンドラック: 「(金の価格が上昇しているのは)非常に危険な地政学的な時代」を反映している

- 3,スタンリー・ドラッケンミラー氏購入した金鉱山株は52週高値を更新

- 4,中国の金購入停止はデマだった?5月も金を買っていた。

- 5,ヨルダン中央銀行 6月に2トン増加し、2か月連続で購入

- 6,米国上院議員 シンシア・ルミス氏FRBのバランスシート上の金の価格を再評価しビットコインを買う法案を提出。

- 7、アルゼンチンのミレイ大統領の政権は、中央銀行の45億ドル相当の金の一部を国外に移動させたことを認めた

- 8,今の相場は1970年代のスタグフレーションに近づいている?当時は金価格は30倍~だったが・・・

- 米国経済のニュース

1,ゴールド、シルバーに関するニュース等

1,金2,442ドル、銀28.39ドル。

株価が暴落しているのにつられて、金銀も大きく下落。ただ、株価に比較すると金はまだ持ちこたえているように見えます。

一方で銀は金に比べると鈍い動き。銀の場合産業用途が大きく占めるので、景気後退がくれば大きく下落するかもしれません。

金銀比価も上昇していますね。

以前からお伝えしてますが、リーマンショック等の金融危機が起きれば貴金属も下落しました。

今回金融危機が起きれば再度下落する可能性は高いです。

こういう下落するリスクを予め頭に入っていれば、大きく下落してもある程度冷静な判断はできるかと思います。

では、下落するなら今の貴金属のポジションを解消し、下落した際に買いなおすべきか?と思われるかもですが、それも微妙なところです。

⇛【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの材料とは?

金や銀は大手投資家らの膨大なショートポジションがあり、どこかの時点でショートスクイーズ(価格の暴騰)が発生する可能性も0ではないからです。

また、大きく下落した際に現物が買えるか?というのを少し懸念しています。

ロバート・キヨサキの予見したように、史上最大の暴落(買い場)は来るのでしょうか?

⇛ロバート・キヨサキ「株式、債券、金、銀、BTCの価格の史上最大の暴落が来る。」

2,債券王 ガンドラック: 「(金の価格が上昇しているのは)非常に危険な地政学的な時代」を反映している

債券王ジェフリー・ガンドラック氏は世界情勢の不安定さや地政学的リスクが高まっているため、投資家にとって金が安全資産として注目されていることを発言。

現在の金の価格は今までの動きや他の資産クラスと全く違う動きを示している、この動きは「非常に危険な地政学的時代」を反映している。

GUNDLACH: GOLD SEEMS TO BE IN A WORLD OF ITS OWN

— Peter Spina ⚒ GoldSeek | SilverSeek (@goldseek) July 31, 2024

Gold pices are representing a "VERY DANGEROUS geopolitical time" pic.twitter.com/tfWZJBl7TZ

また、これよりも1ヶ月ほど前ですが、ガンドラック氏は金の価格上昇に次のように述べています。

「(金の価格が上昇しているのは)先進国の政府は完全に制御不能になっているという認識が高まっているだけだと思います。」

https://Twitter.com/DLineCap/status/1796508621142159594

一般的には債券投資家は利子収入や元本の保全を重視し、比較的安定した投資を好むため、金のような利子収入が無い資産に対しては慎重になる傾向があります。

しかし、ガンドラック氏は昨今の急激に上昇するインフレと世界債務に危機感を持っており、リスクヘッジとして金に対して肯定的な意見が多いです。

またゴールドに関してもETFのようなペーパーゴールドに対して以下のように警告しています、

「私は、真の価値を持つ金地金や不動産など、実物資産を長期的に保有するのが良いと思います。」

「ペーパーゴールド(ETF)は投機手段の域を出ない。金現物が不足する状況で、誰もがゴールドの引き渡しを望んだ場合はどうなるか?彼らは無い袖は振れない」

https://www.bloomberg.co.jp/news/articles/2020-04-02/Q84WAFDWLU6R01

3,スタンリー・ドラッケンミラー氏購入した金鉱山株は52週高値を更新

金採掘大手ニューモントが再び52週高値を更新。大ブレイクアウトが待ち受けているのか? 👀🪙👇

https://Twitter.com/minenergybiz/status/1818711683713417412

スタンリー・ドラッケンミラーはヘッジファンドマネージャーで、一言で言えば資産規模は数十億ドルに達しているとされる億万長者の著名投資家です。

ドラッケンミラー氏は2月辺りにGoogleやNVDIAなどのテック株を売却し、代わりにニューモント社などの金鉱山株を購入したのが話題になっていました。

証券取引委員会への申告によれば、ドラッケンミラーのファミリーオフィスはアルファベット(Google)社、Amazon社、ブロードコム社の株式を売却

— Silver hand (@Anthony6355) February 15, 2024

逆に打撃を受けた金鉱山株であるバリック・ゴールド社とニューモント社の株式を買い増した。

ちなみにドラッケンミラー氏はNVIDIA株価上昇を当てている。 https://t.co/QwX2fbHztz pic.twitter.com/07F0EFZbAv

現在の株価を見ると流石に先日の株価暴落につられて、ニューモントも下落しているものの、まだ調整レベルであり、やや上昇しております。

スタンレー・ドラッケンミラー氏は、過去に資金運用で負けた年は一度もないとされていますが今後どうなるか気になるところです。

4,中国の金購入停止はデマだった?5月も金を買っていた。

先日当ブログの記事にもしましたが重要なので再掲。

中国中央銀行は5月に金の購入を停止していなかった

金取引銀行がPBoCのために金の輸送を手配しているため、ロンドンから北京への出荷は英国の税関データに明示されています。この税関データによると、PBoCは市場に対して購入を中止したと伝えた5月においても、実際には53トンの金を購入し続けていたことが明らかになりました。金価格を抑制し、より多くの金を取得するために購入を停止したと発表した。

https://www.gainesvillecoins.com/blog/pboc-gold-conduit-revealed-chinese-central-bank-did-not-stop-buying-gold-in-may

別の方ですが、やはり北京などから輸入ルートを変更したので、表の金保有のデータにあらわれていないだけで実際は”53トンの金を購入し続けていた”ようです。

表ルートで金を買ってしまうと、どんどん金価格が上がってしまうので、自分らが金を高値で買うことになってしまうからだそうです。

つまり、まだ中国は現時点で金の価格が上昇することは望んでいないともとれます。

まだ安い価格で金を備蓄するフェーズなので、私達のような一般庶民は今の内に金を買っておいた方がいいのでしょうか。

米大手銀行らですら、金価格上昇を認めざるを得ない予想を立てているのが気になるところです

→【2024年版】金価格はどうなる?世界の10大銀行の予想を比較

5,ヨルダン中央銀行 6月に2トン増加し、2か月連続で購入

ヨルダン中央銀行が発表したばかりのデータによると、同銀行の金準備高#goldは6月に2トン増加し、2か月連続で購入している。年初来の純売却量はわずか1トンで、金保有量は70トン強となっている。

https://x.com/KrishanGopaul/status/1818606738976743517

着々と金を買い進めている模様。

6,米国上院議員 シンシア・ルミス氏FRBのバランスシート上の金の価格を再評価しビットコインを買う法案を提出。

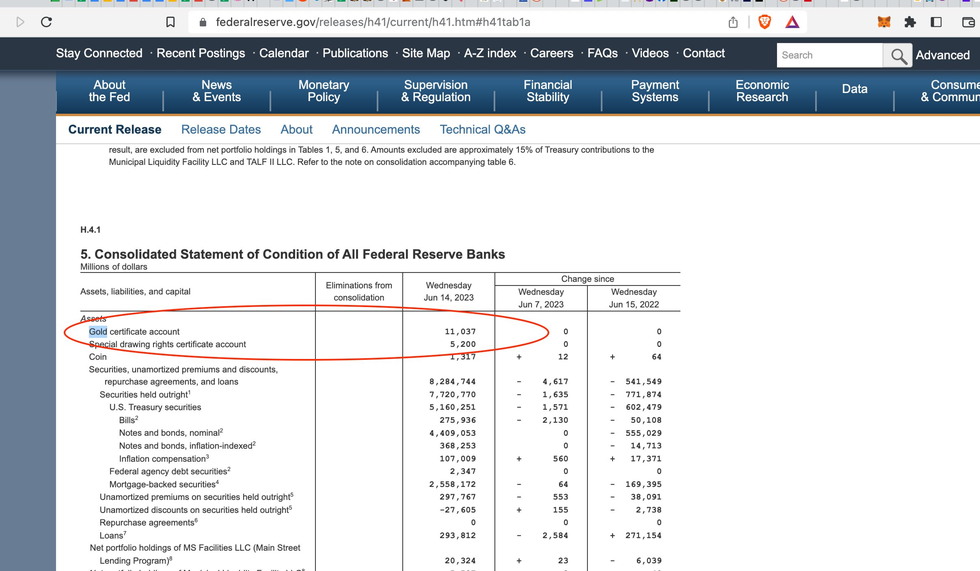

実際のFRBのバランスシートを見ると、2023年時点でバランスシート上の金証書の評価額は110億3700万ドルになっています。

米国財務省は8,134トンの金を保有していますが、これをオンスすると約261,416,390トロイオンス。

110億3700万ドル÷261,416,390トロイオンス=42.22ドルで評価していることになります。

しかし、現在の市場の金価格は2,440ドルを超えてます。

FRBのバランスシート上の価格と約58倍もの乖離があるので、これを実際の市場価格に再評価し、その差額を担保にビットコインを購入しようという計画のようです。

正直、現時点ではなぜわざわざビットコインに変換する必要があるのか?等不明点も多いです。

また、法案が提出されただけであり、これが通るとは今の時点では思えません。

この米国が保有している金を市場価格に再評価することで、6,400億ドル(150円換算で約96兆円)になるということです。

とはいえ、ジムシンクレア氏などが唱えていた、金価格の再評価が少しずつ具現化しているような気はしています。

→ジム・シンクレア氏「シンプルな計算によると、$50,000から$87,500が金の価格だ」

より詳しい記事はコチラ↓

⇛米国上院議員,FRBの金を再評価&100万ビットコイン購入する法案を提出した意図は?

7、アルゼンチンのミレイ大統領の政権は、中央銀行の45億ドル相当の金の一部を国外に移動させたことを認めた

アルゼンチンのハビエル・ミレイ大統領の政権は、中央銀行の45億ドル相当の金の一部を国外に移動させたことを認めていますが、批評家はこの金が押収されるリスクがあると警告しています。

アルゼンチン中央銀行の準備金には約200万トロイオンスの金が含まれており、市民はこの金のうちどれだけが国内に残っていないのか、どこに移動したのか、そして国際的な債権者による押収のリスクについて懸念しています。

ミレイ大統領自身は、金をブリッジローンの担保として使用されたことをほのめかした。

金はロンドンかスイスのバーゼルに送られたと推測されています。

現時点では確定してませんが、IMFへの返済のために金を担保に約200万トロイオンスの金を輸送したのではないか?という噂があります。

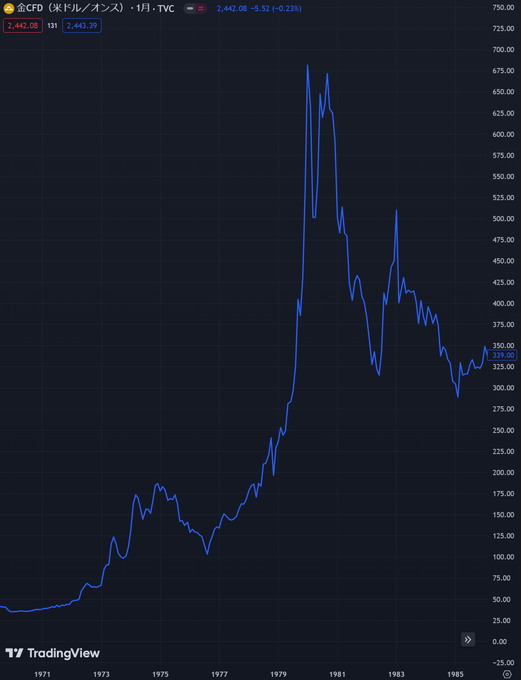

8,今の相場は1970年代のスタグフレーションに近づいている?当時は金価格は30倍~だったが・・・

今、FRBの金利引き下げが適切な政策だと確信していますか?それとも、短期的な利益(例えば株式市場の救済)と引き換えに長期的な痛みを招く可能性があるのでしょうか?1970年代と全く同じ誤りを犯しているように感じます…😅👇🏻

https://Twitter.com/DarioCpx/status/1819539626660712790

株価が暴落したのを受けて、JPモルガン等はFRBの9月の利下げ幅を50ベーシスポイント予想に修正しました。

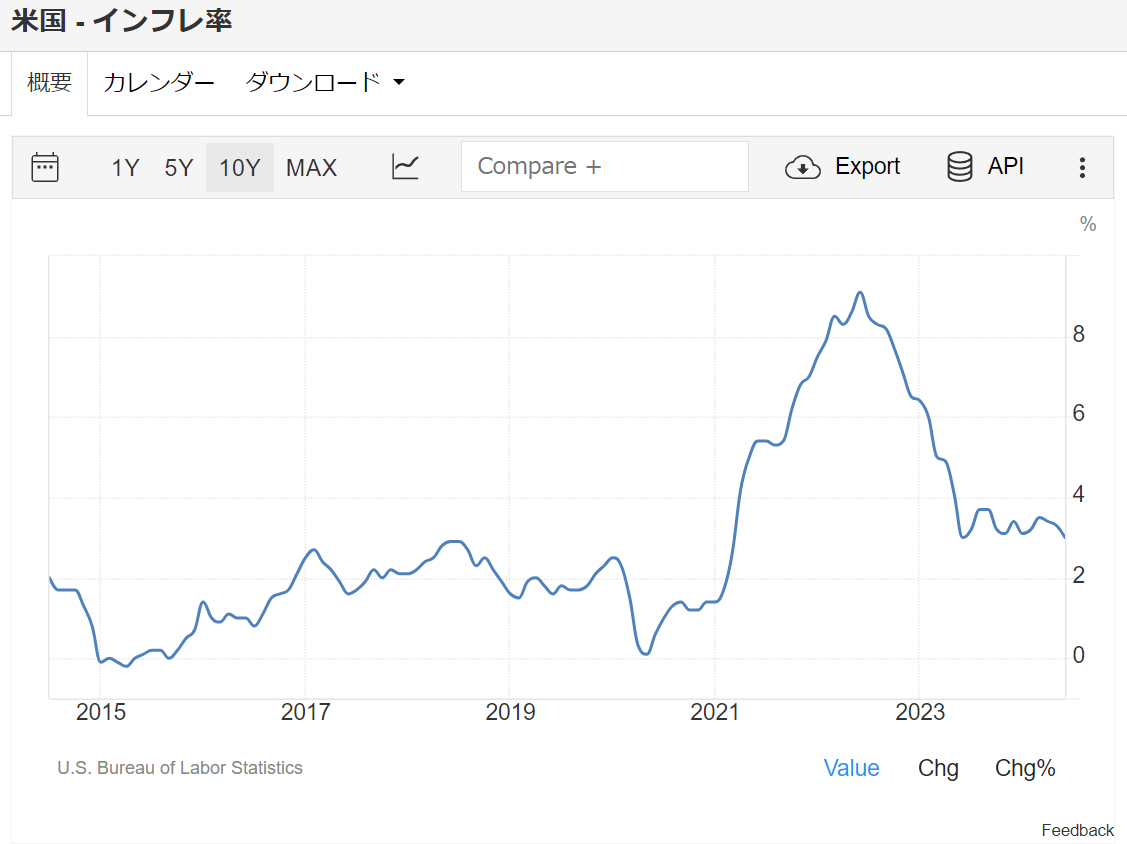

しかし現在インフレ率が下がってきているとはいえ、まだ米国インフレ率は3%と高い水準です。

この状態で再度利下げすれば、1970年代のようにインフレ⇛景気後退⇛インフレを繰りえすスタグフレーションに突入するのではないか?という懸念は以前からありました。

そして、今回株価暴落⇛利下げ予想が強くなっているので、また一歩1970年のような状況に近づいているというわけです。

当時は景気後退にもかかわらず、インフレが15%近く上昇し金価格は25倍に大きく暴騰

銀に関しては更に大きく暴騰し35倍まで上昇しました。

ただ、以下の記事で書きましたが1970年より現在の方が遥かに状況は悪化していると思います↓

⇛今の下落相場は1970年代のスタグフレーションに近い?金、銀が暴騰後に暴落した理由。

果たしてどうなることやら。

米国経済のニュース

9,ドナルド・トランプ氏「我々の35兆ドルの債務を仮想通貨の小切手や少しの ビットコイン を渡して返済するかもしれない」

以前はビットコインは詐欺と言っていたトランプ氏ですが、ここ最近は急激に心変わりしている模様。

⇛【金銀はオワコン?】トランプ 「ビットコインは金の市場価値を超える」発言の理由を考察。

https://Twitter.com/WatcherGuru/status/1819420124190797957

米国上院議員 シンシア・ルミス氏の金の価格を再評価しビットコインを買う法案を提出したのとタイミングがかなり近いのが気になるところです。

10,ウォーレン・バフェット保有するアップル株の約50%を売却

ウォーレン・バフェットのバークシャー・ハサウェイは、保有するアップル株の約50%を売却したことを明らかにした。 バフェットのアップル株保有額は860億ドル減少した。

https://finance.yahoo.com/news/berkshire-hathaway-cash-pile-soars-120626785.html

ウォーレン・バフェット氏だけでなく以下の創業者やCEOら富裕層も自社株を大量に売却しています。

NVIDIAのCEOジェンスン・フアン氏

https://x.com/Barchart/status/1798920823102972296

Amazon 創設者のジェフ・ベゾス氏

https://x.com/Barchart/status/1808581096596001215

Dell会長兼CEOのマイケル・デル氏

https://x.com/Barchart/status/1801137284655333505

エヌビディアの第2位の株主であり取締役であるマーク・スティーブンス氏

JP モルガンCEO ジェイミー・ダイモン氏

JPモルガン 最高リスク責任者のアシュリー・ベーコン

https://x.com/Barchart/status/1800481901653762273

ビル&メリンダ・ゲイツ財団

マーク・ザッカーバーグ氏

現金を積み増し、”何か”に備えているようにもみえます。彼らには何が見えているのでしょうか?

12,世界のM2マネーサプライが過去最高を記録

世界のM2マネーサプライが過去最高を記録!

ジェロームに送って! 🚀

https://Twitter.com/RadarHits/status/1819771104954650959

M2マネーサプライは、現金、預金口座、短期の預金など、広範な通貨供給を含む指標です。

一般的に、M2マネーサプライの増加は、中央銀行の金融政策の緩和や経済の流動性を示します。

マネーサプライが増えるのはインフレ要因になります。

経済全体の通貨供給量が増加し、消費者や企業がより多くの通貨を利用できるようになり、需要が増加します。

需要が供給を上回ると物価が上昇し、インフレーションが発生しやすくなるわけです。

以下のチャートは米国のM2マネー増加量です。

こちらは米国のインフレ率

パンデミック対策で大量にマネーのバラ撒いた後、タイムラグ後インフレしてます。発生する直前の2019年中盤あたりからM2マネーは急激に増加していますね。

そして、FRBが2022年6月から量的引き締め(QT)政策を開始したのち、M2マネーも少し減少し、インフレ率も3%台まで下落してます。

しかし、量的引き締め(QT)のペースを6月から減速させています。それに伴ってM2マネーは再上昇していますね。

米連邦公開市場委員会(FOMC)は1日、量的引き締め(QT)として知られるバランスシート圧縮のペースを6月から減速させると発表した。米国債のランオフ(償還に伴う保有証券減少)のペースは現在、月間最大600億ドル(約9兆3000億円)相当だが、この上限を6月から250億ドルに減らす。短期市場金利への圧力の緩和などを図った措置だ。

https://www.bloomberg.co.jp/news/articles/2024-05-01/SCTOZ7T0G1KW00

M2マネー上昇と9月に利下げがあるとするならば、インフレ再燃が懸念されます。

そして、米国以外でもM2マネーが再上昇しています。

果たして今後世界のインフレは収まり景気後退は防げるでしょうか?それとも1970年代のような悪夢のスタグフレーションが訪れるのでしょうか?

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの根拠とは?

→イーロン・マスク「米国は破産しつつある」ドルの価値は過去4年間で25%の価値が減少しているのは本当か?

→ロバート・キヨサキ「株式、債券、金、銀、BTCの価格の史上最大の暴落が来る。」

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。