50年ウォール街で逆張りマクロストラテジストのデビッドハンター氏がインタビューでFOMCの予測を語っています。

結論から言うと、次回のFOMCでは50ベーシスポイントの利下げされるだろう。

そして、11月も同じように利下げが続き、金は3400ドル、銀は75ドルまで上昇すると以前からの予測を再度語ってます。

インタビューではいろいろと語っておられますが、当記事では利下げの項目に関してのみピックアップしていきます。

- 金利の引き下げ: 2024年末までに、連邦準備制度(Fed)が複数回の0.5%の利下げを行う可能性が高い。

- 市場の反応: 金利の引き下げにより、株式市場や債券市場、貴金属市場が好影響を受けると予測。

- ソフトランディングの可能性: 経済がリセッションに至らず、ソフトランディングを達成する可能性があると見込んでいる。

1,FRBは既に利下げが遅れている

私はずっと言い続けてきましたが、金利に関しては、債券市場がFRBよりも先に動きます。

みんなが『FRBが緩和するかどうか』や『四半期ポイントか、半ポイントか』に注目しているとき、私はこう言いました。

『それは関係ない。10年国債の金利はすでに100ベーシスポイント以上下がっているし、最近では35~40ベーシスポイントも下がっている』と。

そして2年国債はそれよりも低い。

つまり、私たちは市場よりも約200ベーシスポイント遅れている、もしくはもっと遅れているかもしれない。四半期ポイントの利下げでは不十分だ、もっと大きくしなければならない。

つまり、FRBから得られる緩和よりも、すでに債券市場でははるかに多くの緩和が進んでいるのです。

現在の米国政策金利は5.5%で高止まりしていますが、10年債は下落し続けており、現在は3.6%。

より政策金利の影響を受ける2年債に関しても、5月の5%から大きく下落し、現在は3.55%程度。

FRBの政策金利が5.5%で2年国債の利回りが3.55%という乖離がある場合、FRBの政策金利が市場金利に対してかなり高い状態です。

政策金利と比較すると100ベーシスポイント以上遅れていており、既にFRBは利下げするのが既にお大幅に遅れていると語ってます。

そして、次のFOMC以降も連続的に利下げがあると予想のようです。

今年に焦点を当てると、来週50ベーシスポイントの利下げがあり、年末までにさらに2回50ベーシスポイントの利下げがあると予想しています。

これは私の推測ですが、11月に利下げがあり、その後、もし市場が極端に高くなることにFRBが警戒しなければ、12月にももう一度利下げが行われるでしょう。

50ベーシスポイントの利下げ後の、11月も50ベーシスポイントの利下げを予想。

ただし、次の利下げで市場が加熱しすぎ、FRBがこれに警戒を示すことがあれば12月は見送られるのではないかと予想。

2,FRBは50bpsの利下げで株価下落はナンセンス

また、「FRBは50bpsもの利下げを始めた場合、市場はこれが景気後退の始まりだと判断し逆に株価が下がるのでは?」という説に対してはかなり否定的な立場。

多くの人がFRBが利下げを始めると市場が反対方向に行くと考えていますが、これは非常に誤解を招く情報です。

そのチャートのせいで多くの人が弱気になっており、私は少なくとも1000回以上その質問を受けました。

『FRBが利下げを始めたら、それは弱気のシグナルだと思いませんか?』と。

でも、そんなことはありません。それは市場全体がどこにあるか、心理的な状況や経済状況によります。」

「その仮説が存在していることは知っていますが、もしFRBが四半期ポイントの利下げを行った場合に市場がパニックに陥るというのはナンセンスです。

FRBは利下げ後の記者会見でこう説明するでしょう。

『我々は市場よりも200ベーシスポイント遅れている。我々の政策金利は5.5%で、10年国債の利回りは3.60%で、2年国債はそれよりも低い。我々は四半期ポイントの利下げでは不十分だ』

と言うでしょうが、50ベーシスポイント以上は下げないと思います。

予想よりも利下げ開始したからと言って、必ずしも市場が下落するわけではなく、利下げタイミングでの経済状況や市場参加者の心理面によると語ってます。

確かに米国経済データをかなり深堀りしている人であれば、どこかの時点でハードランディングは起きるだろうと予想してますが、現時点ではそこまで悲観的に感じません。

以前のインタビューでデビッドハンター氏自身も雇用状況は悪化していると認めてますが、まだ流動性は残されており、ハードランディングまではまだ猶予があると予想しています。

→デビッド・ハンター「2025年半ばに株式は80%下落し、20兆ドル規模の紙幣印刷でインフレ率は25%を超えるだろう」

失業率は上昇しており確かに4%を超えたものの、まだ経済が崖から落ちるほどではないとしてます。直近の失業率に関しては4.2%です。

では過去に金利引下げ時に株価が下落したのはどのような相場環境だったのか?

ドットコムバブルが崩壊した2000年はFRBが利下げ開始したにも関わらず、株価は下落し続けていた相場を例に見ていきましょう。

まずは株価です。2000年9月から下落し続け、2003年3月底値にたどり着いてます。

当時の金利を見ると2000年12月から1月に50bpsの利下げが行われています。そして2001年から断続的に利下げし続けています。

利下げ直後は株価も少し上昇しているものの、利下げが続いたにも関わらず2003年まで株価は大きく下落してます。

なぜ、利下げが継続しているにも関わらず株価が下落しているのか?

1つの理由としては、「市場がそれほど景気後退を織り込んでいなかった」というのがあるかと思います。

当時の米国債の金利を見ると、現在とは状況が大きく違うのが分かります。

FRBの利下げ前から金利は下がってきているものの、5.5%の金利でそれほど政策金利と乖離は大きくないです。

2年債に関しても5.66%前後でそこまで政策金利と乖離はありません。

多少景気後退を懸念予想もあるでしょうが、大多数の債券投資家は楽観的に市場を見ていたと捉えることができます。

一方で、現在政策金利は5.5%にもかかわらず、10年債は3.64%、2年債に関しても3.6%で180bpsも乖離があります。

債券の金利が下がっている=債券が買われている

リスクオフである債券が買われている=景気後退はある程度織り込んでいる。

=FRBの利下げも既に織り込み済み。

ということです。

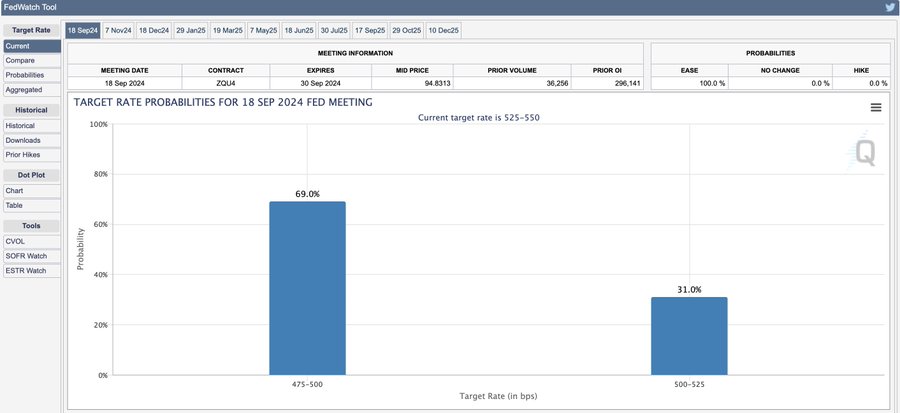

また、現在50bpsの利下げ確率が69%を超えており、もしFRBが50bpsを市場参加者の発表に驚き、株を大量に売却する可能性は低いと思われます。

他にもデータはあるのですが、現在の市場はすでにある程度の利下げを織り込んでいるのは確かです。

特に10年国債や2年国債の金利が低下していることから、債券市場が先行して「利下げが必要である」と判断している状態です。

つまり、利下げは市場にとってサプライズではなく、予想されている動きです。

したがって利下げが発表されても、市場はすでに準備ができており、パニックにはならないと考えています。

そして、利下げされても株価は下落しないとする2つ目の根拠が、経済実態はまだ崖から落ちるほどではないという点です。

ハンター氏がどの指標を見てそのように語っているかはわかりませんが、米国の間近GDP成長率は3%と決して悪くない数字です。

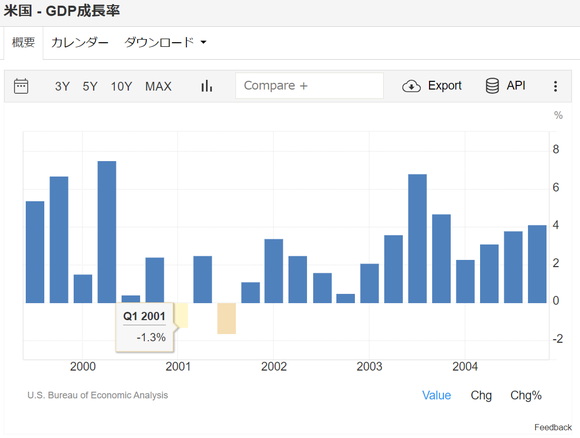

そして、ドットコムバブルが崩壊した2000年のGDPを見ると、2000年Q3は0.4%と大きく下落、

その後一度上昇するも、GDPはマイナスに下落しています。つまり実体経済が利下げに追いついてません。

多くの人は利下げすれば自動的に株価も上昇すると思い込んでいますが、利下げをしようが、経済が押し上げられなければ株価は上昇しないという良い例です。

そして、現在は当時と違い”ある程度経済は強い”、”市場は既に利下げを織り込んでいる”

以上の点から、たとえFRBが利下げ発表したところで、株価が下落するのはナンセンスだと語っています。

利下げしているのに、経済が悪化しているなら人々はどこに投資するのか?

当時、株価は2003年3月が大底だった時、ゴールドは対象的に上昇しているのは興味深いところです。

そして、金銀に関しても以前から話しているように、株価と共に大きく上昇すると再度語ってます。

私は7月のレターで銀のターゲットを60から75ドルに引き上げました。

そして、今週、金のターゲットも引き上げました。

ブレイクアウト(景気後退)前に3000から3400に増やしました。

昨日は大きな日で、今日はまあまあの一日でした。

銀と金はこれから巨大な動きを始めると思います。これらのターゲットは、私の予想では第一四半期中に達成される可能性があります。

3,世界的な大恐慌は2025年だろう

ここまではあくまでも数ヶ月の予測であり、以前からこの楽観的な相場は2025年には終わるだろうとデビッドハンター氏は予測しています。

ただし、これが長期的に続くかどうかは不明です。

私の考えでは、彼らは過度に引き締めたと信じており、その結果として今後のグローバルな経済の崩壊があると見ています。

ただし、それは2025年の話であり、現時点では分からないでしょう。

パンデミック後の急速な株価回復を言い当てたハンター氏ですが、今回はどうなっていくか?

個人的にはバフェットやジェンセン氏等資本家が株を継続して売却しているのが気になるところです。

→デビッド・ハンター「2025年半ばに株式は80%下落し、20兆ドル規模の紙幣印刷でインフレ率は25%を超えるだろう」

→債権王ガンドラック氏「人々を金やビットコインに駆り立てるのは”終わりのない債務システム”のせいである」

→バフェット氏は再び銀を買う?過去1億3千万オンスの銀を購入した2つの理由と今後の予測。

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。