目次

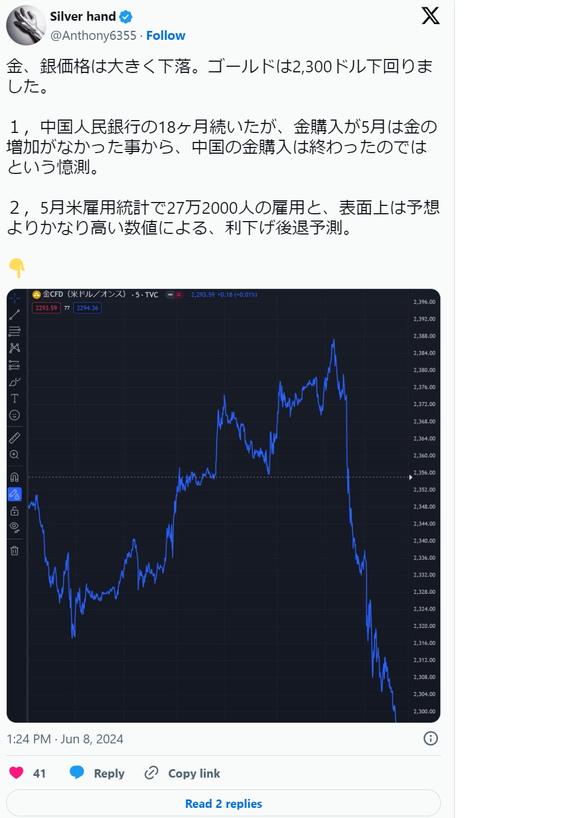

18ヶ月ゴールドを買い続けていた中国人民銀行がゴールドの購入を停止したと言うことで、「中国のゴールドを購入は終わったのではないか?」という予測が流れています。

中国が発表した金準備金が18カ月連続の増加していたが、5月は先月と変わらず2,264トンだった。

— Silver hand (@Anthony6355) June 7, 2024

このデータを見て中国がゴールド買いをやめたのでは?という憶測が広まっている模様。 pic.twitter.com/LORbVpjl6I

中国人民銀の金保有、5月に増加止まる-1年半続いた金購入終わる

これを受けてゴールドの価格は大きく下落。

2,377ドル前後だったのが、この報道で2,335ドルくらいまで下落していますね。

(その後米雇用統計で更に2,300以下まで下落)

個人的にはこの中国の報道と米雇用統計のWネガティブニュースはある意味タイミング良すぎる気もしますが・・・

肝心なのは中国はゴールドに興味を失ってしまったのか?なぜあれだけ爆買いし続けたゴールドを5月は停止したのか?という点です。

1,中国のゴールド保有量は十分?

そもそも中国の金の保有量は世界7位で2,262.45トン保有してます。あくまでも公表されている数値ですし、これはあくまでも中央銀行が保有している数値。

7位というと「7位じゃ駄目なんですか?」という声もありそうですが、中国は中央銀行だけでなく国有企業にも金、銀を保有しています。

中国国有企業が保有する金は3000トン以上の物理的な金の準備と、10000トン以上の物理的な銀の準備を持っており、中国人民銀行の金の準備を上回っています。

Chengtong PM has over 3,000 T of physical gold reserves and over 10,000 T of physical silver reserves, surpassing the gold reserves of the People's Bank of China. Chengtong PM is the company with the largest gold and silver reserves in the world. https://t.co/NWEnSfpjYA

— Bai, Xiaojun (@oriental_ghost) June 2, 2024

米国の金保有量が約8,000トンですので、単純計算だと米国よりも多くの金を保有している事になります。これはあくまでも米国の中央銀行と中国の中央銀行+国有企業の合計で比較している話ではあります。

もう一点気になる動きが、中国デジタル人民元のアプリが「パイロット(試験運用」の表現を外した点です。

https://x.com/Nftmetta_news/status/1799165820955774984

デジタル人民元自体がゴールドペッグ通貨という話ではないですが、中国の”金融政策が次の段階に進んでいる”と同時に金は十分に保有したので中央銀行の買いは停止したという事もありえそうです。

ただ、恐らく米国より多く保有しているか、もしくは同等の保有量はあるとので5月の購入を停止したという推測もあります。

2,中国は金購入と同時に米国債を大量に手放している

中国はただ単に金を購入しているだけでなく、同時に保有している米国債を手放しています。

中国は大量の米国債(赤線)を売却

— Silver hand (@Anthony6355) June 3, 2024

同時に大量のゴールド(白線)を購入。 pic.twitter.com/Pg9HbZTuPU

知っての通り米国は自国の政治的意向に従わない国の資産を凍結や、国際決済SWIFTから排除など自己中心的な制裁をしてきました。

(米ドルの兵器化)

もし、米国の都合に従わない場合に中国側も制裁リスクが懸念されます。記事を書いている時点で、米財務省は中国に対して制裁を発表していますね。

米財務省が12日に中国とロシアの300以上の団体・個人を対象とする新たな制裁を発表したことについて、中ロ間の正常な経済・貿易交流は妨害や破壊を受けるべきではなく、中国は中傷や圧力、責任転嫁を決して受け入れないと表明した。

https://www.afpbb.com/articles/-/3524238

中国側からしたら利子や配当などは付かないものの、それ自体が価値を保有するゴールドの保有量を増やした方が資産を維持する上で得策というわけです。

3,民間レベルではゴールド需要は強い

中国中央銀行の買いが止まっただけであり、民間レベルではまだゴールドの需要は高いです。以下の動画は中国中央銀行のゴールド買い停止後のゴールドに殺到する人々の様子。

https://Twitter.com/DavidLe76335983/status/1800663402937012634

深セン🇨🇳群衆の#Goldの映像。この映像では、彼らがダイマ(年配の女性)ではなく、若い世代であることがより明確にわかる。人々は最近の価格下落を受けて購入している。

まるで、スーパマーケットのバーゲンのように金を買っていると報道されているようです。

価格が下落したのを逆に安く購入できるチャンスと見て、若い世代からお金に余裕のある中年世代までもゴールドに殺到しているようです。

また、西側ゴールド価格に対して中国の金価格の方が価格が高い状態は今も続いてます。

Gold price in China $2,369

— Nostra, House of Gold (@Nostre_damus) June 20, 2024

Silver price $33.95

Gold back to +$20 premium in China

Silver +13% premium

中国の金価格 2,369ドル

シルバー価格 $33.95

中国で金価格が(ロンドン価格に比べて)20ドル高に戻る

シルバー +13% プレミアム

もし、金の需要がないのであればロンドン価格よりも高い状態も解消されていると思われ、これは中央銀行以外ではまだゴールドに需要があるという指標の1つになると思います。

4,米国の経済危機を予知している

上記の米国の経済制裁の回避に加えて、米国自体が経済危機に向かっているのでこれを予期して金を購入している面もあると思います。

日本のニュースばかり見ていると、米国経済は絶好調のように感じられますが、細かい経済データを見ていくとインフレ+景気後退であるスタグフレーションの予兆が見て取れます。

現時点では雇用率が4%を維持しているので、本格的なスタグフレーションとまでは言えないですが、着実にスタグフレーション経済に向かっているように見えます。

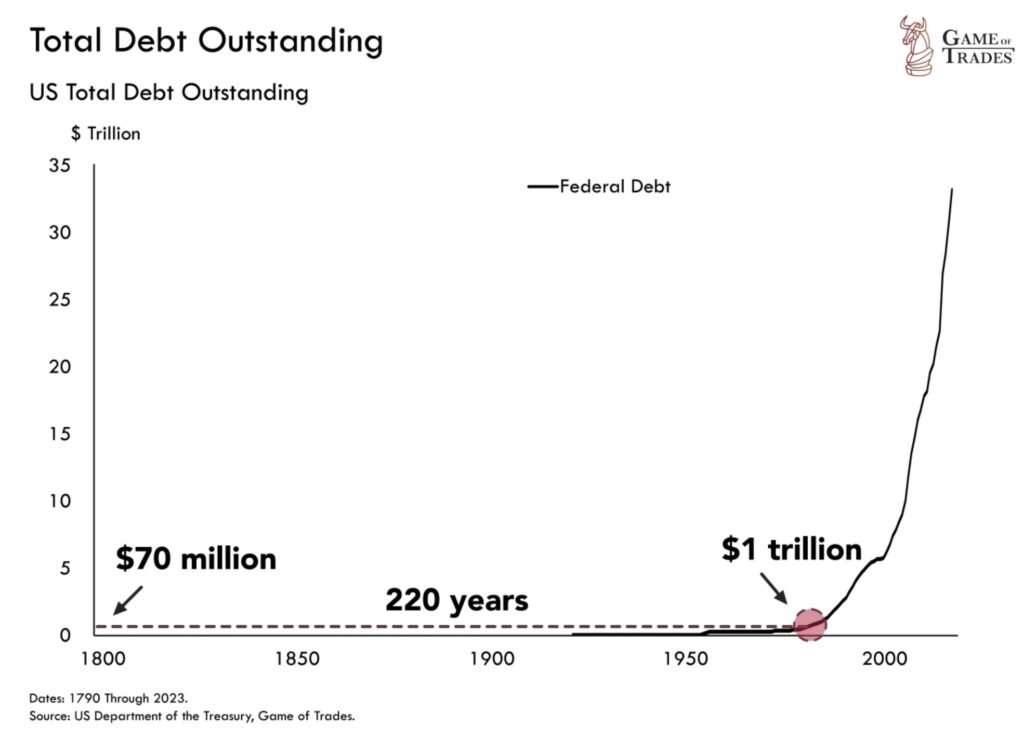

一番の根本的な問題は米国の債務額の急増。

すでに34兆ドルを超えています。1800年から220年かかって1兆ドルの債務額に達したのに、過去4年間だけで11兆ドルも増加しています。

引用:https://x.com/GameofTrades_/status/1798012348428587492

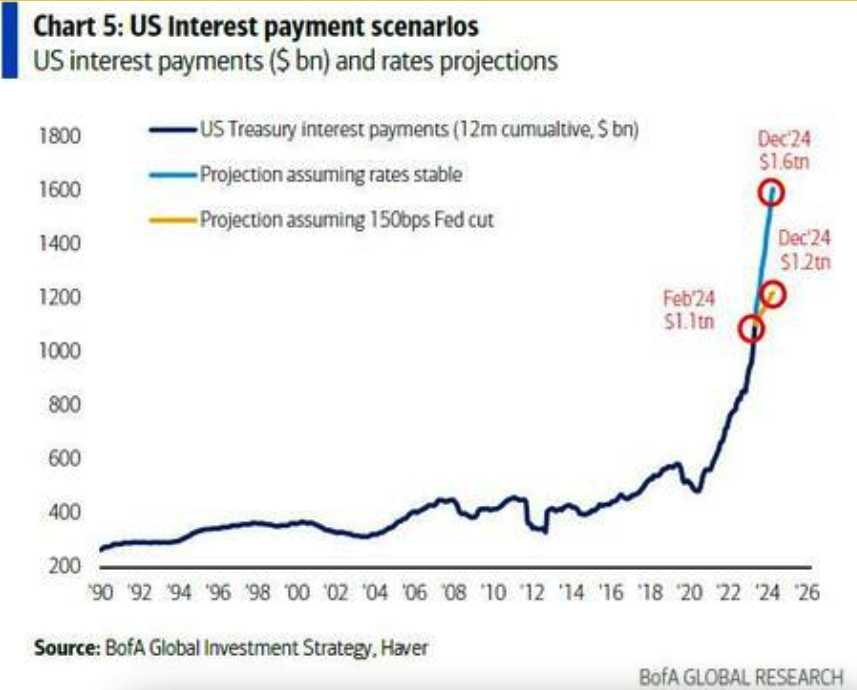

債務がどれだけあろうと、金利が低い間は支払い利子額も少ないので、大きな問題にはなりません。

ただ、米国はインフレを抑える為4.5~5.5%の政策金利を維持し続けています。

現時点で利払い費は1兆ドルを超え、バンク・オブ・アメリカの試算によるとこのままの金利だと2025年4月までの12か月間で総額1兆7000億ドルの利払いを支払うことになるという試算もあります。

黄色の線が3%まで利下げした場合の支払い金利ですが、それでも1兆2000億ドルの試算。

金利を上げたからと言って、即座に利払い金利が上昇するわけではなく、国債の借り換え時に現在の金利が適用されます。

ですが、今後1年以内に満期を迎える米国債は9兆3,000億ドル。

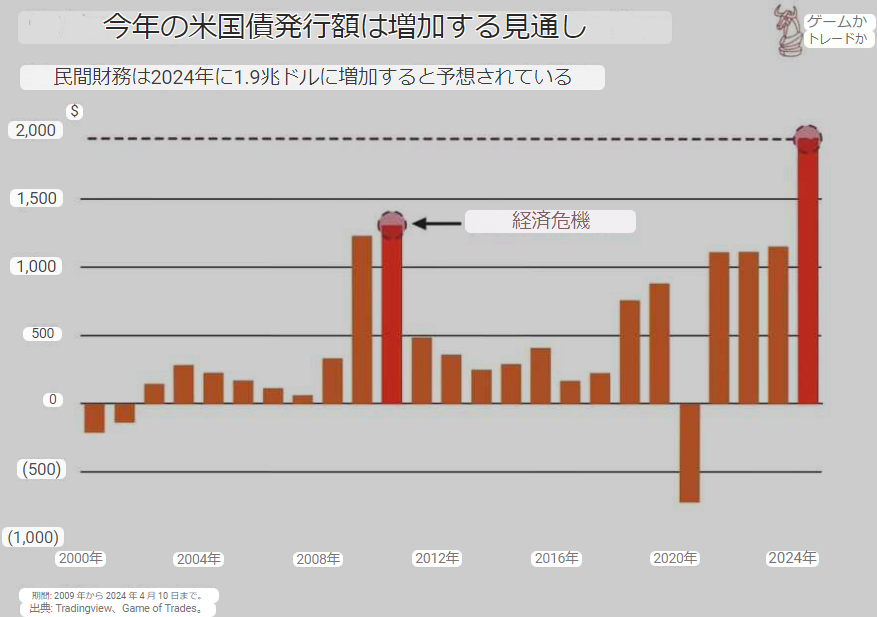

どうやって金利を支払うのかですが、すでに米国GDP以上の債務を発行しているので、リファイナンスしていくしかありません。(債務によって債務を払っていく)

すでに今年の米国国債発行額は1.9兆ドルに増加すると予想もあります。これは2008年のリーマンショック金融危機のピークを遥か上回る数字です。

では、支払い金利を抑える為に金利を急速に引き下げるか?すると今度は1970年代のようにインフレ率が暴騰します。

1970年の場合3度インフレ高騰と金利上昇を繰り返す、スタグフレーションに突入しました。

上の図は1970年代のインフレ率のグラフです。

高インフレになったら金利を上げ、インフレが下がった時点で再度金利を下げるとまたインフレが加速し、一番インフレが高い時では14%まで上昇。

最終的にポール・ボルカー議長によって政策金利が20%まで上げられ経済を破壊しつつもインフレは何とか止める事ができました。

しかし、現在と違うのは債務額。

1970年は債務額は今よりも圧倒的に少なかったので、政策金利を20%まで上げても経済が破壊されるだけで済みました。

1970年代のGDP対政府債務は高くても36%程度。現在は120%を超えおり、第二次世界大戦中すら超えています。

現在の米国の総債務残高34兆ドルを超えている状態。

この状態で20%まで引き上げたらどうなるでしょうか?現時点でさえ1兆ドルを超える利払い費なのに、更に膨大な利払い費を支払う事になります。

これはインフレを殺すどころか経済を完全に破壊する事になります。完全に詰んでいるとしか言いようがありません。

我々のような一般人でも明らかに米国は詰んでいると分かるのに、中国や各国政府が知らないはずがありません。

5,中国中央銀行のゴールド買いで金価格は本当に上がったのか?

そもそも、爆買いを始めたのは2022年12月辺り、金価格が下落した辺り。(矢印)

チャート見るとたしかに上昇しているものの、2019年世界中でコロナ禍経済対策という名の世界中で行われた金融緩和による金価格の上昇に比べれば暴騰とまでは言えないです。

中国(中央銀行)のゴールドを買いでの金価格上昇はあくまでも副次的要素でしかないです。

【まとめと今後の予測】金価格はどうなっていく?

中国のゴールド購入停止や、米国雇用統計など表面上の数字だけみる人がほとんどなので、短期的には下落する可能性はあると思います。

とはいえ長期的に見た場合、ゴールドは今後も上昇していく可能性の方が遥かに高いと予想。

2,000ドル⇛2,300ドルに急騰したのは、中国の金銀価格が西側価格よりも高くなった事でアービトラージ取引による価格上昇だと予測されますが、ここでは割愛。

https://Twitter.com/Anthony6355/status/1795088632937906216

むしろ当時よりも現代の方が危機は遥かに大きいように感じます。

特に1970年代に世界経済はスタグフレーションに陥り金価格が20倍、銀価格が35倍まで上昇しましたが、当時中国の金の爆買いなどありませんでしたし、米国債務もこれほど膨大ではありませんでした。

まとめるとゴールドが上昇している主因は中国の爆買いではなく、こうした世界的な経済危機を察知した人の買いなので、米国の財政が健全化するまでは上昇してくと予想しています。

(財政が健全化できるとは思えませんが)

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。