執筆時点だと内田日銀副総裁が「不安定な状況のときに利上げする必要はない」やや日和ったのもあって、若干株価が上がっているようです。

先日書いた記事では「どこかの時点で日銀が日和って株価が上がる(かも)」と書いたのですが、

→日本株の暴落後の急上昇はデッドキャットバウンス?一時的に日本株が上昇する(かも)しれない理由。

ちょっと展開が早いですね。

株価暴落を植田ショックなどと揶揄されてますが、根本的には十数年続いた異次元緩和、新NISAで実態経済以上に株価を底上げしていたのが原因です。

底上げしているのに異次元緩和を止めるようなポーズを取れば、株価が下落するのは植田総裁であれば当然分かっているはずです。

それではなぜ今まで利上げを渋りまくっていたのに今回利上げに踏み切ったのか?本当に景気は緩やかに回復しているのか?見ていきます。

1,経済は緩やかに回復しているのか?

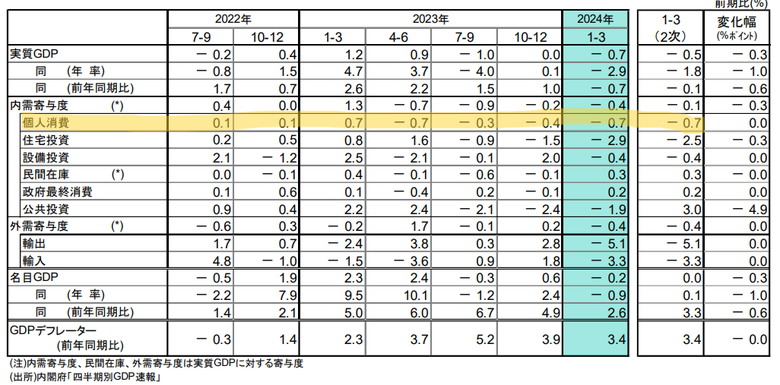

まず全体の経済の動向トレンドを見るとマイナス状態が続いてます。

特にGDPの約6割を占める個人消費は2023年4-6月期からマイナスが続いており、1-3月GDP実質GDPも-0.7です

また日銀の公表している4-6月の消費活動指数を見ると、6月はやや上昇しているものの、やはりパンデミック前までは回復していません。

消費活動指数における形態別消費を見ると、サービスは少しずつ回復しているもののこれもパンデミック前までは至らず、非耐久消費財に関してはかなり下落してきています。

また耐久財に関しても上下を繰り返していて、6月は上昇してますがそれでもパンデミック前よりは弱い。

特に耐久財に関しては自動車や家電製品など、高額で長期間にわたって使用される商品です。

そのため、消費者は購入を検討する際に、将来の所得や景気を考慮する傾向があります。

景気が良いと消費者は将来に楽観的な見通しを持ち、耐久財の購入に踏み切りやすくなるということです。

逆に景気が悪いと、消費者は将来に不安を感じ、耐久財の購入を延期する傾向があるので消費者が景気状態をどのような景気意識を感じているかを分析できる重要な指標です。

6月に関してはやや上昇しているのですが、パンデミック後に大きく下落した分まで回復していしてません。

個人的な意見ですが総合的に見ると、「緩やかに回復しているようにも見えなくはない」くらいなもので、利上げに踏み切るほど回復しているようには見えません。

2,6月の実質賃金は上がっている?

2年3カ月ぶりに実質賃金が1.1%上昇した!と岸田総理、メディアは発信していますが、これに関してもまだ怪しいと感じてます。

というのも、確かに全体の実質賃金しているのですが、「特別に支払われた給与」が大きく上昇してます。

逆にボーナス等を除いた「きまって支給する給与」に関してはむしろマイナス。

厚労省もこのように言っています。

厚労省の担当者は「6月に夏の賞与を支払う事業所が前年同月より増えた」と賃金上昇の理由を説明した。その上で「賞与を前倒しで払ったのか、新たに払う事業所が増えたのかはわからない。

https://www.nikkei.com/article/DGXZQOUA058UX0V00C24A8000000/

またニッセイ基礎研究所の斎藤太郎氏によると

ニッセイ基礎研究所の斎藤太郎氏は「今回はボーナスの増加による一時的なプラス」との見方をしています。6月にボーナスを支払った事業所数は増えたのですが、例年なら7、8月に支払っていたのを前倒ししただけの可能性もあります。

それにボーナスを除いた「きまって支給する給与」をベースにした実質賃金は1.0%減で、29カ月連続のマイナスでした。日々の消費など実際の生活に影響するのは「きまって支給する給与」の方との見方があります。

https://www.tokyo-np.co.jp/article/345715

とただ単にボーナスの前倒しがあったのでは?と推測しています。

実際に「きまって支給する給与」がマイナスですし現時点ではベースの実質賃金が上昇したと判断するのは早計だと思います。

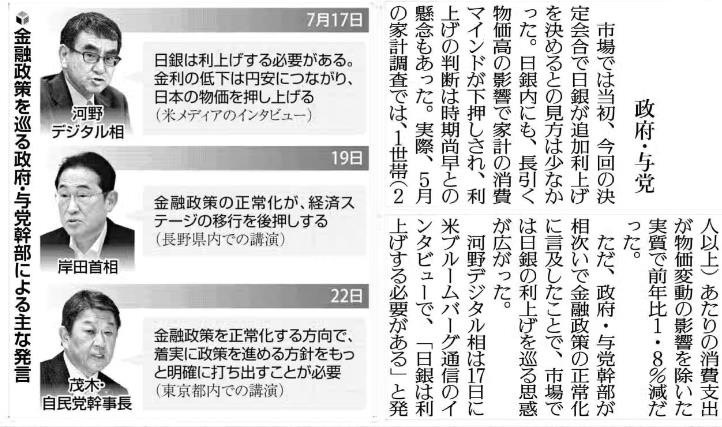

ではなぜ利上げを決断したのか?ですが、利上げ直前に畳み掛けるように政府から金融正常化、利上げするように圧をかけるような発言がありました。

https://x.com/taraba777/status/1820670986548810167

特に以前から「貯蓄から投資へ一応総株主」と新NISAを発足し株買いを国民に煽っていた、岸田首相が今の時点で金融正常化を訴えるのは不可解です。

また次期首相を狙っている河野氏、茂木幹事長までもこの時点で金融正常化を訴えてます。

金利を上げると言う事はは少なくとも暴落はなかったとしても株価には悪影響がでます。

総裁選前であればなべく株価下落しない方向に発言した方が自身に有利に働くはずですが、なぜか利上げを急かすような発言をしてます。

ではなぜ、日銀に利上げを急がせたのか?

3,利上げは政府による圧力?なぜ利上げ圧力をかけたのか?

これは私の憶測ですが、金融正常化の圧をかけ始めたのは「これ以上外貨準備を減らしたくない」というのがあると予想してます。

上記の首相らの発言はいずれも6月に為替介入が行われた後の7月です。為替介入があった後から畳み掛けるように金融正常化の発言をしています。

背景としておさらいですが財務省は円安を止める為に4・5月に計10兆円規模の為替介入を行っています。

しかし一旦は円高になったものの、じわじわと円安に向かい6~7月に161円になり、5兆5348億円程度介入しています。

つまりたった4ヶ月たらずで2024年3月末時点の総額は1兆2906億ドル(およそ195兆円)の外貨準備のうち、15兆円(7.69%)ほどのドル資産を使ってしまったということです。

また外貨準備高のうち殆どは米国債です。

米国債も金利上昇で価格は下落してはいるものの、世間的には超低リスクの安全資産です。

アメリカ経済が滅んだら、世界経済も滅ぶんだからとりあえず米国債買っておけというくらいには、安全資産とされてます。

つまり、間接的にではありますが米国債が円の価値を裏付けており、米国債が減れば減るほど、円の信頼性は減っていくとも言えます。

そして為替介入の原資として米国債を売却したとされています。

Japan likely sold U.S. Treasuries to fund its latest Yen intervention pic.twitter.com/emcN1gam2H

— Barchart (@Barchart) August 7, 2024

外貨準備はたくさんあると言っている人もいますが、外貨準備が減るほど円安のペースが早くなる可能性は十分にありえます。

政府としてはなるべく、”外貨準備を減らさない方向でかつ円安を止めたい”

であれば日銀側に負担(利上げ)するように迫ったと考えても不思議ではないです。

「外貨準備を円に変えて儲かった!」と言っている人もいますが、購買力が下がった円が増えただけです。

もし、外貨準備を全て円資産に変えてしまったら、今後急激に円安に進んだ時にどうやって円買い介入できるのでしょうか。

そもそも外貨準備とは為替安定の為に使われることもありますが、 経済危機や自然災害など、緊急事態が発生した場合に備える「貯金」のような役割もあります。

円安の最中に自然災害など緊急事態が発生し、外貨準備がない状態で外貨が必要になった場合、高いレートでドルを買い直さなければならないということです。

4,今後どうなっていくのか?

先日の株価の暴落具合を見ると正直検討もつきません。

が、恐らく円安と株価下落具合を見ながら何とか口先で、コントロールしようとすると思います。

円安が加速したら利上げにおわせ発言を強め、株価が下落しすぎであれば「不安定な状況では利上げはない」と言った具合で日銀側でコントロールすると思われます。

円安が急激に進んでいった場合は、財務省側で介入をにおわせ、どうしても止まらなければ実弾介入していくという感じではないでしょうか。

ただし、市場が円が弱っていることが更に多く認識されると、どこかの時点で一気に円安が進む可能性はかなり高いと思います。

これに加えて、米国の景気後退→利下げ→円高→キャリトレード巻き戻し→株価下落

などの別の事象も織り込まないといけないので、本当に何が起こるか分からない相場だと思います。

ただし、いずれにしてもどこかの時点で急速に円安が進んでいくと思います。

最近日本が目立ちすぎているのもあって、海外でもそうした予想は多くなってますね。

円が短期的な為替レートの予測は難しいものの、長期的には円の価値が大きく下落し、対ドルレートが200円、さらに300円に達するでしょう。

I don’t know where the yen is going in the short term, but before all is said and done, it’s going to 200.

— Santiago Capital (@SantiagoAuFund) August 7, 2024

And then 300. pic.twitter.com/mJMIdckilV

本当に怖い時代になってきました。

→今の下落相場は1970年代のスタグフレーションに近い?金、銀が暴騰後に暴落した理由。

→ロバート・キヨサキ「株式、債券、金、銀、BTCの価格の史上最大の暴落が来る。」

→日本株の暴落後の急上昇はデッドキャットバウンス?一時的に日本株が上昇する(かも)しれない理由。

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。