1,ゴールド、シルバーに関するニュース等

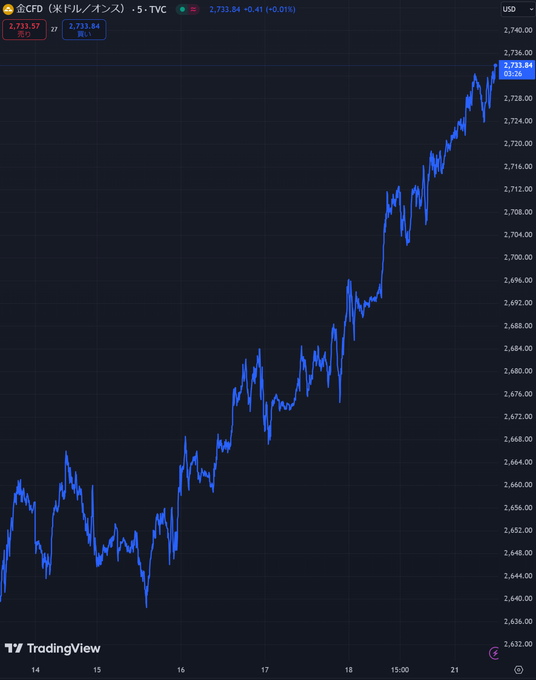

1,金2,733ドルで史上最高値、銀34ドル銀価格が2012年12月以来の高値に上昇

週明けで調整下落あるかなと思いましたが、ゴールドは2733ドルで史上最高値を更新。勢いはまだ全然止まりません。

一方、銀は32.5ドルを突破し、34ドルまで急上昇。ただ、34ドルで燻っているようにみえますね。

以前「34ドルで少し一時停止するかもしれない。」どこかで書きましたが(多分)

なぜかといいますと、2012年辺りの高値が34ドル付近です。

つまり、「以前34ドルだったから、この辺りが高値だろう」と考える投資家もいるということです。

ただ、34ドルを超えると次は37ドル、その次は40ドルまで殆ど抵抗線はありません。

34ドルもすぐに上抜けるという予想も多いですが、果たしてどうなるでしょうか?

2,コロンボ氏「1960年代銀がチャートがカップ・アンド・ハンドルを形成。1オンスあたり数百ドルに達する可能性がある」

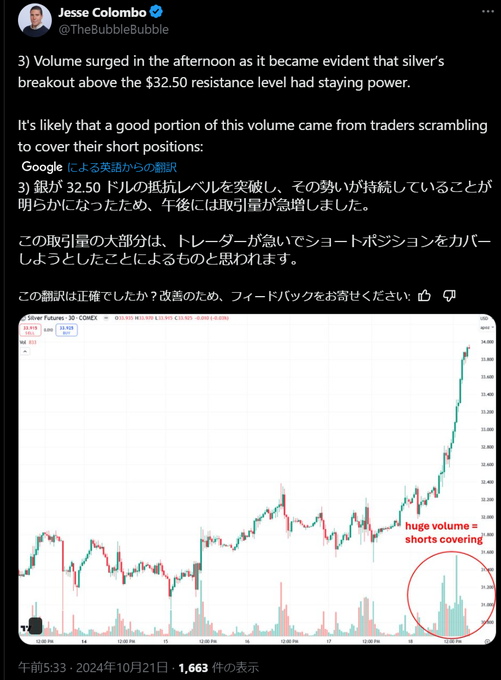

以前より、銀の価格は32.5ドルを超えたら急激に上昇するだろうと予測していた、ジェシー・コロンボ氏の予測です。

テクニカル分析が得意分野で、彼の予測によると「32.5ドルが重要な抵抗線であり、ここを超えたら急激に上昇する」

と予測されていましたが、実際に鈍い動きだった銀は32.5ドルを超えてから急激に上昇し、34ドルまで到達してます。

https://x.com/TheBubbleBubble/status/1848099930151546958

そして、32.5ドルで勢いが止まらなかったことから、ショートポジションを取っている投資家らが、損失を防ぐため焦って銀ショートポジションをカバーの為取引量が急増しているとしています。

もしかすると、大手投資機関など損失の増加を最小限に抑える為に、ショートカバーに入ったかもしれません。

→バフェット氏バンク・オブ・アメリカ株を約800万株売却。銀のショートスクイーズに備えている?

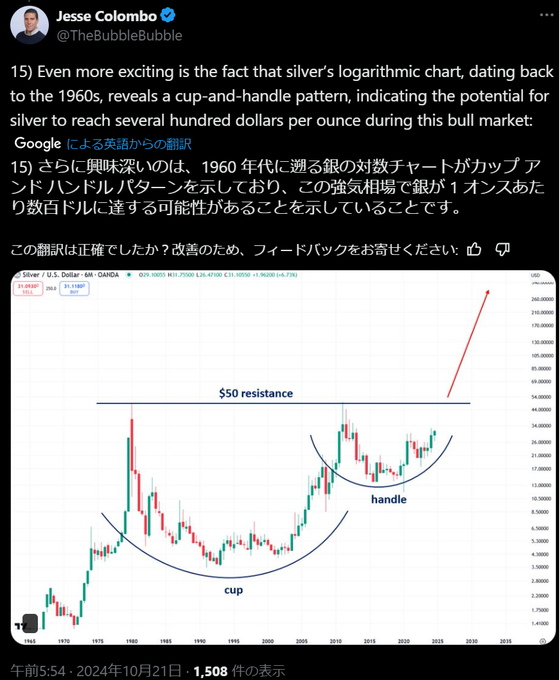

また、話はそれだけでなく1960年からの銀のチャートから現在までで、強気相場が始まる王道とも言われるカップウィズハンドルパターンが形成されつつあるとしてます。

https://x.com/TheBubbleBubble/status/1848105611113935262

カップウィズハンドルに関しては↓の記事で書いてますので、よければご覧ください。

→銀は32.5ドルの抵抗線を突破!今後の銀価格予想と44年で形成された”カップウィズハンドル”とは?

また、ジェシー・コロンボ氏のテクニカル分析解析ブログも英語ですが、参考なりますので、ぜひ御覧ください。

thebubblebubble.substack.com

3,上海先物取引所と黄金取引所の金と銀は午前の取引で大幅に上昇。

https://x.com/oriental_ghost/status/1848208637585756409

中国に関しても週が開けても強い需要があり、金、銀ともに西側価格よりプレミアムが付いてます。

金 2734.73米ドル/オンス +1.11%

銀 36.63米ドル/オンス +6.24%

ここ最近は中国の方がやや金価格が安い状態になっていましたが、再度中国価格の方がやや高い状態になっています。

また、本日ですが中国が25bpsの利下げを開始しました。

https://www.excite.co.jp/news/article/Recordchina_942418/

これは今年に入って人民銀行が行った3回目のLPRの引き下げ調整であり、また下げ幅が最大の調整でもあります。

流動性の一部が金や銀に向かう可能性はあると思います。

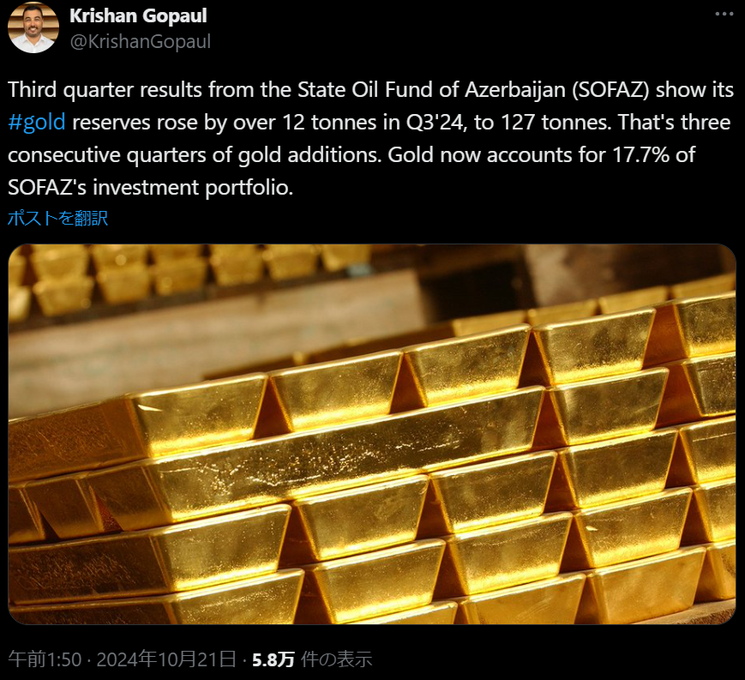

4,アゼルバイジャンの国家石油基金2024年第3四半期に12トン以上増加し、127トンとなった。

https://x.com/KrishanGopaul/status/1848044107257508226

BRICS以外も着々と金を購入しているようです。

5,なぜ銀が急騰しているのか?バフェットはバンク・オブ・アメリカの株を売却しているのか?考察スレッド

ポーターさんという方の考察スレッドです。長いのですが詳細に分析されており、かなり参考になります。

なぜ銀が急騰しているのか?バフェットはバンク・オブ・アメリカの株を売却しているのか?

銀行が問題を抱えているからだ。この情報は公開されている:バークシャー・ハサウェイ(BRK)は、バンク・オブ・アメリカ($BAC)の2億6000万株を41ドルで売却し、106億ドルを得た。しかし、バークシャーはまだ300億ドル以上の$BAC株を保有している。ただし、長くは続かないだろう。ここでまだ公開されていない情報を紹介しよう。

バークシャーは、2020年初頭以降、シティグループを除くすべての商業銀行の株を売却した。ウェルズ・ファーゴ($WFC)の3億4600万株を100%売却、U.S.バンコープ($USB)の1億5000万株を100%売却、J.P.モルガン($JPM)の6000万株を100%売却、ゴールドマン・サックス($GS)の1200万株を100%売却。そして、バフェットだけではない。良好なコネクションを持つ資産運用者が、すべてのアメリカの銀行を売却している。

世界最大のヘッジファンドであるレイ・ダリオのブリッジウォーターも、バンク・オブ・アメリカ($BAC)とほぼすべての銀行株、すなわち、J.P.モルガン($JPM)、バンク・オブ・アメリカ($BAC)、ウェルズ・ファーゴ($WFC)、ゴールドマン・サックス($GS)、モルガン・スタンレー($MS)、ハワイ銀行($BOH)、PNCフィナンシャル($PNC)、シチズンズ・フィナンシャル($CFG)、キャピタルワン・フィナンシャル($COF)の100億ドル以上を売却している。なぜか?

理由は、商業銀行のバランスシートには1兆ドル以上の穴があるからだ。現在のFRBには、これらの問題について話す意志のある人物はいない。

…

まだ続くのですが、要約すると以下のような事を語られています。

バンク・オブ・アメリカの隠れ損失:バンク・オブ・アメリカは、債券ポートフォリオに860億ドルの未認識の「時価評価」損失を抱えており、もし金利が5%を超えると、実質的な自己資本が消滅するリスクがある。

FRBのBTFPプログラム終了:FRBは2024年3月に「銀行定期資金供給プログラム(BTFP)」を終了し、1年間の融資が満期になると銀行は返済を余儀なくされる。これにより、銀行は資本調達の必要性に迫られる。

金利上昇の影響:FRBの利下げにもかかわらず、長期金利がさらに上昇し、銀行のバランスシートに大きな負担をかけている。特に国債発行の増加が金利上昇を促している。

2023年の銀行破綻の原因:シリコンバレー銀行やファーストリパブリック銀行は、長期債の保有による損失が原因で倒産した。悪い貸付が原因ではなく、長期国債が大きな損失を生んだためである。

主要銀行の資本調達リスク:バンク・オブ・アメリカを含む複数の大手銀行は、今後さらに資本を調達する必要があり、2023年春に見られたような銀行取り付け騒ぎのリスクが再び高まる可能性がある。

この中では銀のショートに関することは話されてませんでしたが、

→バフェット氏バンク・オブ・アメリカ株を約800万株売却。銀のショートスクイーズに備えている?

レイ・ダリオ氏のブリッジウォーターも銀行株を売却している点は知りませんでしたし、驚きました。

今回の銀の上昇で銀のショートポジションによる損失があれば、もしかすると銀行の損失は想像以上に大きいものになっているかもしれません。

6,#Silverがトレンド入り

https://x.com/LMRResearch/status/1848009663364608080

銀価格上昇で海外ではSilverがトレンド入りした模様。これだけ価格が上昇しても、日本では全然話題にならないですね・・・

一応、過去1年で円建てで45%以上の上昇率なので、S&Pよりも上昇率は高いです。

こちらはS&P指標。約4112から5864への上昇は約42.6%。

関心を持ってもらう為には、もう更に上昇率が高くならないといけないのかもしれません。

7,【悲報】金銀鉱山株上昇するも、反応が薄い

金銀の価格が上昇すると、大きく上昇し下落すると大きく下落するレバレッジを効かせたような動きをするのが金銀鉱山株です。

現在金銀の価格が上昇しているのもあって、鉱山株も上昇してきます。

そして、貴金属投資家の間では「銀以上に過小評価されている」とする方も多いです。

実際、金が最高値を更新し続けるにも関わらず、金鉱山株ETFはGDXやGDXJは2011年辺りの最高値から遠いです。

特にジュニア鉱山株であるGDXJは2011年の最高値が166ドル近辺ですが、現在は上昇してきてますが54ドル前後で半値以下です。

また、SIL、SILJは銀鉱山株ETFですが、こちらも最高値から遠く、SILは最高値85ドルですが現在は40ドル前後。

金価格の上昇と比較すると、銀と同じくかなり動きは鈍い=過小評価されていると言ってもおかしくはありません。

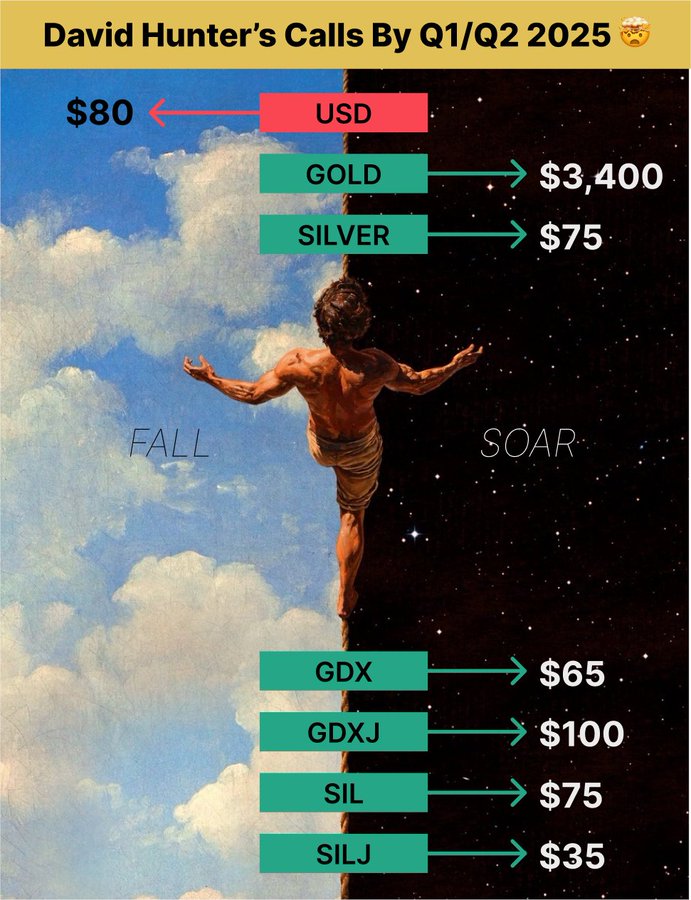

人によっては鉱山株は10倍~になると予想している人もいます。貴金属に強気であるデビッドハンター氏は鉱山株もかなり上昇すると予想してます。

日本では金銀の関心が海外に比べて薄いですが、鉱山株に関しては更に関心が薄い気がします。

金銀に関するポストは見かけますが、鉱山株に関するポストは殆ど見かけません。

5ヶ月前には銀がほぼ無関心だったように、今後金銀が上昇しした際鉱山株に注目が集まるかもしれません。

なにせドラッケンミラーが2月に購入したニューモント株が、めきめき上昇していますので・・・

金銀と違い金銀価格に加え、各鉱山会社の経営状態も把握する必要がありますが余裕があれば、調査してみてください。(一応、自己責任で)

調べるのがめんどくさいという人はETFですが、GDXなど調べてみても良いかもしれません。

8,ゴールドが最高値を更新し続ける理由は?

金銀を買うのは簡単ですが、問題はいつ手放すか?です。結局、含み益がどれだけ増加しても、なぜ金銀を買うのか?なぜ上昇しているのか?

理解していなければ意味の無いところで手放す可能性が高くなります。

ゴールドが最高値を更新し続ける”本当の理由”とは?今後も上昇する可能性は高いのか?https://t.co/HX8djZHxf5

— Silver hand (@Anthony6355) October 18, 2024

金価格が上がる理由で、地政学リスク、インフレ、経済不安がよく挙げられるのがありますが、ほとんどノイズです。…

米国経済のニュース

1,米国の負債は2週間で5000億ドル増加

米国の負債は2週間で5000億ドル増加!

そして、昨年は 2 兆ドル以上増加しました。

寄生的な米国のエリートたちは、帝国が崩壊する前に略奪している。

露骨な盗賊政治。

たった17日程度で5000億ドル(約75兆円相当)の負債が増加したようです。

2023年日本の税収が70兆円ちょっとで過去最高と話題になりましたが、日本人全員が必死に働いて収めた税金分を米国は無から生み出しています。

狂気的ですが現在金利が上昇しながらも、金価格が上昇しているのは、こういった債務増加が継続不能と考えている投資家が増えてきたからでしょうか。

2,米国の国家債務は来年後半には40兆ドルに達すると予測

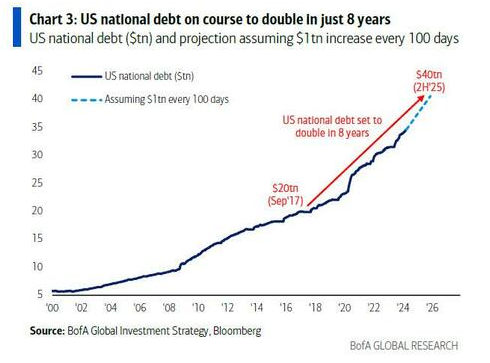

米国の国家債務はわずか8年(2017年後半~2025年後半)で2倍になり、来年後半には40兆ドルに達すると予測されている。

https://x.com/Barchart/status/1847476545473880175

金銀が購入されている根本的な理由はこれです。中国が買っている、中央銀行が買っているなどなどあれこれ言われてます。

「ではなぜ、中央銀行が買っているのか?」まで掘り下げると、米国債務の急激な増加に行き着きます。

現在の金融システムは元をたどれば、殆どドルに紐づけられており、円などの通貨も例外ではありません。

債務が増加するということは、それだけドルの価値が希釈されていくということですが、現在はドルが基軸通貨であり、最もリスクが低い資産であるべきです。

しかし、米国の政治的、経済的理由でどんどん希釈されていくのであれば、中央銀行は金に逃げるしかないでしょう。

3,バンク・オブ・アメリカ「金は最後の安全資産」と警告!

記事にもしたのですが、金銀のショートポジションを大量に保有しているはずのバンク・オブ・アメリカが米国債務急増を警告&「金が最後の安全資産」したと報道されました。

→バンク・オブ・アメリカ「金は最後の安全資産」と警告!米国の債務急増リスクとバンク・オブ・アメリカの思惑とは?

完全に憶測ですが、ショートポジションを抑えきれなくなったタイミングで、ロングに切り替えるような方針なのかもしれません。

実際のところはどうなのか分かりませんが、バフェット氏がバンク・オブ・アメリカの株を大量に売却しているところからも、なにか裏で動いている可能性は高そうです。

→バフェット氏バンク・オブ・アメリカ株を約800万株売却。銀のショートスクイーズに備えている?

4,主要国の財政健全化、IMFが強く訴え-全世界の公的債務100兆ドル

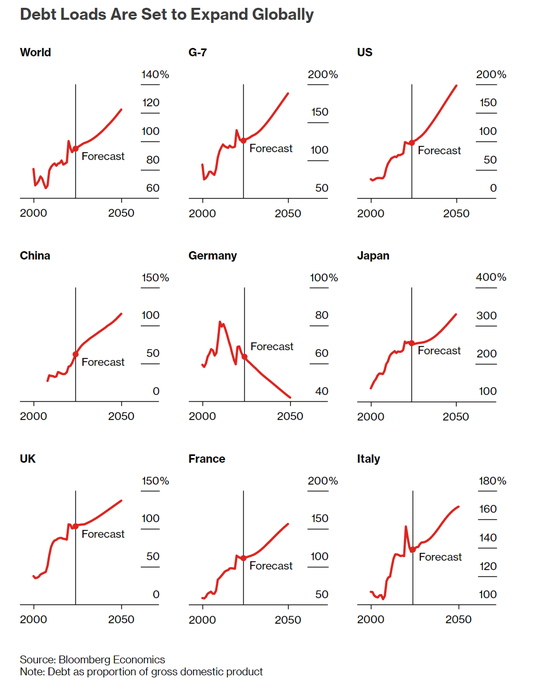

債務額が増加しているのは米国だけではなく、世界的に債務が増加しています。全体の公的債務が今年100兆ドル(約1.5京円)

https://www.bloomberg.co.jp/news/articles/2024-10-21/SLNZVCT0G1KW00

世界債務の増加予想ですが、なぜか増加ペースが緩やかになっており、かなり楽観的な増加ペースに見えます。

ただ、ドイツだけは過去にハイパーインフレが発生した為か、債務は減少ペースにあるようです。

とはいえ、ドイツ経済は停滞が続いており、もし米国や中国が景気後退に入り影響を受けるのであれば、ドイツといえども債務増加で経済を支える方針を取るかとは思われます。

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの根拠とは?

→マイケル・オリバー氏「次の5週間で金は~3200ドル,銀は55ドルに上昇の可能性」は達成可能?リーマンショック時と比較した結果。

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。