目次

デビッドハンター氏が金鉱山株ETFについて、価格を予測していたのでシェアします。

先日のハンター氏の予測は的中した?

必ず予測どおりにになるわけではないですが、9月の利下げ後の金、銀などの価格の値動きについて正確に予測していたので、聞く価値はあるかと思います。

→デビッド・ハンター「50bpsの利下げで株価下落はナンセンス」ドットコムバブル崩壊時との相違点と当時の金相場は?

9月は25bpsの利下げになるという予測が多かったですが、ハンター氏は50bpsになるだろうと予測。

また、市場参加者は「50bpsの利下げになれば、FRBが景気後退を認めたことになり、市場は上昇しない」という意見が多かったのです。

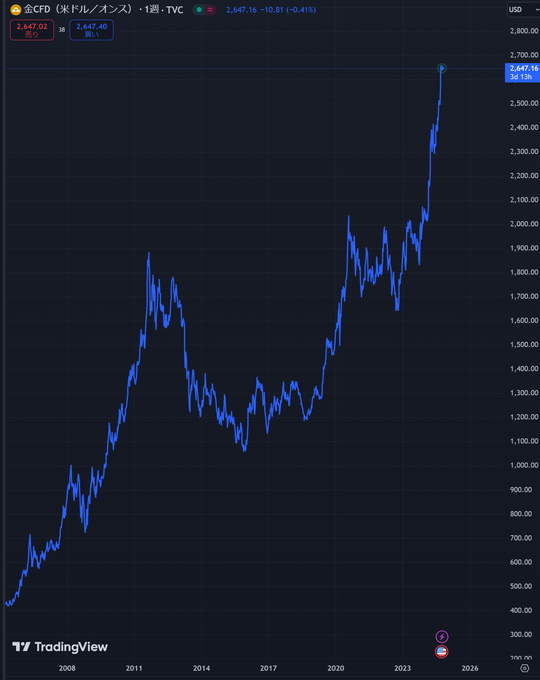

しかし、ハンター氏は「50bps利下げ後に株価が下落するのはナンセンス」と一蹴し、実際にその通りになりました。金価格に関しても最高値を連日更新し、銀価格も上昇。

S&Pも最高値を更新しています。

私は誰かを盲信するべきではないと思いますが、ハンター氏の予測はかなり正確なように見えます。

1,今後、金鉱山株ETFは1.5倍~に?

GDXとGDXJはどちらも金鉱株に関連した上場投資信託(ETF)ですが、対象とする企業の規模や投資戦略に違いがあります。

GDXは大手の金鉱会社が多く含まれており、例えば、ニューモントやバリックゴールドなどの企業で時価総額が大きい企業が中心です。

GDXJは、主に中小型の金鉱採掘会社の株式に投資するETFです。

時価総額が小さい企業が多く含まれ、リスクは高いものの、成長の可能性も大きい企業が対象です。

新興企業や開発段階にあるプロジェクトを持つ企業が多いです。

前置きが長くなりましたが、金鉱山株ETFのGDX(大型金鉱株会社ETF)、GDXJ(小型および中型の金鉱会社ETF)の価格を以下のように予測してます。

GDX 65ドル

GDXJ 100ドル

https://x.com/DaveHcontrarian/status/1840212558495539570

この価格がいつまでに達成されるか?ですが、同スレッド内で「景気後退前の予測」とポストしている点からして、2024年~2025年中旬に到達するという予測かと思われます。

というのも、以前ハンター氏は9月の利下げ前、2025年半ばまでは強気相場が続くと予測しています。

【メルトアップ後期】2025年の中頃までは強気市場は続き、金は3,000ドル、銀は75ドルを予測

FEDの緩和と市場の勢いが続く中、機関投資家は2025年以降の成長に期待し始め、投資を増やすだろう。

この間、市場はさらなる高みを目指し、金利が低下、インフレが抑制されるという楽観的なシナリオが展開される。

連邦準備制度が9月に利下げを始めると、この上昇はさらに顕著になるでしょう。

この2025年中盤辺りまで続く、メルトアップ期に金や銀の上昇と同時に鉱山株も上昇していくと予測しているのかと思われます。

2,現在のGDXは65ドル、GDXJ100ドルまで上昇するのはありえるのか?

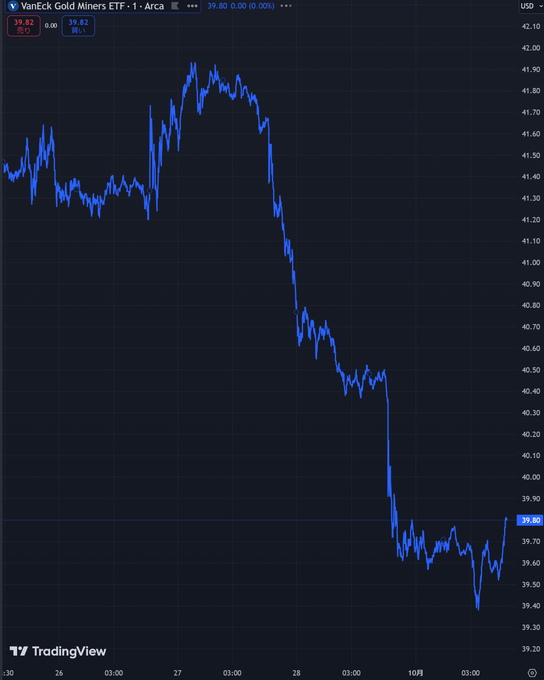

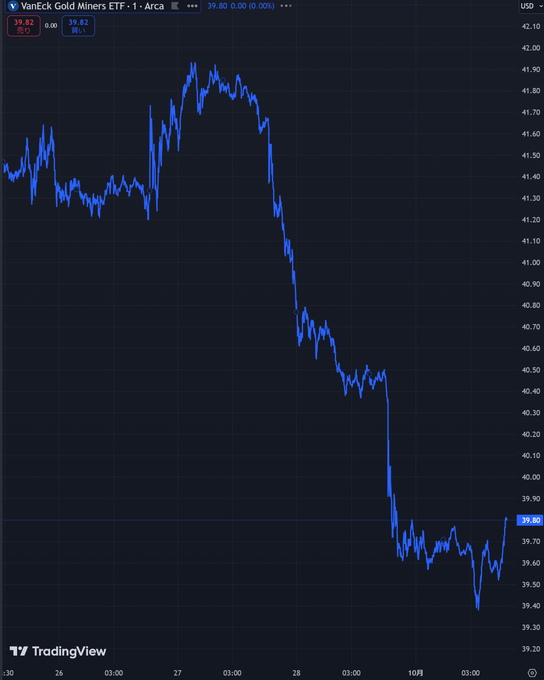

GDXの現在の価格が39.8ドル。もし、ハンター氏の予測通り65ドルに上昇するなら約1.5倍もの上昇です。

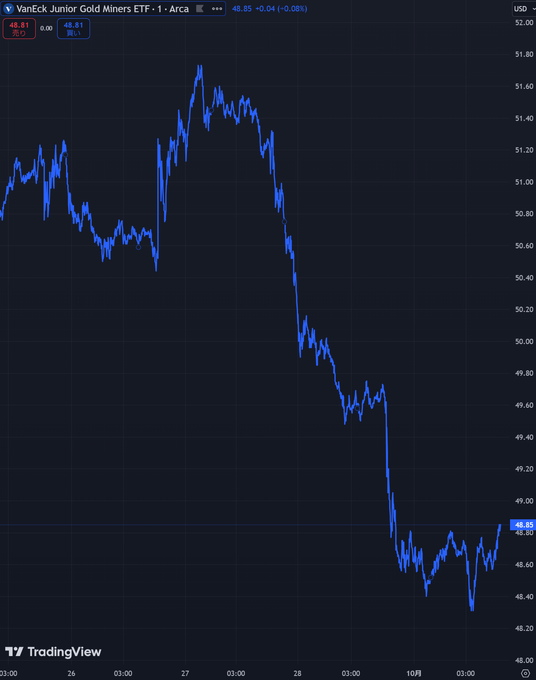

コチラはジュニア金鉱山GDXJで48.85ドル。100ドルまで上昇するならば、約2倍もの上昇です。

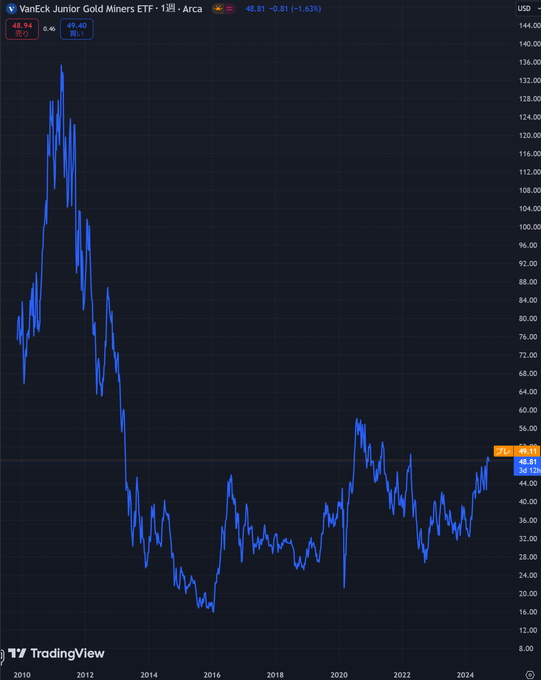

1.5倍、2倍もの上昇というとまるで夢物語に感じるかもしれませんが、過去の値動きを見ると、価格が2倍以上変動するのことは多くあります。

例えばGDXを例にとると2020年3月のパンデミック時に、18ドルまで下落してますが、同年の7月には40ドル以上に跳ね上がっています。

経済危機がない場面でも、2022年10月の21.8ドルだったのが、2023年1月の3ヶ月ほどで32ドルまで急上昇しています。上昇率で言えば46.9%もの驚異的な数値です。

また、ヘッジファンドマネージャーで著名投資家であるドラッケン・ミラー氏が今年2月に買ったとされるニューモントという金鉱山株のチャートがコチラ。

https://Twitter.com/Anthony6355/status/1839145369118081474

2月には33ドル付近だったのが、今では50ドル以上に上昇してます。

必ずここまで上昇すると保証するわけではないですが、短期間で上昇する可能性がないわけではないということです。

また、GDX、GDXJのチャートは2008年からのチャートですが見れば分かるとおり、金価格が史上最高値を更新し続けているにも関わらず、鉱山株は最高値よりだいぶ安いです。

つまり、金価格に対して金鉱山株は銀と同じようにかなり割安とも言えます。

金や銀の鉱山株が割安という点は、ピーター・シフ氏等を含む殆どの貴金属投資家が指摘しています。

ピーター・シフ

@PeterSchiff

いつか金の株は、#金の価格が下がるたびに毎回影響を受けるのをやめるべきです。物事は一直線に上がるわけではありません。金が500ドル下がったとしても、鉱山株は依然として割安です。投資家がまだこれほど神経質でいるのは、この強気市場がまだ始まったばかりであることを示しています。At some point, gold stocks have to stop getting killed every time the price of #gold dips. Nothing goes up in a straight line. Gold could crash $500, and the miners would still be cheap. The fact that investors are still so nervous shows just how early it is in this bull market.

— Peter Schiff (@PeterSchiff) September 27, 2024

他にも海外の著名な貴金属強気な投資家は殆どが、金鉱山株は割安という意見のようです。

3、金鉱山株の3つの注意点とは?

1,ボラティリティ(価格変動性)が高い

チャートを見ると分かる通り、金や銀の価格よりも価格の変動はかなり激しいです。

先ほど、2倍上昇することもあるとお伝えしましたが、逆に半減する場面も多々あります。

価格の上昇も激しいですが、下落する時も大きく下がりますので、価格の変動に一喜一憂する人は向かないと思います。

特に大型鉱山株であるGDXよりも、GDXJは更に価格の変動が激しいので注意が必要です。

2,短期的に調整がある可能性

かなり短期な目線ですが、今週は鉱山株などを含む多くの資産で調整(価格の下落)があるかもしれないと多くの貴金属投資家は指摘しています。

特に本日から木曜日まで中国が休日なので、その間に金や銀が売却されるかもしれないです。

また、先週まで史上最高値を更新し続けていたのもあって、一度大きな調整はあるかもしれないとハンター氏も述べています。

具体的には銀は29~30ドルまで調整があるかもしれないと述べています。(来ない可能性もある)

3,金融危機が発生した場合、資本規制はありえる?

よく陰謀論と言われることがありますが、金融危機が発生した場合、政府による預金封鎖の資本規制が実施されるのはスタンダードな金融論です。

特に通貨の下落が止まらない場合、海外に資本が逃避し続けるキャピタルフライトが加速するような場面です。

通貨危機が発生した国では殆どの場合、資本規制が実施されます。

アジア通貨危機(1997年)

・タイ: 1997年のアジア通貨危機の発端となった国であり、最も厳格な資本規制を実施しました。外国資本への投資制限、外貨の持ち出し制限などが行われました。

・マレーシア: マハティール首相の下、固定相場制からの離脱と同時に、資本規制を導入しました。

韓国: IMFからの支援を受ける条件として、資本移動の自由化を約束しましたが、一時的に資本規制を強化する措置が取られました。

アルゼンチン危機(2001年)

・アルゼンチン: 固定相場制の維持が困難となり、ペソの切り下げと同時に、銀行口座からの引き出し制限、外貨の持ち出し制限などの資本規制を実施しました。

その他

・ロシア: 1998年のルーブル危機の際、資本規制が実施されました。

・トルコ: 複数の通貨危機において、資本規制が導入されています。

通貨が急激に下落する場合、投資家や企業はその通貨の価値がさらに下がると予想し、リスクを回避しようとします。

結果として、海外株など資本が安全な通貨や資産に移動することになります。

資本が国内から海外に移動することで、国内での通貨の需要が減少し、通貨の需要が減ると供給が増え、結果的に通貨の価値が下がります。

日本円の場合160円まで急激に円安が進んだ際に、10兆円規模の為替介入で円安を止めました。

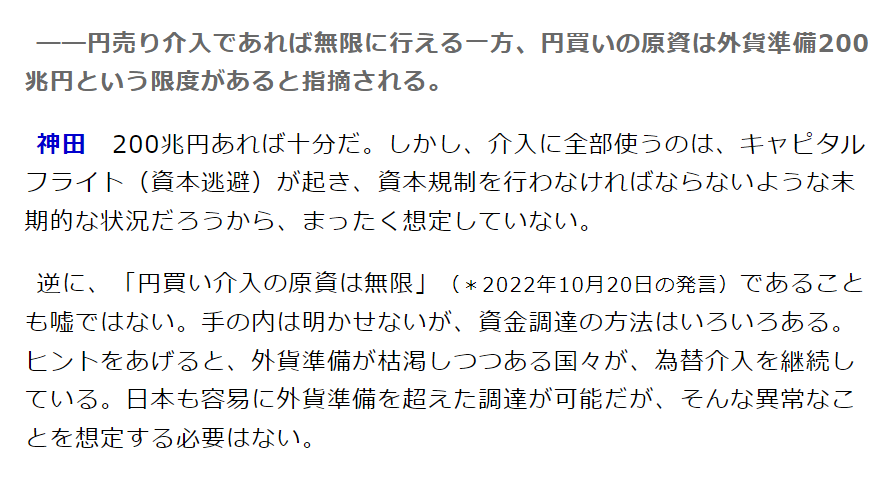

外貨準備金があれば、急速な円安が発生した場合でも円安を止めることはできますが、外貨準備金は200兆円です。

逆に言えば外貨準備が無くなれば、日本においても資本規制が実施されるようなことは、元財務官の神田氏も述べています。

https://toyokeizai.net/articles/-/827406

神田財務官は「介入に全部使うのは~」と述べていますが、おそらく全部使う前に円安の加速ペースは激化すると思われます。

残り外貨準備が200兆円あれば、市場も手を出しにくいですが、これが100兆、50兆と減少すればより目立ち、より市場から円は攻撃的なトレードに曝されると思われます。

現時点では可能性は低いものの、通貨危機が発生すれば株式口座も対象になると思われます。

まとめ メリットもあるが、デメリットも多い

ハンター氏の言うように価格が上昇する可能性は大いにあり得ると思います。

日本の場合新NISAで購入できるなど、税制面において優遇が受けられるのもメリットではあります。

一方で短所もあるので、万人向けとは言い難いように感じました。とはいえ、割安であることは確かなので、ボラティリティにうまく乗れる自信がある人には面白いかもしれません。

→【インサイダー?】米民主党下院議員が銀鉱山株を購入!その後株価は28%上昇。

→UBSは金価格目標を2,750ドルから2,900ドルに引き上げ!この予測は妥当なのか?

→デビッド・ハンター「2025年半ばに株式は80%下落し、20兆ドル規模の紙幣印刷でインフレ率は25%を超えるだろう」

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。