目次

- 1,ゴールド、シルバーに関するニュース等

- 1,FRB利下げ予測で金は再度2,500ドル超え、銀29.8ドルまでの価格上昇

- 2,金価格上昇で金の延べ棒が史上始めて100万ドル超えに

- 3,金価格上昇に伴って西側諸国の金ETF流入増加。売り手が何年も売り続けた後、買い手に転じた。

- 4,貴金属強気派ピーター・シフ氏「FEDの利下げにより、インフレはすぐに暴走するだろう」

- 5,ポーランド中央銀行が金の保有率を20%に引き上げることを目指す

- 6,国際準備金に占める割合で金がユーロを超え、次に米ドルに挑戦する可能性がある

- 7,オーストラリアは135億米ドル(約1兆9500億円)の太陽光発電プロジェクトを承認

- 8,デイビッド・ハンター氏 経済暴落前に、金が3000ドル、銀が60ドルから75ドルの範囲を予想

- 9,ハリス副大統領の経済政策でインフレ加速で結局、金価格は爆上げするのか?

- 10,ウォール街は、金が今年20%以上の上昇を経て3,000ドルに近づくと予測

- 米国経済のニュース

1,ゴールド、シルバーに関するニュース等

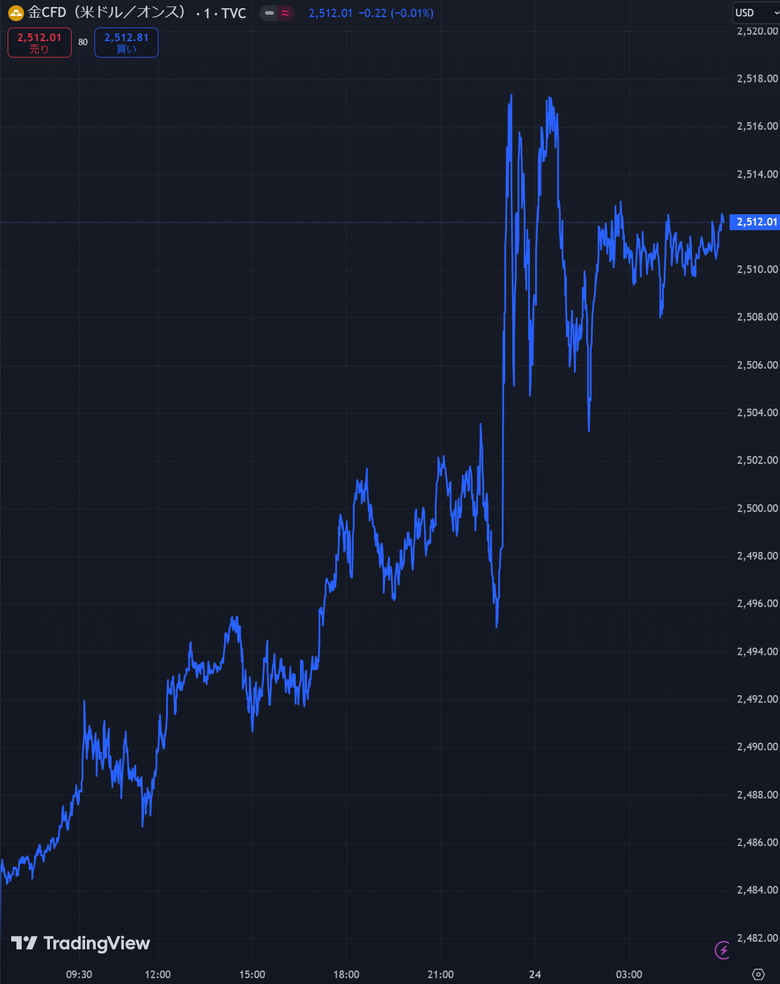

1,FRB利下げ予測で金は再度2,500ドル超え、銀29.8ドルまでの価格上昇

まず、米国雇用統計の数値の”調整”により、過去12か月間の雇用増加数を大幅に下方修正し、実際には81万8,000件少なかったと発表。

これは過去15年間で最大の下方修正のようです。

以前より利下げは予測されていたものの、パウエル議長はよりハト派よりな発言もあり(利下げ確度が高まった)ゴールド価格も急上昇。

パウエルFRB議長:「政策を調整する時期が来た」

— Silver hand (@Anthony6355) August 23, 2024

・我々は労働市場のさらなる冷え込みを求めたり歓迎したりはしない

・インフレが2%に向かうという確信が高まった

ゴールド上昇 https://t.co/APWAgTfqsV pic.twitter.com/RT2qWtsuXt

先週の史上最高値から少し下落していたのですが、また2,500ドル超えるほど急上昇。

→金価格2,500ドルで史上最高値!S&P500超えのパフォーマンス等 9つの金銀関連ニュース【8月第3週】

シルバーも追随して急上昇。29.824ドル。

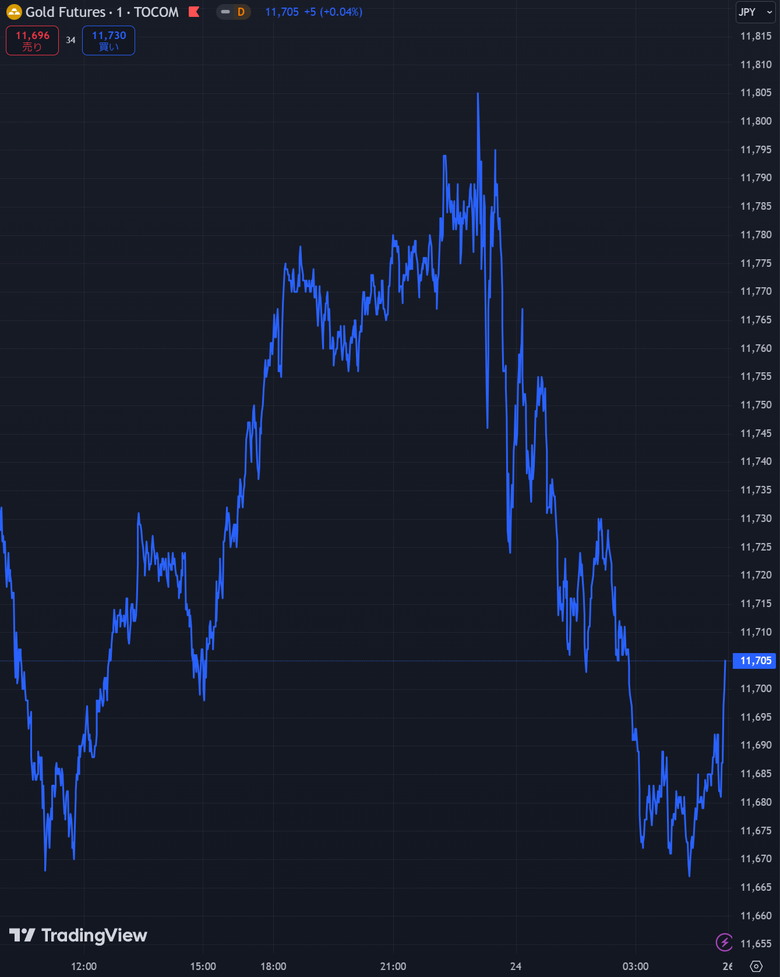

ただし、残念な点は米国利下げ=ドル安、円高方向に動いているのでゴールド自体の価格は上昇していても円建て金価格はそこまで上がってません。

米国利下げ、日本利上げ(?)で短期的には円高になり、金の円建て価格も下落する可能性はありそうです。

ただし、利上げ=円高=日経下落=日銀ETF含み益減なので、利上げはポーズかあるいは、やったとしても他国のように5%など上げることは不可能だと思います。

利上げすることはすなわち日銀の財務状況が悪化なので、円安を止める為にある程度利上げ姿勢を見せてもどこかで限界は出てくると思われます。

また、米国の景気後退が発生した場合は株価と同時に金の価格下落、米国利下げで一時的に金が安めに買える場面もあるかもしれません。

過去のコロナショック、リーマン・ショック等金融危機時は株価と共に貴金属の価格も一時的に下落してますので・・・

→過去の金融危機で金、銀も大暴落した?S&P500と下落率を比較した結果・・・

とはいえ、金価格の上昇の勢いが続けば、円高で金が安くなる局面によりも早く金価格が上がることもあり得るので難しいところですね。

2,金価格上昇で金の延べ棒が史上始めて100万ドル超えに

また、金の価格が上がったことで史上初めて、金の延べ棒の価値が100万ドルに上昇したようです。

https://Twitter.com/Barchart/status/1825732850366164998

3,金価格上昇に伴って西側諸国の金ETF流入増加。売り手が何年も売り続けた後、買い手に転じた。

貴金属専門回のジャンさんの投稿です。今まで金価格が上昇していた要因として大きかったのは、主に非欧米側の金購入がメインでした。

↓のグラフは西側の金ETF価格ですが急上昇しています。

Looks like Western investors (of GLD) are back at the gold party. pic.twitter.com/CHOVkGH95W

— Jan Nieuwenhuijs (@JanGold_) August 20, 2024

今まで西側での購買意欲が薄かったにも関わらず、金価格は最高値を更新し続けたということは、今後西側で金の購買意欲が強くなれば、更に金価格上昇圧力はかかるかもしれません。

4,貴金属強気派ピーター・シフ氏「FEDの利下げにより、インフレはすぐに暴走するだろう」

ピーター・シフ氏は2008年の金融危機を予見したことで注目を浴びた、米国の経済評論家です。

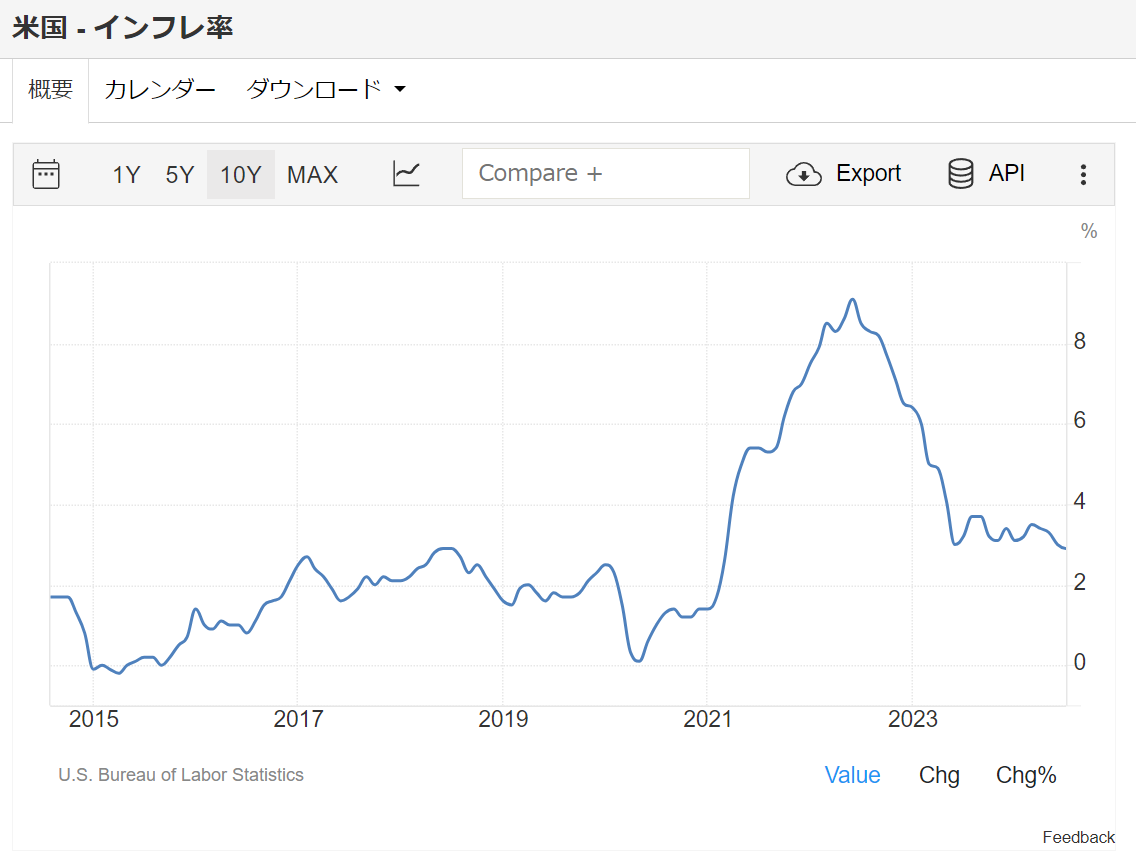

ピーター・シフ氏はFRBのインフレが2%に戻りつつあるという判断は間違いで、利下げによって再度インフレが再燃すると予測しています。

「FRB(連邦準備制度)は、インフレが一時的だと判断したのは誤りであり、現在インフレが2%に戻りつつあるという判断も間違っています。FRBはインフレとの戦いに勝利したという名目で、まもなく利下げを行おうとしていますが、実際の理由は副次的な被害を緩和しようとする試みです。インフレは間もなく再び急上昇するでしょう。」

パウエルらは2021年初めから中頃にかけてインフレが急上昇し始めた際、そのインフレは「一時的(transitory)」であると繰り返し述べてましたが、結局インフレは9%まで急上昇。

その後利上げに方向転換したことで、現在インフレ率は2.9%まで下がってきてはいます。

9%→2.9%というと物価が下がっているように勘違いしている人もいますが、これはあくまでも前年同月比です。

つまり、現在も物価は上がり続けています。あくまでも物価の上昇率が緩やかになってきているというだけです。

利下げをしたところですぐに経済に反映されるわけではないので、景気後退が来る前の早い段階から利下げする必要はあるものの、ピーター・シフ氏から見ると早すぎるということでしょうか。

とはいえ雇用統計の80万人規模の下方修正前から、失業率は4.3%まで上昇しており、景気後退もも懸念されてます。

高金利を維持し続ければ、景気後退に突入するしかといって利下げに舵を切れば、インフレ再燃懸念があるというまさに1970年代のスタグフレーション相場に近づきつつあると予想しているようです。

ちなみに当時のスタグフレーション時は金は25倍、銀は30倍以上に暴騰していますが、今回は果たして・・・

→今の下落相場は1970年代のスタグフレーションに近い?金、銀が暴騰後に暴落した理由。

5,ポーランド中央銀行が金の保有率を20%に引き上げることを目指す

中国などが大量に金を購入していますが、ポーランドやトルコも金を購入しています。

ポーランド国立銀行(NBP)とインド準備銀行(RBI)に加え、トルコ中央銀行が引き続き金を購入している。第2四半期にはトルコ中央銀行が15トンの金を準備金として追加し、これにより2024年のこれまでに45トンの金を購入しました。

さらに、ヨルダン、カタール、ロシア、ウズベキスタン、キルギスタン、イラク、そしてチェコ共和国の中央銀行も、2024年第2四半期に大量の金を購入した。

Preparing for the worst? Polish central bank becomes biggest buyer of gold: https://t.co/txa2YSlqLo $GLD $XAUUSD pic.twitter.com/aHIxpCWszV

— BullionStar (@BullionStar) August 23, 2024

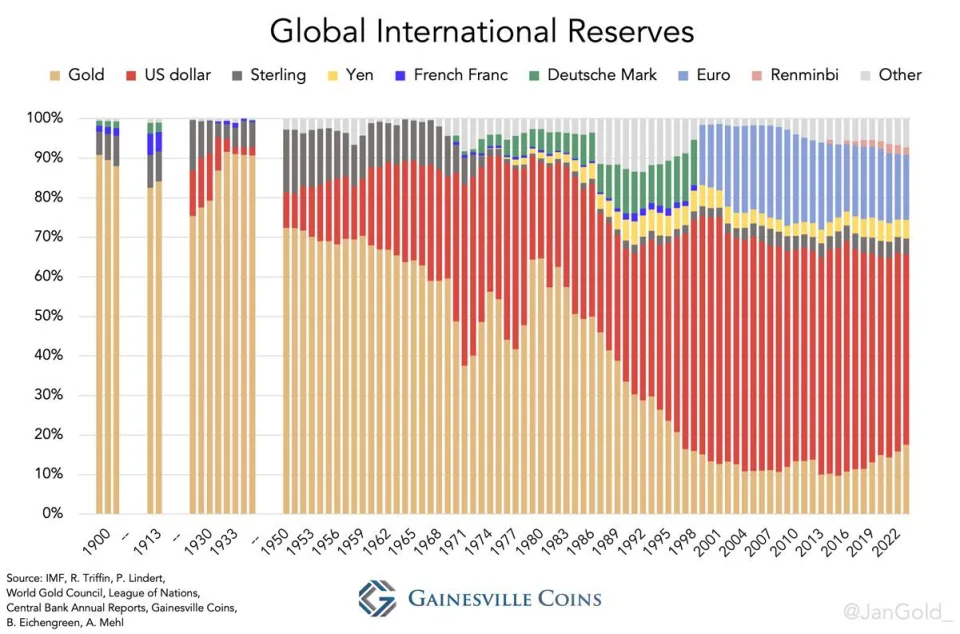

6,国際準備金に占める割合で金がユーロを超え、次に米ドルに挑戦する可能性がある

各国の中央銀行や通貨当局が保有する資産のことですが、ユーロよりもゴールドの保有率の方が高くなったようです。

https://finance.yahoo.com/news/gold-surpasses-euro-challenges-dollar-160000516.html

流石にドルシェアは圧倒的に多いですが、2001年の72%から2023年には48%に減少しており、次はドルのシェアが減っていくのでは?としています。

なぜドルのシェアが減っていく可能性があるのか?答えは簡単でインフレが原因です。

インフレとは物価上昇です。物価上昇とは通貨の購買力が減っていくということです。

購買力が減っていく通貨を持っているくらいなら、ゴールドを持っていた方が資産を守れるというわけですね。

1980年辺りを見れば分かりますが、インフレが高騰した際はゴールドの保有率が急激に上昇しています。

7,オーストラリアは135億米ドル(約1兆9500億円)の太陽光発電プロジェクトを承認

銀の供給量は4年連続でマイナスですが、銀の消費量でもっとも多いのは工業用途で、その中でもソーラーパネルが多くを占めます。

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの材料とは?

現時点ですら、銀の供給不足が予測されているのですが、オーストラリアのように大規模なソーラーパネル計画が実施されれば、更に供給不足は加速しそうです。

8,デイビッド・ハンター氏 経済暴落前に、金が3000ドル、銀が60ドルから75ドルの範囲を予想

デビッドハンター氏は貴金属投資家の間では知名度が高い経済評論家で、YouTuberのように予測価格を過剰に煽ったせず、理論的に解説するので定評があります。

そんなハンター氏ですが、景気後退が起こる前に一度金は3,000ドル、銀は75ドルまで高騰。

その後景気後退で株式市場は80%の下落し金は2,000ドル、銀は26ドル前後まで下落。

そして、その後のFRBはコロナショックを超える超大規模な金融緩和を余儀なくされ、それにより金は2万ドル、銀は500ドルに到達すると予測しています。

個人的には少し違うシナリオを想定してますが、果たしてどうなるでしょう?

9,ハリス副大統領の経済政策でインフレ加速で結局、金価格は爆上げするのか?

トランプ氏の経済政策はインフレ圧力がかかると批判されてましたが、更にそれを超える経済政策がハリス氏から発表されて騒然となりました。

- 何百万人ものアメリカ人の医療費負担をなくす

- 食料品や食品の価格つり上げの禁止

- 処方薬の費用上限設定

- 初めて住宅を購入する人に25,000ドルの補助金を支給

- 生後1年間、子供1人につき6,000ドルの児童税額控除を提供

- 法人税を21%から28%に増税

- 富裕層の株の含み益に25%課税

- キャピタルゲイン税を45%に引き上げる

結論から言うと、バラ撒き&食料品価格を政府が抑制するという政策で、米国では社会主義、共産主義的だと批判されてます。

バラ撒きだけでもめちゃくちゃな政策なんですが、それに加えて富裕層からの株含み益25%課税、キャピタルゲイン税を45%に引き上げる発表しこれもかなり批判されてます。

もし含み益に対して25%の課税が実施されると、富裕層の投資家が含み益に対する税金を支払うために株式を売却しなければならない状況が生じます。

これにより、特に大口株主が株式を売却する圧力が市場にかかり、株価が下がります。

まず25%も課税されるくらいであれば間違いなく、国外に投資対象を移し、結果的に米国経済にかなりマイナスになりえます。

こういうこというと富裕層からもっと税金を取れ!と言う人もいるのですが、誰が雇用を生んでいるんでしょうかね?

雇用を生み出す富裕層が国外に出ていってしまえば、一般層の失業率が高まり困るのは容易に想像できると思うのですが。

富裕層限定だから問題ないという謎の擁護している方もいますが、こういう政策は一度始まると富裕層→準富裕層→中間層

と言った具合に拡大されるのは目に見えているんですけどね。

10,ウォール街は、金が今年20%以上の上昇を経て3,000ドルに近づくと予測

ウォール街では、金の価格が今年20%以上上昇し、3,000ドルに迫る可能性があると見られています。今年、金は米国の株式市場全体を上回るパフォーマンスを示しており、連邦準備制度理事会(FRB)が利下げに近づく中、ウォール街の金に対する強気の姿勢が強まっています。

ウォール街が金の価格上昇を予測しているのは不気味ですが、認めざるを得ないということでしょうか?

米国経済のニュース

11,FEDの含み損は現在約 1,900億ドルに到達

米国連邦準備制度理事会(FRB)から米国財務省に送金される収益(利益)を示しており、2023年から大幅なマイナスに転じていることが分かります。

It's crazy how fast these meme coins can lose value - just kidding, these are the losses at the Federal Reserve; even the folks w/ a money printer are losing money these days: pic.twitter.com/mEukSKx5IJ

— E.J. Antoni, Ph.D. (@RealEJAntoni) August 16, 2024

FRBは2022年から2023年にかけて、インフレを抑制するために急速に金利を引き上げました。

金利が上昇するとFRBが保有する債券の価格が下落し、これによりFRBの含み損が増加します。

過去の収益が少なかったり、支出が増えたりすることで、FRBが累積損失を抱えると、その影響が現在の送金にも反映され、マイナスになります。

12,米国債は以前のような「絶対的な安全性」を持っていない可能性を示唆する研究がジャクソンホールで発表

かつては世界の「安全な避難先」として広く称賛されていた米国債ですが、COVID-19パンデミックの間及びその後の振る舞いは、そのラベルに疑問を呈しており、米国債がドイツ、英国、フランス、あるいは大企業の発行する債務とほとんど変わらない可能性を示唆しています。

https://finance.yahoo.com/news/u-treasuries-not-safe-bet-183713281.html

記事によるとこれまでの金融危機では安全資産とされてきた米国債権が買われていました。

しかしコロナショック時に市場が暴落した際は、他国の債券と米国債権利回りも同様に上昇したことが懸念されてます。

債権の利回りとはすなわち債権価格の下落。なので、利回りが上昇しているということは投資家が債権を購入せず、債権価格が下落しているということです。

「リスクのある債務体制では、評価が政府の支出ショックに反応し、債券市場において大きな利回り変動が発生する可能性があります」

と締めくくっています。

要するに赤字債務が大きくなりすぎ、リスクががあると市場が判断すれば、次に政府の大きな支出があった際に債券市場に大きな影響を与え

その結果、債券の利回りが大きく上昇(債権価格の下落)可能性があるということです。

ただでさえ、含み損を抱えている銀行が多数あるのに、米国債権が下落すれば、銀行の含み損は更に拡大すると思われます。

果たしてどうなるでしょう?

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの根拠とは?

→イーロン・マスク「米国は破産しつつある」ドルの価値は過去4年間で25%の価値が減少しているのは本当か?

→過去の金融危機で金、銀も大暴落した?S&P500と下落率を比較した結果・・・

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。