目次

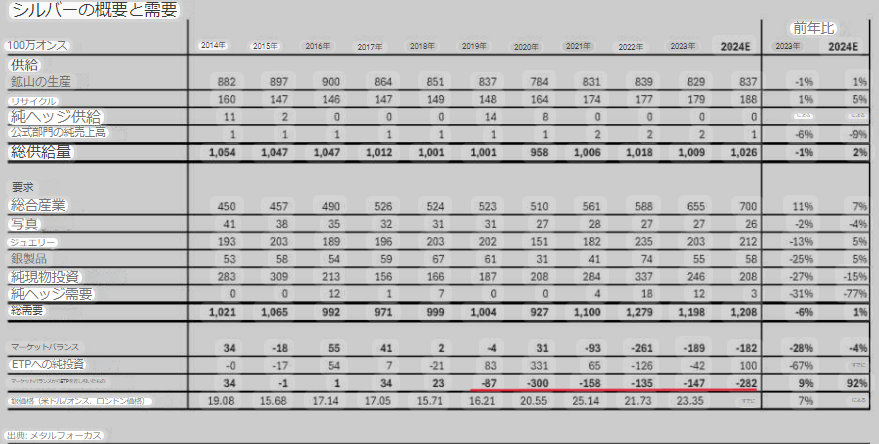

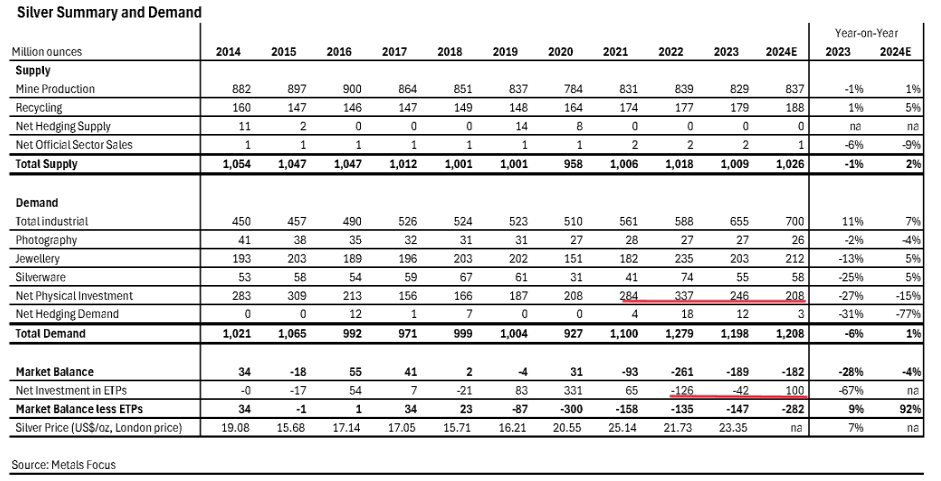

1、6年連続で銀の現物は供給不足

世界の銀市場の需要と供給のデータを公開しているシルバーインスティテュートから、新しくプレスリリースが出ていたので紹介します。

https://www.silverinstitute.org/global-industrial-demand-on-track-for-a-new-record-high-in-2024/

結論から言えば以前から当ブログでも紹介しているように、銀は2024年も供給不足が予想される予測が公開されました。6年連続の供給不足です。

2024年の銀の需要は12億1,000万オンスになる見込みです。

一方で2024年の鉱山供給はわずか1%の増加で鉱山の採掘が8億3700万オンス。

リサイクルが1億8800万オンスで、合計10億オンス程度程度にとどまっています。

つまり供給不足量は2億8,200万オンスで2020年以来の供給不足です。

2023年からほぼ変わらず歴史的に見ても依然として高水準です。この赤字は今後も続くと予測されています。

2,ソーラーパネルによる銀の需要は続く?

特に工業需要が大きく、2024年に7%増加し初めて7億オンスを超える見込みです。

供給不足の原因は太陽光発電(PV)分野を中心としたグリーン経済の成長。

また、自動車産業の需要も増加する見込みで、EV車の普及やインフラ投資(充電ステーションなど)が銀の需要を後押ししているとしているとのこと。

日本のメディアだけ見ていると「なぜソーラーパネル?」と思われるかもしれませんが、世界的にはソーラーパネル設置の動きは加速しています。

原油産出国であるアラブ首長国連邦(UAE)ですら、世界最大の単一サイト太陽光発電所「アル・ダフラ太陽光発電発電所」を開設しています。

アラブ首長国連邦(UAE)は、世界最大の単一サイト太陽光発電所となる

「アル・ダフラ太陽光発電発電所」の落成式を執り行い、完成を世界に向けて発表した。11月30日に開幕するCOP28を数日後に控えてのことだ。

この2ギガワット(GW)の太陽光発電所は、アブダビから35kmに位置し、約400万枚の二面ソーラーパネルを備えている。

両面受光技術を組み込んでパネルの両面から太陽光を取り込み、収量を向上させる事が可能とのことだ。約20万戸の住宅に電力を供給し、年間240万トン以上の二酸化炭素排出を削減する。

アラブ首長国連邦で世界最大の単一サイト太陽光発電所が稼働開始

また、サウジアラビアに関しても中国のソーラーパネルメーカーと提携し、約4,680億円規模の新しい太陽光発電所を建設するとしています。

https://solarstoragextra.com/saudi-arabia-to-develop-new-solar-farms-with-chinese-firms/

インドに関しては銀を2024年に大量に銀を輸入していますが、

2030、2032年までに太陽光および、再生可能エネルギー目標の達成の為に銀地金を大量に輸入しているとされています。

中国の名前も聞いたことが無いような太陽光発電会社7社だけでも、大手石油会社が毎年提供するエネルギーの量がと同等である、とBloombergでも紹介され話題になっていました。

https://x.com/PeteMillwood/status/1801441645055066591

エクソン、シェブロン、シェル、BP、そしてかつて石油生産を独占していた他の7社よりも多くのエネルギーを世界経済に供給しているとのこと。

西オーストラリア州の屋上太陽光発電が電力発電の80.5%という画期的なシェアを実現しています。

また、先日イーロン・マスク氏は「将来的には太陽光発電が発電の大部分を占めることになるだろう」とポストしています。

https://x.com/elonmusk/status/1856351376747479042

このようにいくら日本国内でソーラーパネルのネガティブキャンペーンをやろうとも、海外では確実にソーラーパネルが広まっています。

3,なぜ世界各国はそれほど急いでソーラーパネルを設置?今後、訪れる電力不足。

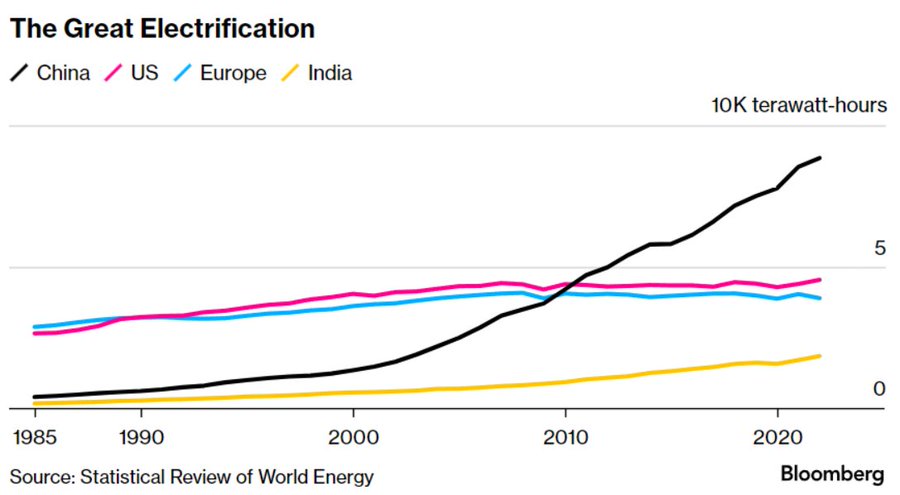

AIや暗号通貨、EVなどのが著しく進化している一方で、これらの新時代の産業は大量に電力を消費します。

大規模な生成AIやディープラーニングモデルのトレーニングには、膨大な計算資源が必要ですし、

ビットコインをはじめとする暗号通貨では、ブロックチェーンの安全性を維持するために膨大な計算が行われ、世界全体で中規模な国に匹敵する電力を消費しています。

ブラックロックCEOのラリーフィンク氏は

「AIデータセンターは想像を超える電力を消費するが、G7諸国の電力供給量は十分でないため競争上の大きな課題になる」と言及しています。

https://jp.reuters.com/markets/japan/funds/ZKJEK657UVKRJJHCDZFMXNT72I-2024-05-17/

また、ソーラーパネルではないですが、Googleは AI データセンターの電力供給のため米国に7基の原子炉建設を支援するという報道も出ています。

→米グーグルやアマゾンが小型モジュール原子炉からの電力購入などを発表

日本ですら、今後AIなどにより電力消費が急増すると予測しています。

東京電力、送電網に4700億円投資 AIで電力消費急増

— 日本経済新聞 電子版(日経電子版) (@nikkei) August 29, 2024

【日経イブニングスクープ】https://t.co/WY87bvjPiG

各国の消費電力の増加グラフですが、凄まじい勢いで中国の電力消費量が増加しています。インドも増加傾向。

どんなにAIやEV、暗号通貨の技術があろうと電力がなければ何も役に立ちません。

このようにとにかく新時代の産業に乗り遅れまいと、世界各国で電力確保に躍起になっているのです。

では、原子力発電所や火力発電所でいいのでは?と思われるかもしれませんが、これらの発電所は定期的に燃料を追加する必要があります。

意外に思われるかもしれませんが、原子力発電所も稼働したら勝手に発電し続けるわけではなく、定期的にウランやプルトニウムを燃料を数年に一度交換する必要があります。

火力発電所はいうまでもなく、天然ガスや石炭を燃焼させるので燃料が必要です。

燃料が必要ということはつまり、燃料に依存するとも言えます。

他国から燃料を輸入している国であれば、他国に依存し続けますし燃料価格高騰すればエネルギー価格も上下します。

一方でソーラーパネルは20~30年の耐久性があり、一度設置すれば太陽が無くならない限り、定期的なメンテナンスで壊れるまでは発電し続けます。

そして意外に思われるかもしれませんが、他のクリーンエネルギーに比べる電力1メガワット時あたりの土地利用はかなり少ないです。

https://nejinfografiky.cz/kolik-mista-potrebuje-vyroba-elektricke-energie/

つまり、一度設置すれば壊れない限り燃料がいらず、メンテナンスだけで効率よく電力が確保できるということです。

世界各国が競い合うようにソーラーパネルを設置するのはこういった理由があるからです。

4,現物投資需要は15%減、一方でペーパー銀は流入増加。

工業需要が増加しているのとは逆に現物投資需要は15%減少し、4年ぶりの低水準となる2億8百万オンスに落ち込む見込むとしています。

この減少は主に米国で顕著で、金貨や銀貨の販売は40%減少の見込みのようです。

一方で、ETP需要(ペーパー銀)は増加しているのが確認出来ます。

つまり、投資家は銀の現物が不足しているにも関わらず、銀現物が無くても投資できるペーパーに投資しているということです。

ETPの中には現物の裏付けがある金融商品もありますが、現物の裏付けがないものもあります。

例えば、2倍や3倍のレバレッジをかけた商品は、現物資産に直接裏付けられていない場合が多いです。

2倍、3倍レバレッジをかけたところで、投資先の会社が2倍、3倍と金や銀の現物を購入するわけがありません。

こうした金融商品を販売している会社は、全ての人が現物の引き渡しを求めているわけではないので、購入された金融商品と同等の現物を用意しなくてもいいわけです。

これは銀行の仕組みに似ています。

銀行も”預金”という名目で、顧客から現金を預かってそのお金で運用益を得ているわけですが、「預金がほぼ同時に引き下ろされるわけではない」という前提に基づいています。

しかし、銀行や金融システムに対して何かしらの不安を与えるような事案が発生し、預金者が大量に一斉にお金を引き出すような事態が発生します。

銀行は手元に現金を十分に持っていないため、資金不足に陥るというわけです。

2023年にSVB(シリコンバレーバンク)など米銀行が連続して破綻しましたが、バンクラン(銀行の取り付け騒ぎ)でした。

ファースト・リパブリック銀行は事実上の経営破綻となる。同行の資産規模は全米14位(2022年12月末時点)で、4月13日時点での総資産は約2,291億ドル、預金総額は1,039億ドルに上る。3月に経営破綻したシリコンバレー銀行(SVB、2023年3月13日記事参照)を上回り、米国での銀行の経営破綻としては過去2番目の規模となる。

https://www.jetro.go.jp/biznews/2023/05/90f2e53c8553b661.html

そして、現物投資の需要が減っているのに、供給不足が続いている。

ということは、今後現物投資の需要が増加した場合に更に供給不足が急加速する可能性があるとも言えます。

5,銀現物の取り付け騒ぎは起こり得る?

もし、現物が不足しているなか、ペーパー銀に投資家らが一斉に銀の引き渡しを要求すれば、どうなるでしょうか?

恐らくですが、多くのペーパー銀投資家らは現物を受け取ることが出来ないでしょう。

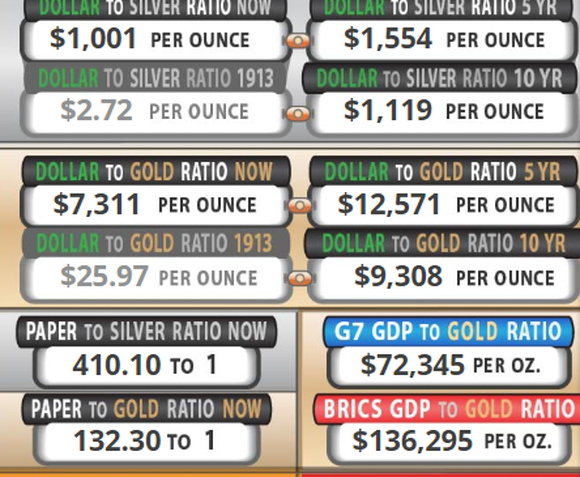

現在は現物1の銀に対して、400倍ものペーパー銀があるとされています。

専門家によってはそこまではなく、10倍程度だとする人もいますがいずれにしろ実際の現物より多くの銀金融商品があるのは間違いなさそうです。

現物価格だけが大きく上昇し、チャート上の価格と現物の価格が大きく乖離する可能性があります。

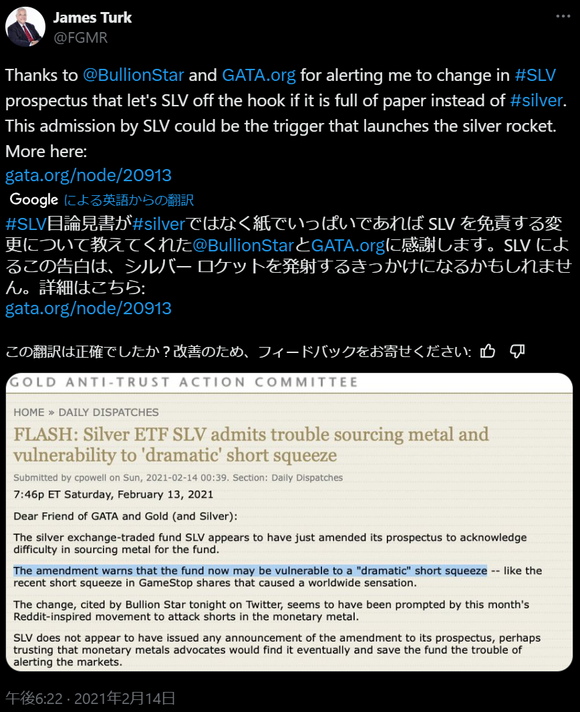

また、世界で最も人気がある銀のETFであるSLV(シルバートラスト)は銀現物の裏付けがあるとしている金融商品です。

しかし2020年~2021年1月にシルバースクイーズ(銀価格の暴騰)が発生しました。

価格が急に暴騰すれば、銀現物を裏付けている金融商品はそれだけ、現物を倉庫に積む必要があります。

この際SLVは現物の確保が困難と判断し契約書を変更しています。

「銀の需要が一時的に供給可能量を超える場合、信託への引き渡しに適した銀を取得することができない場合があります。

この場合、信託の株式発行が一時停止または制限される可能性があり、株価の変動性が増し、市場価格と基準価額(NAV)との間に大きな乖離が生じる可能性があります。」

この変更により銀の需要が急激に高まり、その供給量が一時的に不足する状況ではSLVは物理的な銀を確保できなくなる可能性があり、物理的な銀を100%保持していなくても、SLVは免責されるということです。

当然、当時貴金属投資家らは批判しましたが、殆どの一般投資家は気づきもしないでしょう。

もし、銀の供給不足が続き現物の確保できない場合、ETFと現物銀で大きく価格が乖離した場合でも「契約書にリスクは書いてありますよね?」ともとれます。

このように金融商品は発行体が不利な状況に陥れば、契約書を書き換えること可能性があるわけです。

ただ、このような契約書を全て読み、リスクを理解してETFを購入している投資家は何%いるでしょう?

ペーパー取引に関して米債券王ジェフリー・ガンドラック氏は次のように警鐘を鳴らしています。

著名投資家ジェフリー・ガンドラック氏は、金を裏付けとする上場投資信託(ETF)に殺到する投資家に対し、金現物に交換できるとは考えるなと警鐘を鳴らした。

「金現物が不足する状況で、誰もがペーパーゴールドの引き渡しを望んだ場合はどうなるか?彼らは無い袖は振れない」

→https://www.bloomberg.co.jp/news/articles/2020-04-02/Q84WAFDWLU6R01

ちなみにこのSLVはBlackRockの金融商品であり、JPモルガンなどのカストディアン(保管者)が物理的な銀を保管し、ETFの価格が銀の現物価格に連動するように設計されています。

個人的には完全にETF反対派ではないものの、こういったリスクは知っておくべきです。

【まとめ】今後、銀不足は加速する?一時的に大きく下落する?

ここからAIや暗号通貨、EV産業が全て衰退していくことはまず考えられないので、今後の銀需要は伸びていくと予測しています。

銀を使った新型の固体バッテリーが研究されているというような情報もあります。

→サムスンが新型EV全固体電池バッテリー発表!銀が16,000トン消費される?

中長期的には上昇していくと思いますが、短期的には経済のハードランディングを懸念しています。

多くの貴金属投資家も2025年辺りはリーマンショックを超える、景気後退が来るだろうと予測している方は多いです。

→デビッド・ハンター「2025年半ばに株式は80%下落し、20兆ドル規模の紙幣印刷でインフレ率は25%を超えるだろう」

過去の金融危機のチャートを見ると分かりますが、安全資産とされるゴールドも下落しますし、産業用途もある銀は更に大きく下落します。

→過去の金融危機で金、銀も大暴落した?S&P500と下落率を比較した結果・・・

恐らく景気後退が発生すれば、政府は経済を支える為にパンデミック時を超える更に大規模な財政支出を実施し、インフレ加速から貴金属も大きく上昇する可能性はあると思います。

どうなるか?は神のみぞしるですが、景気後退があれば一時的には大きく下落することは頭に入れておいた方が、パニックになる確率は減るかなと思います。

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの根拠とは?

→トランプ大統領選勝利で金、銀価格が下落した理由は?貴金属投資家の今後の見通しは?

→大統領選後に金銀は下落。露,印,波の中央銀行は金大量購入か?等16の金銀関連ニュース【11月第2週】

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。