1,ゴールド、シルバーに関するニュース等

1,米国CPI予想より下回り、金2,420ドル、銀32ドルまでの価格上昇

米国のインフレを示すCPI指標が予想よりも大きく下振れたこともあって、大手銀行の利下げ開始予想が早くなったようです。

(インフレ低下=景気悪化→利下げ予想)

https://Twitter.com/Min_FX/status/1811377532815782310

JPモルガン、FRB利下げを11月から9月に変更。 https://t.co/5jUiiNLdIX

— Silver hand (@Anthony6355) July 11, 2024

全ての予想を見ているわけじゃありませんが、JPモルガンが利下げ開始を早めたのであれば、他の銀行なども恐らく利下げ開始予想を早めていると思われます。

ゴールドは一時2,420ドルまで上昇したのち、2400ドル付近まで下落。

シルバーもゴールドに追随して32ドルまで上昇しているのですが、こちらの方がその後の下落が大きいですね。シルバーだけ叩かれているのでしょうか?

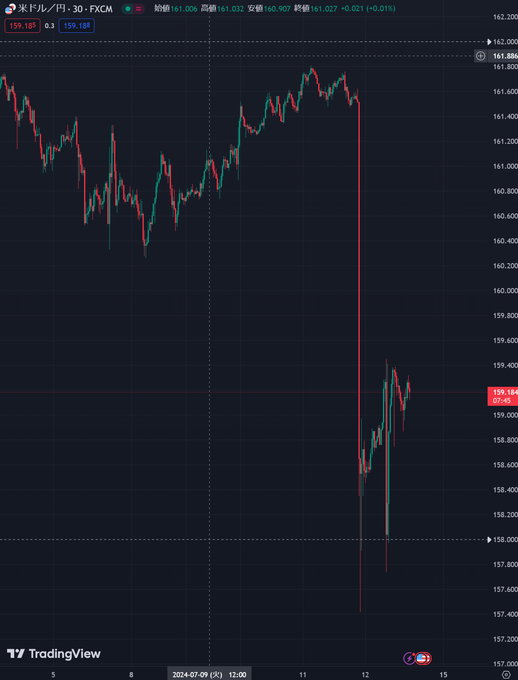

ただ、我々日本人からすると残念?なのがCPI発表に合わせて、ドル円の為替介入が行われたようで、一気に161円から一時は158円を下回るくらいに円高方向に。

金銀価格の上昇とほぼ同時に円高になったので、円建てでの金銀価格は、ほぼ横ばいの動きです。

既にある程度貴金属投資している人からすると、やや残念?ですし、かと言って円高になったからと言って貴金属が安く変えるわけでもないなんとも微妙な感じです。

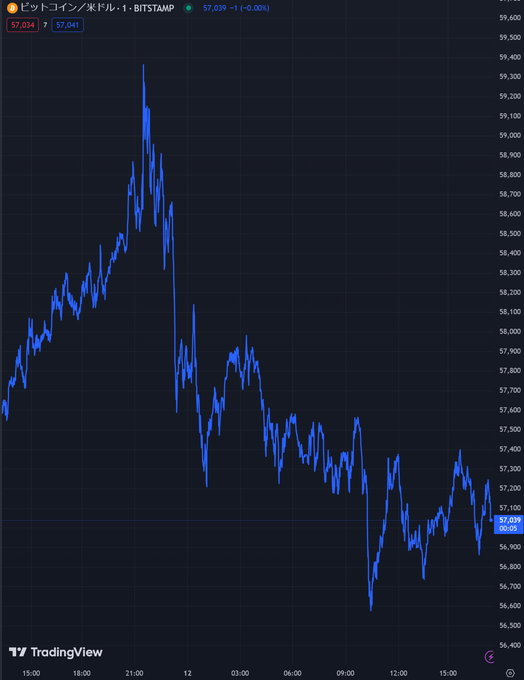

ちょっと気になる点が利下げ予想にも関わらず、米国株価、ビットコインは下落している点です。

CPI発表後は反応して株価も上昇したのですが、その後に大きく下落し上昇分は無かったことに。

ビットコインに関してもCPI発表後は上昇しているのですが、その後は上昇前より下落。

株価は既に上がりすぎなので、大きな調整が来るのでは?という意見が散見されますね。

貴金属だけ上昇しているのがやや不気味な流れではあります。

2,銀は過去の利下げサイクルで平均+332%のリターン

ニュースではないですが、利下げに関連して面白いポストがあったので紹介します。

過去FRBの利下げがあった後、銀は上昇と下落を繰り返しているのですが、平均で332%上昇しているようです。

#Silver returned average +332% in last three Fed rate cutting cycles pic.twitter.com/WJtzZuxLuR

— Peter Krauth (@peter_krauth) July 10, 2024

具体的な上昇例として

ドットコムバブル崩壊 2004年から2008年にかけて+412%、

リーマン・ショック 2008年から2011年にかけて+441%

コロナショック 2018年から2020年にかけて+143%

の上昇を記録しています。

もし、今後利下げが始まるとすれば面白いものが見れるかもしれません。

ただ、グラフを見るとわかりますが利下げ前に景気後退が来るとすれば、一旦は価格が下落するフェーズが訪れると思われれます。

3,中国の金価格は2,445ドル、銀価格は35.28ドルでプレミアム継続

中国

— Silver hand (@Anthony6355) July 12, 2024

金価格 2,445ドル

シルバー価格 35.28ドル

銀は35ドルまた超えましたね。 https://t.co/tAR8r0UUI3

西側価格が上昇すると、中国価格も上昇する傾向が続いてます。銀は35ドルをまた超えるくらいには上昇しているようです。

先日の記事で少し書きましたが、中国の大手工業企業が大量に銀を購入しているという話があります。ソーラーパネルを大量に製造するので、大量の銀が必要です。

→【7.10】ベトナム、タイ人は金を爆買い?ジム・ロジャーズ「今は金よりも銀の方が良い投資である」等 11のニュース

ただ、個人的にはソーラーパネル等工業用途も銀の価格上昇に寄与するのはもちろんなのですが、今後一番の銀価格上昇のメイン材料は米国の財政状況の悪化。

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの材料とは?

恐らく、今後景気後退が来るとすれば工業用途が多い銀も大きく下落するのでは?と予想してます。

一方、工業用途が下落したからと言って、米国債務が状況が改善されるわけではありません。

インフレも低下してきているとはいえ、利下げ開始されれば1970年代のスタグフレーション相場のようにインフレと景気後退が同時に来る可能性も考えられます。

日本関連のポスト

4,為替介入、3.5兆円規模で7月11日に実施した可能性、日銀当座より

https://Twitter.com/Min_FX/status/1811687431974060530

CPI発表後一気に円高にいったので、為替介入があったのでは?と予測されてました。

今年の4月~5月の介入では約9.7兆円の規模でしたので、今のところはそれに比べれば小規模ではあります。

国際通貨基金IMFの為替介入の基準では”為替介入は半年に3回まで”と目安が決められています。

とはいえこれはあくまでも加盟国との協議での”目安”であり、法的拘束力や罰則はないようです。

ただ、最初の介入から数日間の連続した介入は一つの政策行動みなされるので、今後数日で介入があれば更に介入額は増えていく可能性はありそうです。

5,投機筋は日本円に対して2007年以来最大規模の147億ドル相当のショートポジション

Speculators have built a bearish position against the Japanese Yen worth $14.7 billion, the largest since 2007 pic.twitter.com/aMYnu3vjl4

— Barchart (@Barchart) July 12, 2024

神田財務官がおっしゃるように、確かに投機筋も円安に大きくかけている模様。

ただこれだけ円安が進んでいるにも関わらず、日銀は利上げはしない(できない)、円安は問題ではないと日銀総裁が発言したりと、もはや円安誘導しているようにしか見えません。

投機筋が円安にかけるのは当然の事だと思います。

今後米国が利下げすれば一時的に円高方向になるか、円安が止まるくらいにはなると思われますが、根本的な日本財政が改善されなければ今後も円安は継続していくと思われます。

また円安で目立てば立つほど、日銀の財務状況が知れ渡り、円安の速度は加速していく可能性ある思っています。

how to short japanese yen(日本円をショートする方法)

が世界のGoogle検索数で急上昇してしまう。

https://Twitter.com/Anthony6355/status/1808792364892463346

6,新浪代表幹事 7月会合で日銀に利上げ要請

経済同友会・新浪氏「7月利上げ検討を」 円安是正巡り

新浪氏は「米国の金利も重要だが、日本においても金利のある世界をちゃんと実現していくことが重要だ」と説明した

https://www.nikkei.com/article/DGXZQOUA1270N0S4A710C2000000/

確かに今までの超低金利は異常ではあるのですが、超低金利に依存しているので金利を上げれば反動で景気悪化は免れないかと。

現時点ですらGDPマイナスでそれに加えて、日銀の債務超過の問題もあります。

これで7月利上げなんて無理でしょ

— ギムノカリキウム (@gymnocalycium42) July 8, 2024

基調CPI→3指標中2つが2%を下回る

実質賃金→春闘終えても実質マイナス1.4%

消費支出→実質マイナス1.8%で4四半期連続のマイナス成長

GDP→1-3月期実質年率マイナス2.9%で3四半期成長なし

その他のニュースや気になるポスト

7,アラン・グリーンスパン(元FRB議長)が数年前に述べた計画

アラン・グリーンスパン(元FRB議長)が数年前に述べた計画

米国は自国の債務をデフォルトしないつもりです。

代わりに、米国は金利上昇とドル不足を引き起こし、他国の債務をデフォルトさせ、他国が米国債を売らざるを得ない状況になると、米国はその米国債を額面価格より安く買い戻せる。

Alan Greenspan gave away the game plan years ago.

— Financelot (@FinanceLancelot) April 5, 2024

US isn't going to default on its debt. They're going force everyone else to default on theirs by rates & Dollar shortages.

When everyone is forced to sell US Treasuries they'll buy them below face value.pic.twitter.com/pkUn9Wf1ww https://t.co/ptPaBHHZeW

この計画が本当に実行されるとすれば、利下げがあると思わせておきながら、高金利を維持するのでしょうか?

流石に今の経済指標で利上げはないと思いますが、高金利が続けば米国債を保有する大手金融機関など損失が膨らみ、どこかの時点で赤字損失確定する必要が出てきます。

農林中金が米国債など10兆円売却へ、損失処理で25年3月期は1・5兆円まで赤字拡大の可能性も

https://www.yomiuri.co.jp/economy/20240618-OYT1T50176/

金融機関などが大きければ大きいほど、その機関に依存している企業なども多くなり、連鎖的に景気悪化を招く流れは確かにありえそうです。

8,中国の記録的な貿易黒字は関係をさらに緊張させる危険性。輸出は約2年ぶりの高水準

中国の記録的な貿易黒字は関係をさらに緊張させる危険性

輸出は約2年ぶりの高水準、輸入は減少https://www.bloomberg.com/news/articles/2024-07-12/china-exports-rise-for-third-straight-month-in-boost-to-economy?sref=ZVajCYcV

西側諸国がインフレ物価高で苦しんでいるのですが、一方で中国はデフレ。

デフレとは物が余っている=価格が上がらない状態です。つまり、インフレで生活が苦しくなればなるほど、安価な商品を求めデフレで価格が上がっていない中国に頼らざるを得なくなります。

金、銀は西側価格のほうが安いのがなんとも皮肉な状況です。

→【2024年版】銀が600ドル(20倍~)を超える?価格上昇する8つの根拠とは?

→【7.10】ベトナム、タイ人は金を爆買い?ジム・ロジャーズ「今は金よりも銀の方が良い投資である」等 11のニュース

・当サイトは情報提供を目的とし、投資勧誘を目的としたものではありません。

・貴金属含む、株式などの金融商品の取引は損失を出す恐れがあります。

・投資を行う際は、ご自身で情報を調査し、全て自己判断、自己責任でお願いいたします。